【看中国2021年4月9日讯】3月,美债收益率大幅回升,年后美元“加息”80基点,触发了新兴国家资本外流的担忧,新兴国家拉响加息警报。乌克兰率先加息至30%,紧接着,3月18日,巴西、土耳其宣布加息,3月19日,俄罗斯宣布加息。

4月,风云突变,美债收益率连续下行。自4月1日至4月7日,十年美债收益率下行已超过10个基点。

加息警报解除了吗?美债收益率为何下行?

一 通胀预期缓和

据美国约翰·霍普金斯大学实时数据,截至4月6日,全球新型冠状病毒累计确诊病例超过1.31亿例,累计死亡近286.3万例,其中美国累计确诊已达3078.6万例,累计死亡超55.5万例,巴西累计确诊约1301.3万例,印度累计确诊约1268.6万例。较多地区新冠病例重现趋势性增多迹象。加拿大总理称加拿大正面临“非常严重的第三波新冠疫情”。

多地接种者发生血栓甚至死亡,阿斯利康疫苗被指与脑血栓有联系,新冠疫苗的安全性受到质疑。疫情反弹影响之下,需求受到一定压制,油铜走势稍显疲软,通胀预期有所缓和。

通胀预期缓和,美债收益率就会有下行动力,资本市场压力就会减小。笔者在年初就曾说过,如果疫情好转,资本市场压力就会倍增。相反,只有疫情恶化,资本市场压力才会减少,这不,美股又度过了开心的一周。

二 加税预期

为支持庞大的财政刺激计划,拜登政府磨刀霍霍,准备向企业和富人加税。白宫公布了加税计划细节,其中两项是将企业所得税税率从目前的21%提高到28%;将美国企业海外子公司的“全球最低税率”从目前的约13%提高到21%。

如果税率够高,税收增加可以让财政赤字缺口缩小,那么债券发行量就会减少,如果市场预期债券供应量会减少,美债收益率就有下行动力。

三 警报解除?想多了

影响大宗商品走势的无非是两个因素:1)供需关系;2)资金投机。

经济仍然萎靡,需求一直低迷,如果大宗走势是由需求主导,2020年疫情至今大宗商品价格根本就不可能连创新高。实际上影响大宗商品价格的主要因素是资金太多,金融资产与实体资产比值已达到历史峰值,大宗有炒作价值。

需求改善与否,其实只是一种催化剂。需求略有反弹,资金就会将大宗价格炒上天;而需求哪怕再萎靡,刚性需求总是不能少的吧?没有其他东西好炒的时候,资金也可以炒刚需品的上游。刚需价格炒的再高,也有人捏着鼻子认。

无论需求改善与否,只要货币量(M2)还在这里,长期通胀预期就肯定会走高(短期还是会受到需求影响,但已经进入易升难降阶段)。从通胀预期来说,美债收益率上行之路距离终点尚远。

再来说说加税,美国的税率可能高到覆盖赤字缺口吗?

税率高,资金就会自动流向税率低的国家。想要避免资金外流避税,除非全球采取统一行动加税,让资金跑到那都躲不了加税,但全球统一加税,必然会压制经济效率,财政刺激的意义在哪里?现在的全球经济能接受统一加税吗?

从这点来说,美国加税的作用必然是有限的,赤字缺口将通过四个途径解决:

1)美联储赤字货币化。美联储购债就是印钞,会推高通胀预期,进而推动市场加息,抬高美债收益率。

2)吸引海外美元回流购债。将迫使海外加息抑制美元回流。

3)加税解决一部分。可以缓和美债收益率升高。

4)市场存量资金购买。存量资金购债会直接推高美债收益率。

大部分的赤字缺口仍然要靠发债来解决,加税和海外美元回流只能缓解美债收益率走高。新增发债要么靠赤字货币化来解决,要么就要靠市场存量资金解决。前者会推高通胀预期抬高美债收益率,后者直接抬高美债收益率。

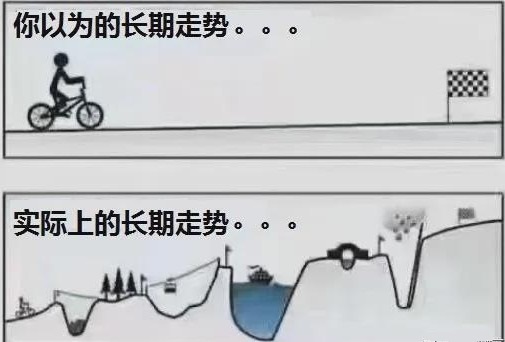

美债收益率长期看涨的走势是确定的,唯一的问题是,长期走势并不是单边上涨——送个好图:

美债收益率的预期走势与实际走势(作者博客)

其实,加息警报才刚刚拉响而已……