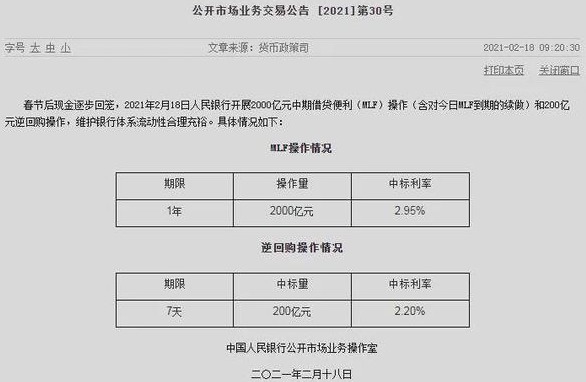

农历新年后中国央行的MLF和逆回购操作情况(网络图片)

【看中国2021年2月19日讯】中国新年后首日,有2000亿MLF(中期借贷便利,俗称“麻辣粉”)到期,有2800亿逆回购到期。央行MLF等量续作,逆回购投放200亿,净回笼资金2600亿。

说明流动性明显收紧!

受此影响,隔夜利率反超7天利率和14天利率,利率倒挂。

那么,流动性为何再次收紧?

1 印钞十年没有通胀?

中国现在有个非常奇怪的现象:印钞十年没有通胀——您信吗?

印钞的效果首先会影响金融市场,9-12个月之后,将会向通胀传导。2020年大印钞,2021年向通胀传导,似乎是一种正常规律。那有没有办法,避免印钞效果向通胀传导?

答案是:有!

继续印钞,在货币向通胀传导之前再次制造金融高收益,让货币继续追逐金融高收益(将钱圈在金融资产里),不让其去炒作商品原料等,就可以避免印钞效果向通胀传导。

2008年次贷危机之后,世界通胀长期低迷,背后是整个世界印钞接力。国家间接力制造金融高收益资产,比如中国的房和美国的股。钱都去炒房炒股了,消费就低迷了。消费低迷,资金炒商品的收益预期也会低,就很少资金去炒商品。既没有消费,也缺乏炒作,通胀就起不来。

用印钞制造一个蓄水池效果来压制通胀(注意,蓄水池并非是指钱进去就没了,而是制造一个高收益金融领域让钱进去炒作,避免钱去炒作商品原料推高通胀。钱一直都在,只要金融领域回报不够高就会流出去炒作商品原料,推高通胀。很多人认为买房钱就会被锁住,这是一个错误观点,钱只是换手了,而不是锁住了。只要房市收益不够高,钱就会去炒作其他商品)。

当前,各国央行印钞盯住通胀的制度下,只有当印钞弹尽粮绝(利率归零)之后,金融收益才会触顶,货币再无法被圈在金融里面(货币蓄水池爆破)时,通胀才会反弹。这又会刺激大量资金由金融资产转战商品炒作,刺激通胀脱离(需求基本面)迅猛反弹,逼迫货币政策连续收紧。比如1970滞涨年代。

印钞十年而没有通胀,仅仅是因为通胀都体现在金融资产里而已。房子将钱圈住了,房子涨了多少倍了?

而2020年,美元利率归零。以历史观察,大概9-12个月之后,应会向通胀传导。

2020年利率归零后,货币向通胀的传导明显更加顺畅,2020年下半年,印钞开始向商品传导,商品(脱离萎靡的需求基本面)齐齐飙涨,推动通胀预期不断上升,推动美债收益率连续反弹。

毫无疑问,美债收益率跟随通胀预期走高几乎是一种确定的趋势。

2 息差倒逼收紧

随着美债收益率的持续上行,中美十年国债息差明显收窄,2020年3-4季度,中美息差稳定于250基点,至今(2021.2.18)已压缩至203基点。

回看一下2020年历史,可以发现中美息差维持于250基点时,人民币汇率表现极为强势,连续升值(下图)。而在2020年3-6月期间,中美息差在200基点左右波动,人民币汇率表现并不强势,持续贬值。这或许说明,一个有利于宏观经济稳定的中美息差,至少需要保持在200基点以上。

人民币汇率过去一年来的表现极为强势,连续升值(网络图片)

而开年后,中美息差已经压缩至203基点,如当前息差继续压缩,叠加传统结汇季结束对汇率的支撑下降,人民币汇率贬值压力或会重新出现,这或不利于宏观经济稳定。

维持宏观经济稳定需要保持一定的中美息差,维持中美息差的压力导致年后央行货币政策再次收紧。

链条传导逻辑如下:商品启动——通胀预期升高——美债收益率攀升——中美息差压力——中国流动性收紧。

链条影响之下,SHIBOR(3M)持续上行;十年国债收益率再次突破3.3%。上一轮国债收益率突破3.3%,发生了信用债市场动荡。

时间列表:

2020年11月,货币持续收紧(中美利差扩大50基点),导致信用债市场动荡,国债收益率突破3.3%,随后央行流动性明显放松。

至2021年1月,流动性意外收紧。

2021年2月初,为维护节前流动性,央行再次加大流动性投放。

2021年2月18日,年后首日,流动性再次收紧,十年国债收益率再次突破3.3%。

国债收益率作为资产定价之锚,其升高总会制造一些压力。

上一次是信用债,这一次会是谁?