中国经济的真正问题,就在于地方政府与国企的巨额债务!

(图片来源:JOHANNES EISELE/AFP/Getty Images)

【看中国2018年10月26日讯】北京师范大学金融研究中心主任钟伟先生在他的一篇文章《债务百年:从重债穷国到重债富国》的开篇中说:“从诚实和美德始终稀缺并被赞美至今来看,人类是否具有诚实守信的天性是令人怀疑的。对于国家而言违约可能更糟糕,毕竟债权人面对国家违约甚至破产,缺乏可行的惩戒手段。如果没有事先的、清晰的、可置信的违约惩罚机制,那么人、企业和政府都具有过度举债和连续违约的天然倾向。”

以上文字在我看来至少传递了两个信息:一是,人类的天性不仅偏爱过度借债而且有连续违约的毛病;二是,国家包括地方政府的权力违约使得债权人缺乏法律保障的权利。国家主权债违约并不鲜见,尤其是在拉美国家。而地方债务违约乃至破产在美国出现过上百个案例,欧洲国家与日本也都有发生过。

关于主权国家违约情况:自19世纪以来违约7次以上的主权国家几乎全部位于拉丁美洲。其中,厄瓜多尔和委内瑞拉违约次数更是高达10次。主权违约最多的前十大“赖帐”国家里,有九个都来自拉丁美洲。从历史记录看,除了拉美,欧洲也是违约多发地,有希腊、西班牙这类本世纪深陷欧洲债务危机的“欧猪国家”。俄罗斯历史上也有过5次违约情况发生。

再看美国和日本的地方政府破产情形。美国自1937年以来,有约600个城市申请破产。自2008年金融危机爆发到2011年,美国约有15个城市申请破产。2012年,美国加州斯托克顿市等三座城市也相继宣布破产。日本历史有过上百起地方政府宣告破产,最新的案例是2009年的日本北海道夕张市。

地方债高悬的中国

中国的地方债高悬被警示已经很多年了。尤其近三年来,世界银行、国际货币基金组织(IMF)、国际清算银行(BIS)都一再向中国政府发出警示。事实上,自2008年美国爆发金融危机后中国政府的财政与银行信贷双刺激政策,已远远不是财政4万亿刺激政策可以描述的。2008年之后的数年里,可以说中央政府对地方政府债务已经失控——不仅中央政府不知道政府债务规模就连地方政府自身也不知道债务具体数据。而地方政府或有债务更是面目模糊(实际面目很狰狞)。

用两句话描述或定义中国的债务现状:一、“过去8年,中国的经济增速已降低一半,债务却增长一倍。”二、“年债务成本(不仅仅是利息)已经超过了年GDP的增加值。”而实体企业债务的“内部变化”更是值得观察的视角,即国企债务率不断攀升而民企债务率却是持续性下降。这可以通过2016年的民间投资数据“断崖”来证实。

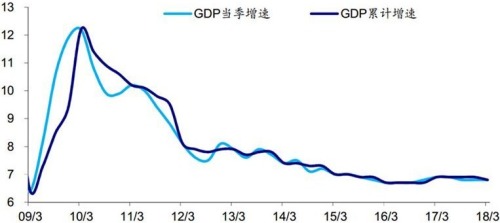

中国经济GDP同比增速已从2010年的12%降到了现在的多少?(网络图片)

曾经是海通证券副总经理及首席经济学家的李迅雷团队在2016年的研究显示:当时,中国国企的债务增速为17.8%,所有者权益的增速为10.3%,利润的增速为负8.5%。常识同时告诉我们:不管选择哪一种改革路径,目标应该是把目前国企的83.5万亿的债务降下来,把盈利提上去,这应该成为共识。2016年1-6月,国企利润同比下降8.5%,但私营工业企业利润却增长了8.8%。

截止2016年中国的总体债务变化情况(网络图片)

李迅雷团队还提出了另一种债务风险的观察视角,即:杠杆率判定上有一种“5-30规则”,认为在5年的时间内,若以一国信贷规模与GDP之比为代表的杠杆率水平增长幅度超过30个百分点,之后该国就会迎来一轮金融危机,这一规则已被多次验证。如1985-1989年的日本经济、1993-1997年的泰国和马来西亚经济、2003-2007年的美国经济等。

研究还指出,中国非金融企业杠杆率近年快速上升,从2006年的106.5%上升到了2015年的162.8%,上升幅度高达56.3个百分点。这一水平已经高于日本1990年143.8%的峰值。此外,如果用中国其他存款性公司“总资产”与“实收资本”的比值来代表金融机构杠杆率的话,其水平已经从2006年的33.7倍增加到了2016年的49.1倍。

国际研究机构与学者及国内经济学家与分析师,基本上达成一个共识——中国的债务增长速度比债务规模本身的风险更大。

两组国际研究机构的分析:英国金斯顿大学的教授史蒂夫·基恩编制的数据显示,在日本,私人部门债务与经济产值的比例从1970年的125%上升近一倍至1995年的220%,用了25年时间。而中国私人部门(非政府、非金融企业)债务与GDP的比例在过去9年里就从115%飙升至210%。

法巴银行的2016年报告中测算,就绝对值而言,中国占GDP比例245%的债务,相比发达国家占据GDP比例267%的水平要低。然而,与发展中国家相比,中国的债务占据GDP比例几乎是最高的。值得注意的是,中国债务水平增长速度极快,无论相比于发达国家还是发展中国家,中国债务都是最快的。这意味着,尽管中国在后全球金融危机时代经济增长最快,但其代价是更快积累的债务。

事实上,中央政府对地方债务增长早有警觉,中央起初就对地方债务进行调查审计,但审计结果并未对外详细披露,所披露的地方债务总规模也并没有让经济学家与专业机构乃至社会信服。2015年由财政部主导启动对地方政府债务进行置换工作。有数据显示,从2015年算起的,2015年置换债券额度为3.2万亿元,2016年置换债券额度为4.88万亿元,2017年剩余额度还有6.26万亿元。

但由于“既要/又要/还要”的决策思维定式与政策组合,让我们一再失去本应该有的市场出清与去杠杆的最佳乃至次优的机会。我们不可能把所有的事情都做好,尤其是市场可以做好的事情。改革开放以后的“经济奇迹”让我们对调控经济太过自信。

我们对快速增长的债务问题并没有处理经验。上世纪90年代中国出现的经济困境,主要是强势的朱镕基总理大刀阔斧的改革与金融系统的治理整顿,剥离了银行系统大量坏账,这等同于重建了经济体系与金融系统,两年即恢复原有的增长轨道与经济周期。但90年代的朱氏改革与治理整顿经济上有两个背景:一是当时经济债务规模很小;二是全球经济增长的周期仍在。

对中国而言,债务问题已经是中国经济的最大的隐患——债务是经济与金融风险(危机)的“弹药库”。而低估债务的破坏力会使中国的未来很艰难而不仅仅是经济层面上的。

历史用战争解决“债务累累”

如果翻开中国历史上朝代更迭的认知,亦可以用经济学原理和理论上的分析,中国历史上被颠覆的每一个朝代的末期,从来都是债务累累而经济陷入衰退而最终至崩溃状态,而且都是在“万税,万税,万万税!”之外加上“苛政猛于虎”的情形下出现了暴力更替规律。再横看西方历史,也并无列外。第二次世界大战,欧亚两大战场的挑起国,德国与日本对外侵略都有经济上的原因。

这里简析一下日本走上侵略战争的经济层面的原因。1929年,世界经济大萧条波及日本国。早期进口中国的日本电影《野麦岭》中,描述了曾经火红一片的缫丝厂纷纷倒闭的景象。另一部日本电影《望乡》揭露了日本当时依靠“妓女出口”到南亚帮助日本国赚取外汇以购买所需的石油与生产原料。

日本当时有朝鲜和台湾两个殖民地,但这并不能支撑日本本土对资源与石油的需求。可以佐证的是,当时中国东北成为了东亚最大经济体,1940年的数据挖掘显示东北经济产出已超过日本国的经济产出。日本1937年全面侵华战争与1941年年末偷美国袭珍珠港都有的经济方面的原因。经济上,全面侵华战争是为更多获得资源;而偷袭珍珠港则是担忧美国参战后美国海军打击日本海上运输线。最终日军被美军击败,除了军事原因外,美国的经济实力尤其强大制造能力是美国决胜日本的关键性因素。

偷袭珍珠港的日本联合舰队司令官山本五十六,被认为是日本军界明智的军官。他曾极力反对对美开战,早年他出任过驻美武官,可谓是非常了解美国的军事与经济实力

之所以用经济学视角来分析人类军事战争,是因为一项军事统计数据显示,世界上的战争有七成是因为宗教原因,而经济原因是余下三成战争的几乎全部。国家经济实力的强盛往往是战争输赢的基础与关键性因素。本文指出经济危机与人类战争的直接关联,其实在中国历史上屡见不鲜,北方游牧民族对农业的汉民族频繁袭扰乃至大规模战争,正是因为游牧民族在经济上不能自给,而一旦遭遇灾荒必然南下侵略、劫掠并屠杀。

2017年之后的世界,或又将来到冲突甚至战争的时代,经济与宗教及互为因果仍是战争的全部来源。这个世界的一个新变化是,石油价格的暴跌而且长期仍将趋于下跌,使得产油国尤其中东国家经济与财政会逐步陷入困境。石油及大宗商品价格的下跌,正在改变这个世界的经济格局与利益格局。

中国经济的真正问题——地方与国企债务!

我们不能依靠举债尤其是缺乏债务约束的市场主体,举债投资来拉动经济增速达到政府设定的经济增长目标。

中国经济的债务快速增长源于2008年财政刺激政策,GDP“保八”却是刺激政策的落脚点。而这个保八目标是建立拉动就业增长为基点的。但在我看来,财政刺激政策的出台,真正的错是在方向与方式上。方向上,完全可直接针对就业投资即把钱投在可广纳就业人群的服务业与就业培训上。方式上,完全由地方政府和国企承担几乎所有的投资项目而最终挤出了高效有自我与外在债务约束的民间投资。

中国经济的真正的问题就是地方政府与国企债务,以及这种债务会给中国经济的未来,带来的破坏力尤其金融破坏力。更要明确的是,中国经济解决这种债务可能带来的金融风险并非没有良策。但如果我们再在2008年刺激政策的方向与方式上犯错,麻烦就不仅仅是在经济层面上了。

从中共政治局经济工作会议提出的“三去一降一补”,到“稳增长转向防范金融风险尤其是系统性金融风险”的决策看,决策层似乎已经意识到系统性金融风险的紧迫性。但从相关经济尤其金融政策的出台与实施上看,仍是自信有余,而危机意识却明显不足。

如果不能把地方政府与国企债务大幅度降下来,就不能做到防范系统性金融风险的发生。我们应该反思地方政府与国企是如何把债务做到“天上”去的。还应该反省为何不让实体经济更多使用直接融资的资本市场而是采用银行信贷的间接融资。

其实,降低实体经济债务的“解药”,就在以上需要认真反思和反省的问题上。中国经济的机会还很多也很大。站在世界而非站在中国看中国,才能看明白。全球的聪明资本与优秀人才都在期待中国把主要事情做对,而非把所有的事情都在面子上做好!