【看中国2017年9月23日讯】2013年的诺贝尔经济学奖得主、耶鲁大学经济学教授罗伯特·席勒最近发文称,当下美国股市的特点是:在经历了一段强劲的盈利增长和非常低的波动之后,估值异常高。

这些表面上相互矛盾的信息,是不是暗示着美股即将步入熊市呢?

要回答这个问题,我们必须回顾过去的熊市。这就要求我们准确地界定熊市的含义。如今,媒体把“经典”或“传统”熊市定义为股票价格出现20%的跌幅。

在20世纪90年代以前,媒体并不这样定义,也没有迹象表明是谁提出了这个定义。这个定义可能源于1987年10月19日,当日股市单日下跌超过20%。人们试图将这一术语与“黑色星期一”联系起来,可能导致了20%与熊市间关系这个定义,记者和编辑们可能只是互相抄袭。

20%定义熊市的起源

无论如何,现在20%的跌幅被广泛认为是熊市的标志。不过对于下跌的时间段,似乎并无明显的共识。事实上,过去的报道对熊市的定义中,根本没有提到时间段。关于这个问题,记者显然认为并不需要精确。

在评估过去的美股熊市时,席勒采用了传统的20%这个数据,并添加了时间段。根据席勒的定义,熊市前的峰值是最近12个月的最高点,在接下来的一年里应该有一个月下跌20%。如果临近几个月均出现峰值的话,就选最后一个月。

参考席勒制定的每月的标准普尔综合指数和相关数据的汇编,可以发现,自1871年以来,美股只出现了13次熊市。熊市前的峰值月分别出现在1892、1895、1902、1906、1916、1929、1934、1937、1946、1961、1987、2000和2007年。而有两次股市崩盘没有出现在这个汇总中,即1973-74年和1968-70年崩盘不在名单上,因为这两次战线比较长,且是渐进性的。

周期性调整市盈率(CAPE Ratio)

一旦确定了过去的熊市,现在是时候评估他们之前的股票估值了,用席勒及其哈佛同事John Y. Campbell在1988年开发的一个指标,即周期性调整市盈率或周期性调整本益比(CAPE Ratio),来预测股票市场的长期收益。

“周期性调整市盈率”(CAPE, Cyclically Adjusted Price Earnings),也就是用10年的平均盈利取代普通市盈率的过去一年盈利来计算,这样可以平滑经济周期的影响,更精确地反映估值。

席勒的数据显示,美股的CAPE在5到6倍左右就是大底部了,而超过25倍就进入“非理性繁荣”的疯狂期了——2000年科网泡沫破裂前夕,这一数值一度高达44.2倍。

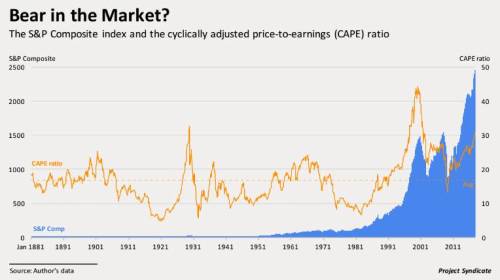

本月,美股的CAPE刚超过30倍,这已经很高了(下图)。事实上,从1881年到今天,美股CAPE的平均值仅为16.8。此外,只有两次超过30倍:1929年,及1997-2002年间。

标普综合指数与周期性调整本益比的相关性(作者配图)

但这并不意味着高CAPE与熊市无关。相反,在熊市前的峰值月里,CAPE均值高于平均水平,为22.1,这表明CAPE在熊市爆发前确实往往会上涨。

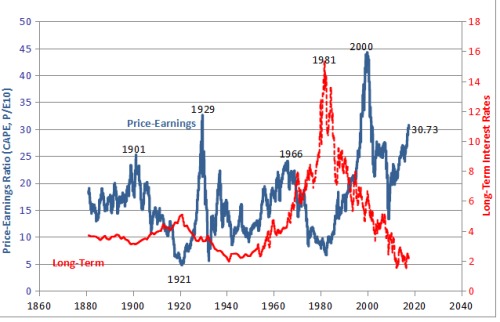

美国历史上的市场长期利率与股价本益比的对比(蓝线:CAPE;红线:长期利率)

此外,在三次熊市中,出现了CAPE低于平均水平,分别是1916年(第一次世界大战期间)、1934年(大萧条时期)和1946年(第二次世界大战后的经济衰退时期)。因此,高CAPE意味着具有熊市的潜在性,尽管它绝不是完美的预测指标。

股指涨幅

可以肯定的是,似乎有一些有希望的消息。根据席勒的数据,自1881年以来,标普500平均每年增长1.8%;而从2016年第二季度到2017年第二季度,实际收益增长率为13.2%,远远高于历史年增长率。

但这种高增长并不会降低熊市的可能性。事实上,熊市前的峰值月份也往往表现出较高的实际收益增长率:13次熊市中,年度平均增长率为13.3%。此外,跌幅最大的一次熊市期,即1929-32年,这次熊市爆发前的峰值期的12个月实际收益增长率达到18.3%。

低波动性

另一个表面上的好消息是,平均股价波动率——前一年实际股票价格的每月百分比变化的标准差——目前是非常低的,仅为1.2%。而1872年至2017年间,该波动率是目前水平的近三倍,为3.5%。

然而,这并不意味着熊市不会来临。事实上,过去13次熊市中,在美股熊市前的峰值月所在年份,股票价格的波动率也往往低于平均水平,尽管当前波动率水平低于那些时期的均值3.1%。不过,在1929年股市崩盘前的峰值月里,波动率只有2.8%。

简而言之,今天的美国股市看起来和之前13次熊市中大多数熊市爆发前的高峰期一样。不过,这并不是说这次就一定会爆发熊市:这样的事件很难预料,下一次熊市爆发前可能还有很长的路要走。即使熊市来临,对于那些不在市场高峰期买入,也不在波谷卖出的人来说,损失往往小于20%。

不过,以上席勒的分析应该是对市场自满情绪的警告。投资者如果对历史没有正确的认识,会面临很多的股市风险,从而可能承受相当大的损失。

【免责声明】本文仅代表作者本人观点,与看中国网站无关。本网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。读者请仅作参考,并自行承担据此进行投资操作而产生的全部责任。