【看中国2017年6月8日讯】5月底以来的最近这段时间,大家颇为关注的一个现象是:人民币汇率一夜之间涨回了6.8元关口。国内不少专家趁机出来刻意“消费”这个话题,大吹“人民币大涨,美元时代就要终结”,甚至“人民币汇率拐点将至”等。其实,我们就此问个很简单的问题:人民币若真有底气,为何连中国人在国外如果要想消费超过相当于1,000元人民币的美元之类的外币,就必须要向中国国家外汇管理局申报?

一个国家的货币信用,最重要的基础是来自于这个国家的经济基本面。这个道理很简单,你生产的产品质量差,就没人愿意花钱买你的东西,你的钞票当然也就不值钱。试想一下,如果没有通用电气(GE)的电器产品、IBM的计算机、波音飞机、洛克马丁的战斗机、大小摩根的金融产品、硅谷的互联网产品、以及好莱坞的电影等横扫全球,美元可能这么强势吗?该跌的还是要跌的。

不少中国人总以为美元强大仅仅是因为美国“胳膊粗拳头大”,但再仔细想想,美元强势,或许有美国的军事实力强大的元素在其中,但最根本的还是来自于美国高科技行业的技术支持。如果美国的科技不行,实业不行,他们就无法高价出口科技产品(很多东西在中国想买还买不到)。更何况,没有实业和高科技,美国也无法维持十来艘先进的航母编队。

所以,仅仅依靠秀秀肌肉是无法维持货币信用的。

2016年底开始,中共政府加强了资本管制,具体表现为:加大了稳定汇率的操作,直接参与汇率买卖的力度加强了,进一步提高了海外资金做空人民币的成本,同时采取了一些行政手段限制资本流出,包括外管局对个人购汇政策的收紧、对国有企业卖出外汇购入人民币的鼓励,以及对境外投资规范增加等等。于是有人高呼,中国实施的资本管制“见成效”了。然而,如果我们回顾一下历史,你或许会预感到一些什么:

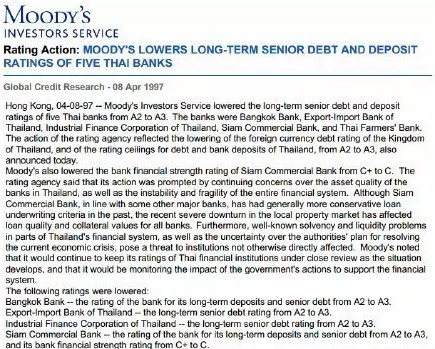

1997年4月8日,穆迪首降泰国五家主要银行的长期外债评级(见下图),泰方恼羞成怒,也想“打爆”空头,把离岸利率拉上了天,甚至把利率掉期市场都给废了。通过资本管制手段,泰国银行系统在被下调评级之后的1个多月内,把泰铢兑美元的汇率从26:1拉到了23:1。然而,随后发生的事情大家都知道了:1997年7月2日,泰国政府被迫宣布放弃紧盯美元汇率的制度,实行有管理的浮动汇率制度。政策公布的当天,泰铢对美元汇率大幅度贬值,最低达到了32.6:1,并最终成为了引发亚洲金融危机海啸的导火索……

1997年4月8日,穆迪首降泰国五家主要银行的长期外债评级。(网络图片)

金融危机和货币贬值,在某种程度上可以被看作是对信用泡沫的挤压和出清。即便像美国经济一般的强大,隔个十年八年都免不了来一次金融危机、货币贬值等负面影响,。但是,美国的体制坚固,斗而不破,不怕危机,哪怕是媒体把经济形势渲染成末日降临,市场上的一切依旧照常运转,通过市场自身的调整与矫正,经济会慢慢企稳并逐步转牛。然而,“中国特色”的经济体制呢?谁也不知道在这个内部不牢固、决策不透明的机制下到底会发生什么,他们唯一想到的都是:稳定第一,能拖就拖,结果是危机越拖越大,最后只会是危机的总爆发。所以,大家不可不防。

对于普通民众而言,危机来时,最麻烦的事情就是手里的钱倏然之间变成了草纸,甚至会像委内瑞拉那样变得连草纸都不如。中国现在的情况很明显,经理层面的管理人士或是体制内人士正绞尽脑汁、机关算尽地纷纷出逃,而流出去的自然不会是毫无价值基础的人民币……