【看中國2023年11月8日訊】美聯儲,再次對加息按下了暫停鍵。

美國東部時間11月1日下午2點,美聯儲宣布,將基準利率維持在5.25%-5.50%區間不變,維持950億美元/月縮表計畫,均符合市場預期——這是美聯儲2023年第3次加息暫停。

除此之外,美聯儲在聲明中表示:第三季度美國經濟活動「強勁」擴張,但將評估進一步緊縮政策的程度;就業增長放緩但仍強勁,通脹也居高不下,聯儲仍然堅決致力於將通脹率恢復至2%目標;金融和信貸狀況收緊可能會打壓經濟活動、招聘和通脹,但影響程度仍不確定;如果出現影響目標實現的風險,準備「適當」調整政策立場;美聯儲在確定可能適當的額外政策緊縮程度時,將考慮一系列經濟因素。

在隨後召開的新聞發布會上,美聯儲主席鮑威爾表示:目前完全沒有考慮降息;美聯儲在本次會議中沒有將衰退重新納入預測中。我們仍然專注於雙重使命,將堅決致力於將通脹率恢復到2%的目標;

根據過去每一輪加息的經驗,美聯儲很少會兌現其在季度經濟摘要(SEP)中對於自身加息的「預測」——事後來看,真正的最後一次加息,在當時的美聯儲嘴中,常常是倒數第二次、倒數第三次、倒數第四次……例如,2018年底的時候,美聯儲就曾經預測其2019年還將有3次加息,縮表也將持續——實際上,美聯儲2019年不僅沒加息反而降息,不僅停止縮表,甚至開始大幅度擴表。

市場當然不是傻子,從7月份以來就一直押注於美聯儲當時就是最後一次加息。當前鮑威爾繼續嘴硬說,還有可能加息,但CM的利率期貨顯示,12月的議息會議上,美聯儲有85%的概率,依然選擇維持當前利率。

美聯儲,為何開始向市場投降?

當然是因為最近兩個月來美聯儲中長期國債收益率的急速飆升,無論是10年期、20年期、30年前的國債收益率,都創出2007年以來的新高。正因為如此,在本次停止加息之前,已經有多位美聯儲委員,表達出「利率已經足夠高了」的觀點。

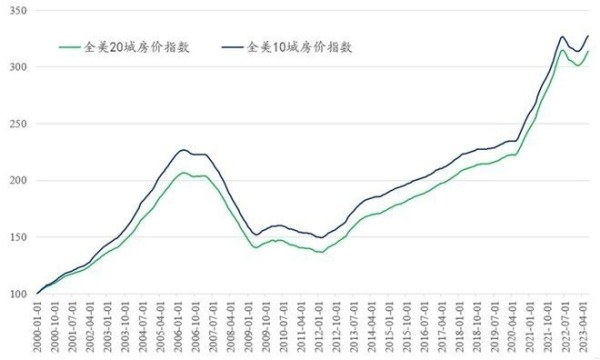

如果觀察全美20城、10城房價指數,會發現一個有趣的現象——高利率之下,最近一年美國房價的走勢,很像2006-2007年。

最近一年美國房價的走勢與2006-2007年間的房價走勢之相似性(作者製圖。資料來源:美聯儲)

不僅僅是房價走勢像,經濟增長、通脹、就業、利率、企業利潤也很像2006-2007年。

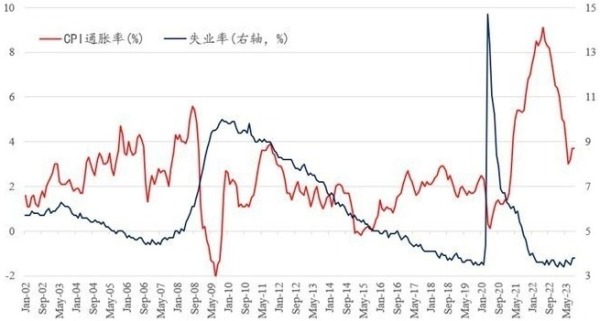

過去一年,美國經濟增長連續超出市場預期,經濟形勢一片大好,失業率連續處於極低水平,但也開始了極其緩慢的抬升,CPI通脹率大幅度下降之後,已經開始展現韌性——這也正是2006年下半年到2007年上半年所發生的事情。

過去20年美國的失業率與CPI通脹率走勢比較圖(作者製圖。資料來源:美國勞工統計局)

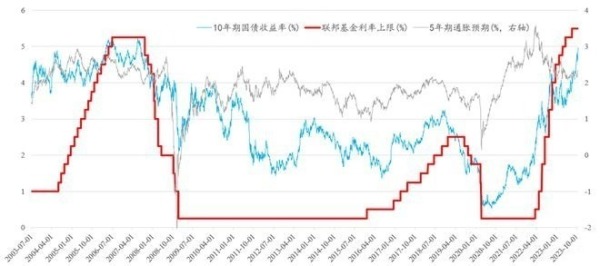

從2022年開始,為了壓制通脹,美聯儲快速加息,一直將聯邦基金利率區間加到了5.25%-5.5%,雖然通脹已經大幅度下降但仍然很有韌性,為了有效壓制通脹,美聯儲一直給市場傳達信息,承諾保持高利率。

目前市場基本信任美聯儲能夠控制住通脹,抗通脹國債所顯示的中長期通脹預期,持續保持在2.4%左右,而在美聯儲宣稱higher for longer的預期之下,美國的國債收益率,衝上5%的高位並維持在高位區間波動……

這這這,不也正是2006年下半年到2007年初所發生的事情麼?

過去20年美國國債收益率、聯邦利率及通脹預期之比較(作者製表。資料來源:美聯儲)

隨著國債收益率上升和高利率的持續,美股開始調整,上市公司的盈利和業績開始出現下滑或停滯不前的情況,但股市估值一直處於相對高位——這好像也與2007年比較類似……