【看中國2023年6月19日訊】上週,一天之內,中國央行兩次發布降息信息。

6月13日上午,大A股開盤前夕,央行公布了最新的公開市場業務,操作20億元的一天逆回購,相比以往逆回購利率2%,本次降至1.9%。接下來是晚上的時候,在美國5月份CPI數據發布前夕,央行再公布一條降息信息:下調常備借貸便利利率,隔夜期下調10個基點至2.75%,7天期下調10個基點至2.9%,1個月期下調10個基點至3.25%。

估計絕大多數人都搞不清楚,這兩個利率有啥區別,在中國的利率體系中,它們又分別扮演著什麼樣的角色……

在這裡,推薦大家啃一篇現任央行行長易綱先生2021年的文章:「中國的利率體系與利率市場化改革」。在這一篇文章中,易先生認為:經過近30年來持續推進利率市場化改革,目前中國已基本形成了市場化的利率形成和傳導機制,以及較為完整的市場化利率體系,主要通過貨幣政策工具調節銀行體系流動性,釋放政策利率調控信號,在利率走廊的輔助下,引導市場基準利率以政策利率為中樞運行,並通過銀行體系傳導至貸款利率,形成市場化的利率形成和傳導機制,調節資金供求和資源配置,實現貨幣政策目標。

進一步的,易先生列出來了中國主要的利率品種,並對這些利率品種逐一解釋說明。主要利率品種中,公開市場操作(OMO逆回購)、中期借貸便利(MLF)的利率,分別代表著央行短期政策利率和中期政策利率,而常備借貸便利利率(SLO)則是短期政策利率加上100bp,相當於人民幣政策利率走廊的上限。超額準備金利率和法定准備金利率,則是人民幣政策利率的下限。

以上5個利率,都是央行規定的政策利率,央行降低任何一個利率,都被稱作「降息」,此外還有存款基準利率、貸款基準利率,也都算作央行的政策利率,只不過近年來,指定存貸款基準利率這種政策工具,因為與利率市場化改革的方向不符,央行已經基本不用了。

其他利率,如上海銀行間同業拆借利率(Shibor)、貸款市場最優質客戶報價利率(LPR)等,都是商業銀行在具體開展某一業務時候的市場利率,理論上說,是由商業銀行自己決定的,然後形成了一個行業基準利率。至於國債收益率,則是各期限的國債,作為一個無風險投資品種,在金融市場上投資者買賣博弈出來的一個到期收益率。

其實,個人認為,還漏掉了一個特別重要的市場基準利率,那就是——銀行間質押式回購利率(時間期限從7天到一年不等)。

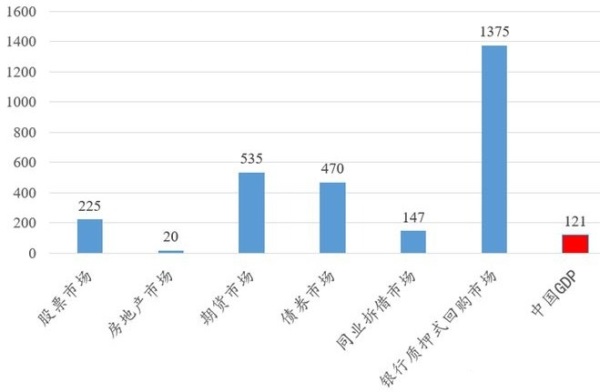

在金融機構之間的同業交易中,Shibor體現的是無抵押拆借利率,而質押式回購利率,則是有抵押的拆借利率。2022年,全國銀行間質押式回購交易的總規模,達到了驚人的1375萬億元,這個交易額,遠超股票市場225萬億元的交易額、期貨市場相加的交易額535萬億元(已經把槓桿全部考慮進來),可謂是中國錢最多、規模最大、最基礎的金融交易市場。

2022年中國金融體系主要交易市場的交易額(萬億)(作者博客)

有鑒於此,質押式回購的交易利率,就成為整個中國金融體系中最基礎的市場利率。

把中國的利率體系說清楚了,那麼我們就明白,央行降低的是短期政策利率,6月15日降低了中期的政策利率(MLF利率),還剩LPR的貸款利率,央行並沒有降低。

接下來,咱們就可以來討論其他的問題了。

首先要問,央行為啥會降息?

從宏觀經濟的角度,當然可以說,經濟低迷、消費不振,所以要降息,但具體放到金融體系裡觀察,央行降息原因,是剛才提到的,最重要的兩個市場利率——DR007和Shibor,都已經跌下來了一個多月了,而且看起來短期內也很難上去。

既然市場的資金利率已經降下來了,央行也沒必要端著架子高高在上,這就是降息最直接的原因。

進一步的探討,為啥DR007和Shibor降下來了,是因為經濟不行,借貸的人太少,錢都堆在銀行裡,所以銀行間資金極其充裕,由此導致了銀行間質押式回購,或是無抵押拆借利率都持續下降。

更關鍵的問題在於:這次降息對經濟有用麼?

對照一下,法定准備金利率是短期政策利率的下限,而SLF利率(7天)是短期利率的上限,過去一年多來,市場利率(DR007)基本都在政策利率的下限附近,去年8-9月,甚至遠低於利率下限,而且波動還賊大。

相比之下,你看看人家美聯儲設置的那個利率走廊,準備金利率是上限,逆回購隔夜交易的利率是下限,區間那麼狹窄,只有0.25%,但是,美國的有效聯邦基金利率(美聯儲體系內商業銀行拆借利率,和我們同業拆借利率概念一樣),在過去15年,每天都嚴格卡在這個區間內波動。

中國的央行,在控制市場短期利率方面,能不能做到像美聯儲這樣呢?

其實也能,可問題在於——如果中國央行也這麼做,就會帶來一個大家更不想要的結果。

通常來說,通過公開市場操作等手段,央行將短期利率,控制在目標值附近,金融機構會在各個期限和不同品類的利率之間進行套利,這些套利交易行為,會將短期利率的變化傳導到各期限、各品類的利率上面去,進而影響經濟,這就是所謂的「貨幣政策傳導路徑」。因為當代經濟的驅動力,很大程度上依賴於借貸,進而產生貨幣和信用在整個社會的循環,然後經濟就會「發展」……通過上述傳導過程,央行的貨幣政策就能影響金融市場和實體經濟,鼓勵更多的合格借款人,從商業銀行借貸,進而促進經濟發展……

但是,通過比較中國主要交易市場的規模,其實已經可以清晰的發現,中國的錢,絕大部分其實都在銀行之間進行交易——這也就意味著,中國絕大部分貨幣,根本就沒有進入實體經濟,或者與實體經濟關係較為密切的房地產市場、股票市場、債券市場乃至商品期貨市場,而是淤積在銀行這裡空對空的轉……

當一個社會裏絕大部分的錢,都淤積在銀行體系裡的時候,通過降低利率來促進信貸發放、進而促進經濟增長的手段,在很大程度上就失效了。

以剛過去的2022年為例,中國新增了31萬億元的廣義貨幣,但中國的GDP僅增加了不到7萬億元,銀行體系所創造出來24萬億元廣義貨幣,基本都在銀行體系空轉,對實體經濟並沒什麼幫助——想想看,銀行體系創造31元錢,只能有7元進入實體經濟轉化成GDP,這個金融體系的效率,低到啥地步了?

中國的主要商業銀行,都是大型央企,他們與央行的關係,更像是政府裡的上下級,而不像西方那種政府和私營企業的關係,央行如果把同業拆借利率,給嚴格控制在一個狹窄的利率走廊裡,這就意味著,商業銀行隨時可以得到確定的、低成本的、短期的資金。

這樣一來,商業銀行就會紛紛借入短期資金,購買長久期國債或其他無風險的長久期資產(因為這些資產的收益率高於短期資金),加槓桿的在央行和財政部這裡套利。

也就是說,如果央媽把銀行間拆借利率控制得太好,一旦出現降息,整個社會的信貸,可能沒有增加多少,實體經濟沒有怎麼被刺激,反而會導致商業銀行大肆加槓桿套利,進而加劇資金在銀行體系的空轉。

這可不僅僅是猜想,而是在2015年-2016年真真切切發生過的事情。2015年9月到2016年9月,央行一直都將同業拆借利率,控制在一個非常狹窄的區間裡,但這種「確定性的低利率」,導致了眾多信託基金、證券公司乃至商業銀行,都開始在債券上加槓桿——資金買入債券,然後,抵押出去,再次獲得資金,然後再購買,再抵押,再去買債,然後通過信託基金給搞成優先級、劣後級,就這樣,利用央媽釋放出來的廉價資金,加槓桿購買久期較長、收益相對較高的利率債,同業之間的套利、通道、委外等等,大家都在使勁兒賺央媽和財爸的錢……

到了12月份,央媽一看,這樣搞下去不行啊,你們不給實體經濟放貸,倒是老從媽這裡當伸手黨,經濟還怎麼發展?於是,央行有意識的允許國債收益率大幅度抬升,這意味著國債價格的暴跌,意味著抵押品價值急劇縮水。

槓桿很快就爆了,到了2016年12月15日,國海證券驚現「蘿蔔章事件」,國內的金融市場發生大地震,而債券信託市場,幾乎一夜入冬,著名的債災正式爆發……

從那個事件之後,央行在抬升逆回購利率的同時,還有意識的放開同業拆借的利率,讓那些只想賺央媽錢的金融機構,不敢隨便上槓桿從央行和財政部這裡套利。

可惜的是,時事變化,目前這種方式似乎捲土重來。

按照中銀國際首席經濟學家徐高的說法:「與2016年相比,當前貨幣政策傳導路徑的阻塞情況更為嚴重。地產和基建佔到了總投資的大概一半。相應地,從事地產投資的地產開發商,和從事基建投資的地方政府融資平臺,是實體經濟的兩大融資需求主體。但在融資緊縮政策的壓力之下,2021年以來,中國地產融資明顯萎縮,融資對利率的敏感性顯著下降。……,另一方面,在清查地方政府債務的導向下,地方政府融資平臺的融資也明顯收緊。隨著這兩大融資需求方的融資受到約束,實體經濟融資的利率敏感性已大為降低。當前實體經濟低迷,不是利率太高所致,而是地產和基建這兩個主要融資需求方(同時也是內需的主要創造者)被綁住手腳的結果,這樣的經濟低迷不是降息能化解的。」

實際上,週二兩次發布降息消息之前,從上上週末開始,6大國有銀行(工中農建交郵)已經在央行的指導下,全面下調了儲蓄者的存款利率,各個股份制銀行業也在本週跟進——存款利率雖然降低了,但貸款的LPR利率卻沒有任何鬆動,所以,可以說這是一次「不對稱降息」。因為存款的通常是居民,而貸款的通常是企業(還有部分房貸),這種「不對稱降息」,其實就是再次對所有那些只知道儲蓄的居民,進行一次盤剝,但貸款利率卻沒變,存款利率降低的這些利潤,卻並不會直接讓企業受惠,而是讓銀行受惠。

想想看,央媽是誰的親媽?

有人說了,在居民消費萎靡不振、企業債務沈重、地方債務搖搖欲爆的情況下,你說降息沒多大作用,那你倒是提個思路和方案啊!

當然提了啊,而且提了很多次了,中國經濟的病根,在於居民消費不足,特別是普通人消費不足,能夠促進中國經濟發展最好的法子,就是提高居民,特別是普通居民在全社會財富中的佔比。

這方法說複雜複雜,說簡單也很簡單,特別是對中國這個全球第一大生產國來說,只要產能是充足的,那麼只要讓普通人收入起來,中國的消費自然就能上去,經濟自然就會好起來。

方案很簡單,兩個字就行:發錢。

根據身份證信息,不區分男女老少窮富,平均給全國居民發錢,以此增強居民消費信心,這不僅能讓消費能起來,生產也同樣能起來。

更重要的是,就在2020-2021年的疫情肆虐期間,美日德英法意西荷瑞加澳新韓這些全球主要經濟體都發錢了,還有新加坡臺灣香港澳門這些華人經濟體,也都有持續發錢的經歷,都已經證明,不管是一次性的發錢,或者是持續性的發錢,至少在當今這個生產力高度發達時代,對於經濟的改善,基本上是立竿見影的。

更何況,中國勞動者收入在GDP中的佔比,一直都遠遠低於其他的主要經濟體,這說明中國的勞動者一直處於被壓榨的狀態,給居民部門發錢,也算是平衡一下這種長期不合理的分配體系。

說到底,事兒很簡單,方案也很直接,就看有人願意不願意了。