【看中國2022年9月23日訊】9月份的美聯儲決議結果終於出來了。

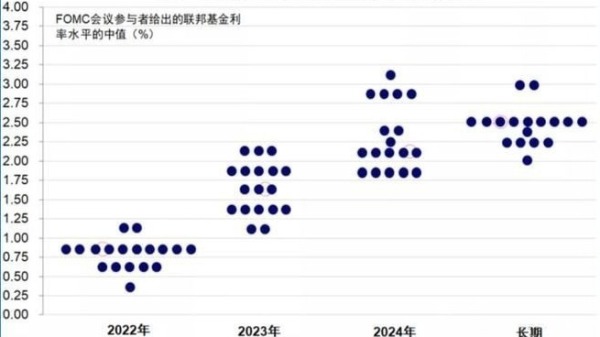

加息75個基點,並沒有什麼大的懸念,但美聯儲公布的事關未來利率預期點陣圖,卻嚇得市場紛紛跳水。因為,根據美聯儲最新的點陣圖預測,到今年年底,美聯儲將再加息125個基點,從而讓美聯儲的基準利率上升到4.25%-4.5%的區間,而到2023、2024年底,聯邦基金利率預期中值分別為4.6%、3.9%。

這個利率水平,一下子就把整個市場給嚇壞了。

我們先來解釋一下什麼叫「美聯儲的點陣圖」。

美聯儲總共有18位委員,在季度議息會議上,他們各自對2022年底、2023年底和2024年底的聯邦基金利率水平有一個估計,把各自的利率水平估計,在橫軸為時間、縱軸為聯邦基金利率的坐標軸上顯示,這就是點陣圖(SEP)。

點陣圖,是美聯儲的經濟預測摘要(Summary of Economic Projections,SEP)的一部分,主要顯示了美聯儲18位委員對於未來幾年聯邦利率水平的估計(或者說預期),通常被認為是美聯儲下一步採取加息或降息的基礎。

對比一下,美聯儲6月份的點陣圖和9月份的點陣圖,有什麼區別呢?

總結了一個表格如下:

| 6月點陣圖的利率中值 | 9月點陣圖的利率中值 | |

| 2022年底的聯邦利率預期 | 3.4% | 4.4% |

| 2023年底的聯邦利率預期 | 3.8% | 4.6% |

| 2024年底的聯邦利率預期 | 3.4% | 3.9% |

| 2025年及以後的利率預期 | 2.5% | 2.9% |

(數據來源:美聯儲)

顯然,對於2022年、2023年、2024年乃至以後的聯邦基金利率預期,9月份相比6月份都大幅度提高,特別是僅剩3個月時間的2022年底利率預期,從3.4%一下子跳升到了4.4%,2023年底的利率預期,從3.8%跳升到4.6%,這可不把市場給嚇壞了麼?

這正是美聯儲想要的效果:恐嚇市場,引導預期。

其實,美聯儲的點陣圖,除了顯示「美聯儲想要的引導效果」之外,對於美聯儲每一個階段真正的利率決策,所能發揮的影響力≈0。

實際上,自2015年美聯儲點陣圖被「發明」以來,點陣圖所顯示的利率,與美聯儲半年之後或者一年之後的利率水平,就沒有一次基本契合過。

注意,這裡說的是一次都沒有!

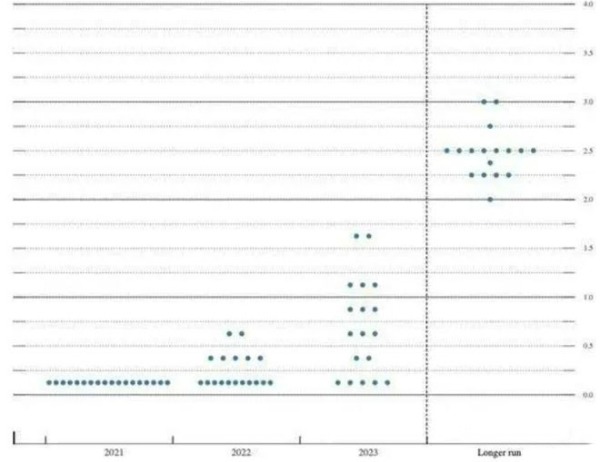

不信,我給大家看一下,2021年年中時候美聯儲公布的點陣圖。

2021年年中時美聯儲公布的點陣圖(來源:美聯儲)

要知道,這才是在一年多之前,美聯儲點陣圖顯示,到2022年底,美國的聯邦基金利率還應該基本保持在0.25%左右的水平上。

再給大家看一下,不到一年前,2021年底的時候,美聯儲的點陣圖——當時預期的2022年底的聯邦基金利率水平應該在0.7%左右的水平上。

2021年底時美聯儲公布的點陣圖(來源:美聯儲)

然後,你看看2022年6月份和現在的點陣圖,對於2022年底的利率預期又分別是多少,這下你就明白,這個點陣圖的預測有多準確了。

那你說了,在預測美聯儲真正加不加息、加息多少這兩個問題上,點陣圖就跟個屁一樣,那,發布這個點陣圖還有什麼意義呢?

當然有意義了,意義就是:引導市場預期!

將來我加不加息,加息多少,到時候,我自然會根據當時情況決定,我的地盤我做主——但現在,我要你們市場認為,我未來就是要加息這麼多。

這不,在美聯儲這一通恐嚇之下,美股直接由上漲轉為大跌,其他資產也都紛紛跟著跳水,你不得不承認美聯儲「引導預期」的威力。

那好了,現在,來說說我對美聯儲加息的看法。

第一,美聯儲的加息行動,在2022年底或者2023年初就會停止,2023年4.6%的這個利率水平,是不可能的;

第二,在美聯儲2022年接下來的議息會議上,在目前3.25-3.5%的基礎上,繼續加息125個基點,也是不可能的,甚至可以認為,加息100個基點對美聯儲都會很艱難。

為什麼?

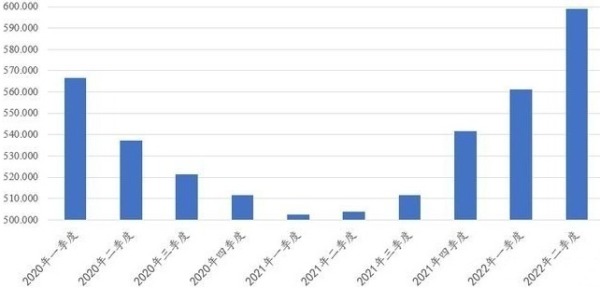

因為美國政府的債務高企,也因為美國經濟即將進入衰退。在2022年的大幅度加息之下,美國聯邦政府的利息支出,相比2021年翻倍還要多——其季度利息支付額已經創下歷史最高水平。

2020年1季度以來美國聯邦政府利息支出(單位:10億美元。來源:美聯儲)

要提醒大家注意的是,利率大幅度提高後的三季度利息支付數據還沒有出來。可以想像,接下來的兩個季度,美國政府的利息支出必將迭創新高。

如果美聯儲繼續大幅度提高利率,那麼,美國聯邦政府將首先被自身債務利息壓垮。

關於美國經濟即將陷入衰退這事兒,美聯儲也終於不再諱言,亞特蘭大聯儲早就預計,2022年3季度,美國經濟增長率GDP同比數據將降至1.4%,4季度還將繼續下降。

就在本次議息會議的SEP中,美聯儲也正式將美國4季度GDP的同比增速預估,下調至0.2%,這就是接近衰退的水平。

未來3年美國經濟數據預測()

也請大家注意一下,美聯儲的SEP中的點陣圖利率預估,雖然跟沒有一樣,但其對美國的中短期經濟和失業率的預測,卻還是比較靠譜的。

話說2022年底,美國經濟馬上就要衰退了,失業率都開始快速上升了,美聯儲你還要繼續大幅度加息麼?美國人民不會罵死你鮑威爾麼?

最後,聊一個有關足球的故事吧。

1986年的墨西哥足球世界盃上,英格蘭在1/4決賽對陣阿根廷,就在這一場比賽中,球王馬拉多納,先是上演了職業生涯中最著名的「上帝之手」,緊接著,就是「世紀進球」,向世人展示了自己神乎其神的球技。

當時,馬拉多納從中場持球,連續擺脫,並且接連晃過5名英格蘭球員,奔襲了大半個球場,再度攻破英國球員防守的大門,隨後這個進球被國際足聯評價為「世紀最佳進球」。

最令人難以置信的是,攝像機記錄下的影像顯示,在完成這一帶球進球的過程中,馬拉多納跑的幾乎是一條直線,而在球場上跑直線,怎麼可能連續騙過5名防守球員?

原因在於,英國隊的防守球員,分別按照他們對馬拉多納的進攻路線預期做出了反應,他們預期馬拉多納可能向左跑,或者向右跑,所以防守的點位,也偏左或偏右,反而給馬拉多納讓出了一條直線,讓他長途奔襲攻破球門,成就了世紀最佳進球。

時任英國央行行長默文-金(Mervyn King),是英格蘭隊的忠實球迷,看到馬拉多納的世紀進球,立刻聯想到了自己的本職工作:加息降息,提出了央行的「馬拉多納理論」。

市場利率,總是會根據市場對央行加息降息的行為預期而發生變化,即使是央行的利率政策保持不變,市場依然會認為央行會加息或者降息,從而形成央行想要的市場影響。

這是如何實現的呢?

原因在於,金融市場會先入為主地預期,利率會按照某個方向和幅度進行變化,這種大眾的心理預期,足以導致市場出現央行想要的結果。

以美聯儲的本次議息會議為例,美聯儲原本的希望,可能就是接下來小幅加息即可,但同時又希望,市場上的通脹能夠逐漸降下來,但通脹的下降,反過來有賴於市場認為,利率必須提到更高的水平才行。

於是,美聯儲就通過點陣圖,向市場釋放所謂「繼續大幅度加息」的預期,引導市場。

當市場真的形成這種預期,並且造成通脹下降的結果,美聯儲的貨幣政策,自然也就不需要「繼續大幅度加息」了。

這場戲,美聯儲必須得演好!