【看中國2021年11月3日訊】歷史中的錯誤為何總是重複出現?

相同的人性,重複的錯誤。

一 放水與緊縮——人性驅動

放水漩渦為何會越陷越深?

隨著經濟的運行,紅利逐漸耗竭,經濟增速勢必要趨緩,但政府與公眾卻並不想接受這一事實。如果央行技術官員客觀陳述這一事實(不確定性與風險),這並不是公眾和政府想要的,反會對技術官員自身的前途造成負面影響。在對待不確定性問題上,社會會懲罰說實話的人,而獎勵說假話的人。它激勵央行們偽裝出自信,激勵央行們不斷的重蹈覆轍。認識到錯誤其實很容易,但延續錯誤有獎勵,改正錯誤有懲罰?誰會去改正錯誤?以印鈔刺激經濟的力度在循環加強,追求效率的盡頭是滯脹……

為何唯有通脹才能踩下印鈔的剎車?

只有深陷通脹才能激發公眾的對於放水的深度厭惡,施壓政府和央行,最終形成緊縮壓力。踩下印鈔剎車的實際上並不是通脹,而是社會(人性)完成了一輪由擁護、默認到牴觸、厭惡的循環。

經濟問題終歸是一個人性問題!

二 滯脹的孖生

當滯脹問題最終出現時,公眾(人性)總是會寄望於政府能夠解決問題,這會激勵政府增加行動。一方面經濟的「滯」需要增加印鈔,另一方面經濟的「脹」需要穩定物價。增加行動的最困難的地方就在於,如何一邊印鈔一邊控制物價?

唯有增加管制!

滯脹與管制是孖生的,人性的必然!

(印鈔刺激)效率盡頭是滯脹,滯脹的孖生是管制;越多的管制越會壓制效率,當效率問題惡化至極限,倒逼管制放鬆,效率提高……然後印鈔、滯脹、管制、低效、放鬆……

相同的人性,重複的問題。

三 滯脹之初

1960年代末,美國新教移民的儲蓄主義早已遠去,而時興的消費主義已經驅動美國高速增長了9年,背後是貨幣政策的愈發寬鬆,收支失衡趨勢越來越難以逆轉,美國已經處於經濟長期擴張的末期。

1969年,伴隨著低失業率和通脹上行,美債短期利率上升至7.25%,長期利率上升至8%。但通脹並沒有伴隨利率的上行得到控制,反而是利率上行開始壓制經濟。為解決放水與物價間的矛盾,時任美聯儲主席阿瑟·伯恩斯開始公開呼籲採取工資管制和物價管制。

1970年阿瑟·伯恩斯主導實施寬鬆貨幣政策,美國短期資本大量外流,雖然貿易順差增加了,但總體上國際收支是赤字100億美元,是之前單一年度的好幾倍。隨著寬鬆的進行,美元流動性外流,使得工業國家(日德等)出現了強勁復甦,也使得全球貿易仍在對抗中繼續擴張,流動性充沛也刺激股票和債券表現良好。這讓美國經濟衰退看起來不是很嚴重,但物價超過4%,消費物價持續上漲,上漲水平直逼「過熱」時期(有沒有覺得和現在對比有點眼熟)。

實際上,60年代中期到80年代初,美國股市就開始持續橫盤震盪,股市蓄水池效果開始下降。當房股失去蓄水池功能時(當房股不漲時),貨幣外溢會讓其他商品自動補漲。

美國持續了20多年的物價平穩時代結束,美國物價壓力自60年代中期開始持續加劇。

如果貨幣信用由金本位支持,隨著物價壓力的加劇,超量信用(債務)就會被消滅,經濟週期將會進入債務螺旋通縮階段,新一輪經濟蕭條就將開啟。但1971年美元已經脫錨黃金,人類歷史上首次徹底的進入全球法幣信用年代,法幣信用是沒有任何實物錨定的,法幣本質上是脫錨黃金後錨定於人性!超量信用繼續存在,以消弱信用的方式繼續存在。

超量信用沒有被消滅……滯脹自此開始!

貨幣是滯脹時代的始作俑者,但或並不是罪魁禍首。

四 管制

隨著滯脹現象浮出水面,美國管制措施也越來越多,力度持續加強!

1)資本管制。自60年代末開始,美國資本管制日益加強。A:利息平衡稅法對外流資本徵稅。B:銀行被要求「自願」消減其海外貸款。C:海外防務採購轉回美國,減少外匯支出。D:威脅日德等出口大國消減順差。

2)「數據」管制。針對美元所受到的壓力,美國國內政策傾向於保護美元,美國「粉飾」國際收支數據來支撐匯率信心。譬如美國財政部遊說外國貨幣當局,在美國存放一年期以上期限的資金,根據當時的規則,這會被視作長期資本輸入去對沖資本外流數據,可以讓數據更加好看從而提升匯率信心,儘管實際情況沒有任何變化。

3)黃金(匯率)管制。為了避免黃金儲備外流,美國1971年退出金本位。之後為了減少美元外流,美國在1971-1973年之間多次脅迫各國貨幣相對美元升值,實際上就是對美元匯率進行管制。

4)利率管制。1964-1966年,存款利率開始上漲,儲蓄機構感受到盈利的困難。為了應對這種困境,1966年美國通過利率限製法,第一次對儲蓄機構可支付的存款利率設定上限(壓低存款利率),動機是壓低銀行業成本。但否決了儲蓄機構發放可調整利率抵押貸款的權力,實際上就是對存貸利率進行了雙向管制。

5)物價和工資管制。在退出金本位之前,美國已經臨時凍結了工資和物價。

失去了貨幣之錨,滯脹與管制一體雙面,人性缺陷驟然放大。

五 管制的結果

資本管制:從統計上看,進行資本管制後美元外流減少了,但實際上是美元回流也減少了。由於美國市場存在嚴重管制,大量離岸美元不願回流美國,反而為了合法繞開管制流入歐洲,歐洲迅速成為離岸美元的存貸中心。一些原本可能儲蓄或投資到美國的美元被吸引到國外,就業機會和利潤拱手送人。

黃金(匯率)管制:為防止黃金外流,美元直接違約(脫鉤黃金),這導致了各國的反感。美元脫鉤黃金後,各國就匯率調整幅度進行協商,貿易戰(進口附加稅)成為重要威脅手段,各國政府間對抗情緒大為加強。美國前財政部長康納利火上澆油直接聲稱:「美元是我們的貨幣卻是你們的問題」,暴君態度進一步激怒了國際社會,一而再的脅迫性匯率調整更加助燃對抗情緒。經濟是國際關係的潤滑劑,隨著通脹反彈,經濟問題惡化又加劇了民粹主義和國內矛盾對外轉嫁,全球對抗行為加劇最終刺激第一次石油危機爆發,進一步加劇了滯脹問題。

利率管制:1966年管制存款利率,1972年美國出現了貨幣市場共同基金,利率突破兩位數。許多存款人從利率受限制的金融中介機構(銀行)提取存款,轉入貨幣基金或投入資本市場,這推高了銀行業平均存款成本。銀行業一般是借短放長,借入短期(社會存款)發放長期貸款。長期貸款已經發放,而由於貸款利率存在管制,發放的貸款利率不能及時調整,如果短期存款利率飆升,銀行業就會受到擠壓和損失,生存壓力會持續放大。70年代末短期存款利率大幅跳漲之時,銀行業遭遇到一系列不可挽回的巨大損失,銀行業問題又加劇了經濟問題。

物價和工資管制:1970年底,美國開始討論休克療法,凍結工資和物價。管制短期減少了物價對貨幣政策敏感性,美國物價確實有了一段時間的短暫穩定,物價管制又給美元貨幣繼續寬鬆創造了條件,也曾讓美國經濟短期復甦。但同時也使得價格信號對生產流通的引導作用被扭曲,進而短缺加劇。復甦並沒有持續多久,物價壓力捲土重來。

1973年時:

1)由於美國仍希望自己能保持開放的市場經濟制度而非轉入JH經濟,這也決定了管制不可能長時間實施。1973年,大部分物價管制措施撤銷。

2)寬鬆的,滯後於物價的貨幣政策。

3)復甦的經濟助推需求。

4)日德出口美國消費模式下,日德兩個出口大國物價暴漲,通脹壓力向美國轉移。

5)恰好又碰上了全球糧食短缺。

6)國際間對抗情緒刺激第一次石油危機爆發。

1973年通脹報復性反彈!

60年代末美國通脹超過5%,尼克松上臺後採取價格管制,1972年通脹率降至3.2%,1973年通脹率報復性反彈至6.2%,1974年通脹率接近10%,1975年達到12%惡性通脹區間。

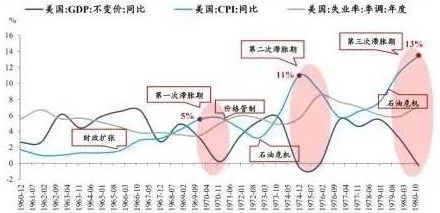

20世紀70年代美國經濟陷入滯漲(數據來源:Wind)

滯脹時代由深度管制一錘定音!

小結:

滯脹時代,貨幣始作俑者,管制一錘定音!

如果你出生在1960左右,那你的成年生活就是在解體的眩暈中度過。你目睹你出生前就存在的社會結構在一段廣闊的景觀中如鹽柱般轟然倒塌——美國紀實文學《下沉年代》。