【看中國2021年9月1日訊】多年以後,人們一定會認為,現在的美國投資者肯定是瘋了。

因為,他們居然能夠把賬面價值只有1美元的東西,硬生生給買成5美元——若一家公司被買成這樣,倒還可以理解,但他們硬生生把美股中500家最大的公司一起買成了這樣。

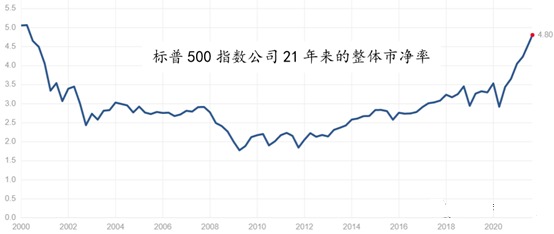

標普500指數公司21年來的整體市淨率(作者博客)

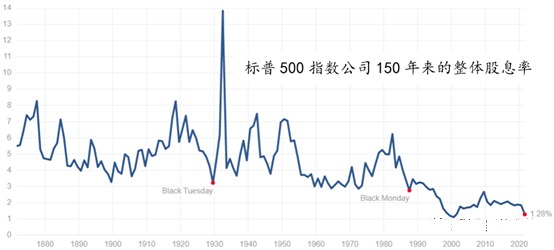

不僅如此,投資者不計成本的瘋狂購買,還把美股的股息率(年度分紅/股價),硬生生給買成了只有1%稍高一點兒,連長期國債的收益率都比不上,是100多年來的最低水平。

標普500指數公司150年來的整體股息率(作者博客)

你以為——我說的是2021年8月份的美國股市?

不,不,不——我說的是2000年2月份的美國股市!

1994年,萬維網(World Wide Web,www)及Mosaic瀏覽器的出現,網際網路開始走進大眾的視野。越來越多的人開始上網並體會到了萬維網的便利,無不感嘆世界上還有這麼神奇的東西,坐在家裡可以看到整個世界的動態。

到了1995年8月,微軟公司推出Windows 95個人電腦操作系統,它不僅帶來了更強大、更穩定、更實用的桌面圖形用戶界面,而且提供免費的萬維網瀏覽器(Internet Explorer),於是視窗95很快變成了有史以來最成功的操作系統,也給微軟公司帶來了滾滾利潤。

到了1996年,對大部分美國上市公司而言,一個公開的網站已成為必需品。

網際網路興起之初,人們只是看見網際網路具有免費出版及即時資訊等特性,逐漸地,人們開始適應了網上的雙向通訊,並開啟了以網際網路為媒介的直接商務(電子商務)及全球性的即時群組通訊。這一系列的概念,迷住了不少年輕的技術或商業天才,他們認為這種以網際網路為基礎的新商業模式將會興起,並期望成為首批以新模式賺到錢的人。今天的世界首富貝佐斯,就是其中之一,他就是在那個時候建立亞馬遜並在1997年成功上市的。

從1990年到1997年,美國家庭擁有計算機比例從15%增長到了35%,計算機從一個奢侈品變成了一個家庭必需品,大家發現用計算機可以做到很多原來做不到的事情,比如網購、聊天、發郵件等等,特別方便。上網用戶數量也隨著計算機用戶的增長在飛速增長,僅僅4年時間就收穫5000萬用戶,而達到相同的用戶數,電視機花了13年,收音機花了38年。

網際網路公司的光明前景,當然吸引了大批資本蜂擁而入。

一家叫Netscape的網頁瀏覽器公司,它繼承了Mosaic的衣缽,1994年成立,第二年就上市,發行價28美元,上市第一天股價就漲到75美元,公司市值高達29億美元,超過當時美國百年企業——通用動力,而其他的明星企業還包括亞馬遜、eBay、Yahoo等。

我的成功可以複製!幾個明星企業的成功,帶動了網際網路公司的上市狂潮。

到了1999年,無數網際網路公司上市,有些公司只是在名稱前面加個e-或者後面加個.com,然後出了一份商業計畫書,投資者就認為它是網際網路公司,有投資價值,從而瘋狂砸錢。例如,聲稱自己做生鮮配送的公司Webvan,上市就融了3.7億美元,只有一個網站域名的Pets.com公司,融資8200萬美元……

這些公司,根本都不用考慮盈利問題,只要說自己是網際網路公司,就有大把的人等著投資,企業家、投資者乃至用戶都相信,這些快速增長但不賺錢的網際網路公司,未來一片光明。他們用真金白銀投票,把這些公司的股價買到天上去。而大多數公司得到融資之後,開始拚命砸錢做推廣,燒錢買用戶……

新經濟概念+用戶增長+營收增長+新商業模式的故事,帶來了預期的用戶增長,然後,形成正循環效應,所有人都心潮澎湃,納斯達克指數斜率陡然攀升,網際網路大泡沫開始形成。

總之,從1995年起一直到2000年初,隨便一家網際網路企業在IPO,就能享受2-5倍的股價攀升。分析師、投資者、企業家、風投、銀行全部都陷入狂熱的情緒當中,所有人都是贏家,每個人都賺了大錢——人們對科技股也越來越看好,只要手持科技股的股票,或者參加工作時能分享原始股權,普通人就能迅速成為「百萬富翁」……

從1999年年底開始,美聯儲覺得,市場情緒過於狂熱,開始連續加息。這雖然帶來了一些市場波動,但納斯達克指數還是一路上漲,這讓人們更加確信,這場牛市的基礎是穩固而堅實的,根本不懼美聯儲的加息,只要堅持看漲、看漲、再看漲,一定能賺到錢。

各種看漲情緒推動之下,到美國時間2000年3月9日,這一天是週五,納斯達克綜合指數創出了歷史最高價5133點,收盤於5049點。

接下來兩天是週末,到了3月12日的週一,時任美國總統克林頓和英國首相布萊爾聯合宣布,為提高人類幹細胞胚胎研究的效率,所有的生物科技公司,有義務公布它們在這一領域所取得的研究成果,並允許公立研究機構自由使用這些成果。

對於大多數致力於人類「脫胎換骨」、「返老還童」的幹細胞胚胎研究公司而言,這個宣告無異於一聲炸雷。這意味著,它們期望依靠未來的技術壟斷,獲得超額利潤的可能性,被美國和英國政府打消了一大半,當日所有生物科技公司的股價暴跌。

所以,很具有諷刺意味的是,雖然網路股在納斯達克股市中佔了絕大多數,但科技股的崩盤,卻是由生物股引起的。

因為股價過於高企(納斯達克100指數的市盈率高達200倍),3月12日的批量下跌,觸發接下來幾天的連鎖拋售,聰明的投資者、基金和機構紛紛清盤,從3月13日到3月15日,短短3天時間,納斯達克指數暴跌至4582點,跌去了近10%。

真正徹底的剝掉皇帝新衣的,是著名的金融雜誌《巴倫週刊》(Barron's)。該雜誌於2000年3月20日刊登了封面文章《燒光》(Burning Up),文中提到:在記者所調查的207家網際網路公司中,71%的公司利潤為負,51家公司的現金會在12個月內用完,很多網際網路公司的創始人和早期投資者都在盡其所能地套現,而另一方面,從舊經濟體系流向新經濟體系的資金也基本耗盡,無錢可燒也無錢可賺的網際網路公司即將跌落神壇。

於是,在三天暴跌之後剛有所反彈的納斯達克指數,再度開啟跳水模式:

接下來1個月之內,納斯達克指數就跳水到了3300點附近,跌幅高達35%;

又過了1年之後,2001年4月份,納斯達克指數跌至1600點附近,跌幅70%;

又過了1年半之後,2002年10月份,納斯達克指數跌至1100點附近,跌幅近80%。

算下來:

從1996年3月到2000年3月,納斯達克指數花了5年時間,從1100點漲至5000點;然後,花了2年半時間,從5000點又跌回1100點,7年半時間,完成一個輪迴。

此後,直到2015年3月,納斯達克指數才再度越過5000點。算下來,5000點到5000點的這一個新輪迴,足足花了15年時間。

再接下來的事情,大家都知道了,就是從2015年迄今,美國的科技股一路暴漲,目前點位是1.513萬點。

寫1999年到2000年的科技股泡沫,當然是為了對比今天的美股。

根據本文開頭兩幅圖,大家應該看到,如果從市淨率(P/B)和股息率(分紅除以股價)來判斷,目前的美股,可謂與2000年的情況極為接近。

我曾經在「從美股到中房:泡沫什麼時候會破?」一文中提到,過去20多年,美股估值的決定力量,是預期EPS(每股盈利),但因為各種原因,某些年份的預期EPS變動較大——最典型的是,2020年3月份市場的預期EPS(90美元左右)和現在市場的預期EPS(180美元左右),可謂是天壤之別。

證券投資之父本杰明-格雷厄姆在其經典之作《證券分析》一書中提出,若以一年為週期來觀察企業的盈利,波動性過高,並不能體現企業的真實盈利水平,所以,應該使用5到10年的平均盈利來評價企業的長期盈利能力。

在此基礎上,2013年諾貝爾經濟學獎得主、金融行為學教授羅伯特-希勒(Robert Shiller),在1998年發表著名論文《估值比率股票市場長期前景》,文中採納了格雷厄姆的觀點:採用10年EPS的移動平均值,並同時對盈利和股價進行通脹除權調整,由此,得到著名的週期調整市盈率(CAPE, Cyclically Adjusted Price Earnings),也被稱為「Shiller PE」。

因為採用了10年週期的EPS,所以CAPE估值,不會因為個別年份的EPS變動而受到太大影響,也不會因為預期EPS劇烈變動而跳漲或暴跌,從長期來看,基本上能夠判斷美股到底是處於高估還是低估區間。例如,在1900年-1942年美國參加第二次世界大戰之時,美股的市盈率中值在13.2附近,平均值則在13.8附近,標準差為5.3,如果CAPE超過平均值1個標準差以上(>19),即可判斷股市偏高估,超過2個標準差(>24.5),能夠基本確認是股市的高點。在大蕭條發生前,美股CAPE估值,居然達到了30以上,超出3個標準差(超出2個標準差的時間,持續了12個月)。

下圖的陰影區域之外,即為美股的高估或低估區間。

1900-1942年標普500指數點位與CAPE的對應關係(作者博客)

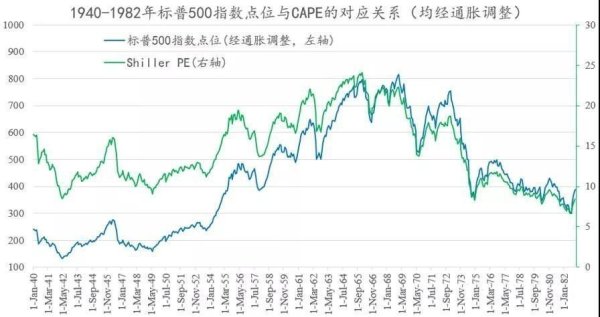

1940年到1982年,從戰爭時期的管制經濟到戰後市場經濟復甦,從虛金本位的佈雷頓森林體系變到純粹的信用本位,貨幣價值從基本穩定變動到滯脹期的極不穩定,美國經濟和美國股市都處於歷史上變動最劇烈的時期。

但是,CAPE依然大致指引了該時期股市的高低點。

1940-1982年標普500指數點位與CAPE的對應關係(作者博客)

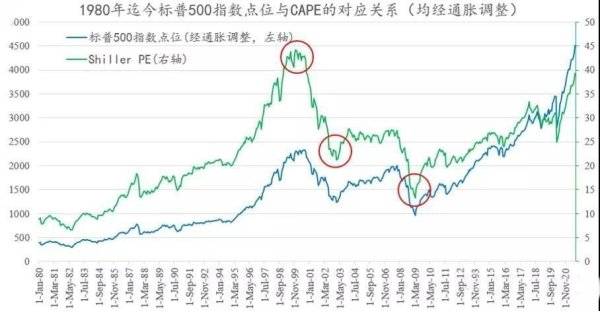

1980年迄今,是美國進入純信用紙幣時代的40年,無論從投資者還是發行者的角度,美國股市都發生了深刻變化。大多數美國人資產構成中,股市都變得越來越重要,再加上信息時代股市交易的便利性,越來越多的資金和投資者進入股市,美股的估值被不斷推高,而通脹數據又在很大程度上受到了政府和央行的深度操縱,美國的股市由此整體進入長達40年的大牛市。

特別是最近1/4個世紀,包括電腦、網際網路、手機等科技,在人們生活中的地位和影響越來越重要,而美股整體上也越來越受到科技股高估值的影響,再加上無風險利率持續下降、官方通脹保持在低位等因素,美股估值被抬升到20倍以上,絕大部分時間甚至超過25倍。

但即便如此,CAPE仍然大致能夠識別出2000年股市泡沫頂點和2003年初、2009年初的股市低點——不那麼嚴謹地說,也大致識別出2016年初和2020年3月的低點。

1980迄今標普500指數點位與CAPE的對應關係(作者博客)

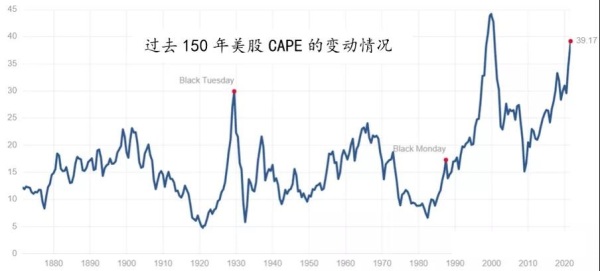

所以,無論從過去150年或者是最近1/4個世紀的歷史來看,採用CPAE對美股估值進行評估,整體上是一個相對靠譜的方法。

當然,我們承認,因為無風險利率、通貨膨脹水平、央行印鈔力度等事件的不確定性,Shiller PE 並不能確切判斷股市是否到達泡沫頂點,或者確切到了估值底部——但至少,CAPE能告訴我們,美股現在的估值,從過去10年、20年、50年乃至100年的歷史看,到底是整體高估還是低估。

過去26年,是美股有史以來最高估值時期,按照CAPE來看,美股估值的中位數為26.4,平均值為27.5,標準差為6.3。如果當前美股估值,超過平均值1個標準差(>33.8),我們基本可以判斷,美股偏高估,如果超過2個標準差(>40),那麼我們有極大概率判斷,美股已經處於最頂部區間。

那麼,現在的美股CAPE是多少呢?

截止8月27日,標普500的CAPE值為39.17。

過去150年裡美股CAPE的變動情況(作者博客)

就在半年前,橋水基金的Ray Dalio提出,他們用6個量化指標,來判斷美股是否進入泡沫狀態:

1)與傳統衡量標準相比,價格有多高?

2)價格是否考慮到了不可持續的狀況?

3)有多少新股民(即以前沒有進入市場的買家)入場?

4)樂觀情緒有多普遍?

5)買股票是由高槓桿提供資金的嗎?

6)股民是否進行了過度的超前購買(例如建立庫存、遠期合約等等)以投機或保護自己免受價格上漲的影響。

根據這6個指標,他的評估是,當時確認當時已進入泡沫狀態的是3)、4)、5)三個因素。但整體而言,美股位於第77個百分位水平,低於1929年和2000年泡沫時期的水平,但高於2007年的水平,尚未全面進入泡沫狀態。

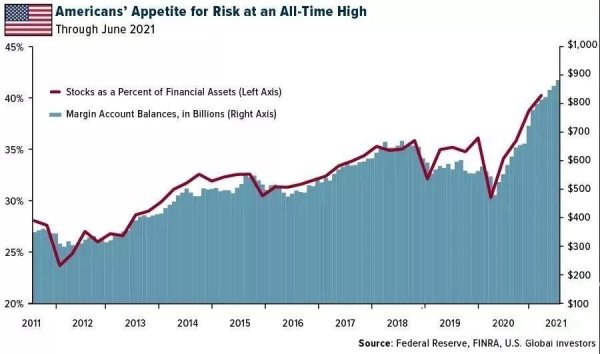

例如,關於GameStop的股價炒作,證明了有大量的新入場散戶,而近1年的IPO與SPAC(Special Purpose Acquisition Company, 即特殊目的收購公司)的無比火爆,則證明了市場樂觀情緒極為普遍,至於高槓桿保證金賬戶購買,規模也達到了歷史最高,幾乎接近2020年的兩倍(見下圖)。

2021年美國市場上的風險偏好指數已飆升至歷史最高(來源:美聯儲)

半年前的時候,標普500指數的點位還不到4000點;現在,已經超過4500點。

從尊重歷史的角度,或許——

這真的是一生一次的機會。