【看中國2021年5月21日訊】過去一段時間我一直認為,未來兩三年美國的通脹率可能會達到8-10%甚至以上。

但今天卻發現有人更加悲觀。沃頓商學院教授Jeremy Siegel最近在接受媒體採訪時表示,如果美國繼續以目前這種速度供應貨幣,那麼,20%的通脹率有可能在未來兩三年裡輕鬆達到……

他舉例稱,僅僅在今年,美國的貨幣供應量就增加了將近30%。貨幣不會憑空消失,總要找地方去,它們會被花掉,把物價推向更高水平。史無前例的貨幣爆炸式增長,史無前例的財政支持,我認為它們有點過頭了。它們首先選擇的去處就是金融市場,是股市。此後,一旦經濟重新開放,而我們正好就站在那個風口浪尖上,通脹就會爆表了。

Jeremy Siegel教授認為造成這種局面主要的責任在美聯儲,他說鮑威爾是美國有史以來最為鴿派的主席。

但本人的觀點卻不一樣,鮑威爾本質是鷹派的,這從次貸危機之後他的一系列觀點可以佐證,當時他並不支持第二、第三輪量化寬鬆,只支持第一輪然後就應該停止量化寬鬆。現在他之所以「鷹」不起來,主要還是宏觀局勢以及美國政府的債務大局所逼迫。

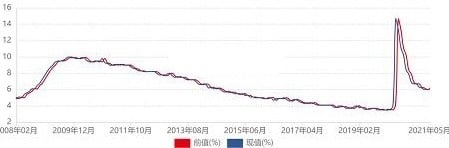

下面兩張圖分別是美國的通脹率走勢和失業率走勢。

美國消費者物價指數變動情況(網路圖片)

美國的失業率變動情況(網路圖片)

疫情大爆發之後,隨著企業大量停擺以應對疫情,美國的失業率快速上升到14%以上,同時股市和大宗商品市場慘跌,美聯儲立即開動印鈔機救市,美聯儲的資產負債表在一年的時間內就從4萬億以下飆漲至7.5萬億以上。

從失業率的數字來看,最近四個月分別是6.3%、6.2%、6.0%、6.1%,下行的速度已經明顯減緩,目前的失業率在6%附近的位置,僅從失業率的數字來看,美國經濟並未過熱,還處於正常甚至還偏冷的區間。

同時,最近四個月的通脹率卻分別是1.4%、1.7%、2.6%、4.2%,說明隨著失業率的下降、消費開始恢復,這立即導致了物價的飆升。背後的因素之前說過,是因為產業鏈被破壞之後導致供給端出現了問題。

此時,一旦就業市場繼續恢復推動消費市場繼續復甦,當然就會導致通脹率繼續飆漲。當通脹率繼續飆漲的時候,基於消費能力與價格成反比,就會抑制人們的消費能力。而美國經濟增長主要依靠消費拉動,佔比6成以上,當物價上漲開始抑制消費之後,經濟復甦的進程就會遇到阻力,失業率就很難再繼續下降,這就是美國失業率到了6%附近之後下降趨勢趨緩的主要原因。

次貸危機後,之所以美聯儲印鈔推動了經濟的長期復甦,根源就在於當時的印鈔並未導致明顯的通脹(源於中國吸收了大部分的通脹壓力,這就是房地產泡沫)。現在這樣的條件已經並不具備,美聯儲大印鈔票的結果是通脹快速發展,讓通脹成為制約失業率下降和經濟繼續復甦的攔路虎,這就是滯漲。讓今天的局勢與次貸危機之後根本不同。

此時,美聯儲敢加息嗎?當然不敢。一旦美聯儲採取鷹派政策,在通脹被打壓之前,經濟肯定會快速冷卻、失業率快速上升,財政收入就會下滑。現在的失業率尚在6%的位置,一旦失業率再次進入上升的軌道會導致嚴重的社會問題,在今天美國政府的高債務率下,拜登政府馬上就要破產。

所以,美聯儲在今天沒有加息的能力,既然美聯儲沒有加息的空間,就只能「縱容」通脹繼續發展。

這是預計通脹在兩三年內會嚴重惡化的根源,無論是8-10%還是Jeremy Siegel教授預計的20%以上,都是出於上述原因。

要注意的是,推動通脹的因素還在持續累積與發展:

第一,拜登政府已經拋出了數萬億的財政投資刺激計畫,要保證這些刺激計畫得到執行,就只能加稅或繼續增加負債(美聯儲加印鈔票)籌集資金。之前介紹過,加稅會推動通脹,這與通過加印鈔票(徵收鑄幣稅,也是加稅的一種方式)推動通脹是一樣的道理。總而言之,只要落實財政投資刺激計畫,就需要以各種方式加稅,都會繼續推高通脹。

第二,種種跡象來看,今年一季度以前,疫情大流行的主要重心是在歐美、南美等地,但隨著歐美的疫苗注射率不斷上升,部分歐美國家的疫情開始初步得到控制。二季度開始之後,基於優質疫苗短缺以及病毒加速變種等諸多因素,亞洲、南美的疫情繼續惡化。此時必須注意以下三個方面:

首先是臺灣的疫情,如果疫情繼續惡化進入封城狀態,晶元企業的生產就很可能受到影響,考慮到臺灣的高端晶元生產佔全球的90%以上,晶元短缺會繼續加劇,導致全球包括汽車、電子等很多行業的開工率下降,供給下滑。

其次是必須關注南美、北美。以巴西為代表的的南美國家疫情大流行已經持續了一年,再加上乾旱,同時再考慮阿根廷的惡性通脹很可能已經開始打擊工農業生產活動,所以,南美的穀物生產十分不樂觀。事實上,今年北美的農業產量也不樂觀,主要源於持續的低溫和局部地區的乾旱。全球農產品的供給在面臨更嚴峻的威脅。

再次,印度等東南亞國家的疫情還在蔓延,也會打擊工農業活動,緊縮全球的供給,不利於物價穩定。

歐美疫情趨緩,全球經濟主要消費端就會逐漸恢復,但全球經濟的主要供給端在亞洲,當亞洲的臺灣、印度、東南亞國家的疫情不斷惡化時就會打擊供給端,而南美國家的疫情、北美的氣候條件又會打擊農產品的供給端,很容易造成全球供需局勢的失衡,這會進一步推動通脹。

第三,產業鏈遭到持續的破壞,是最嚴重的的威脅。

中美對抗愈演愈烈,亞洲地緣局勢不斷緊張,這必然導致產業鏈不斷斷裂。制裁與反制裁(比如新疆棉花事件、科技制裁等)也會導致產業鏈加速斷裂。

中國加入世貿之後最大的成就就是建成了世界工廠,而世界工廠需要大規模的基礎設施(包括城鎮化),這是驅動中國經濟增長的動力所在。但這種經濟模式也是需要必備條件支撐的,那就是具備穩定的能源與原材料供給(當然還需要穩定的勞動力供給,但不考慮這些因素)。能源與其他原材料的進口還相對比較分散,斷供的威脅不大,但作為最基礎材料之一的鐵礦石供給卻高度集中(鐵礦石不僅支撐基礎設施建設,還支撐著世界工廠的運行,這是必須高度注意的,源於任何工廠都離不開鐵件配套),來自澳大利亞的鐵礦石佔中國總需求的差不多一半,一旦亞太地區的地緣局勢繼續惡化導致中澳進入戰爭狀態,鐵礦石貿易受到影響甚至中斷,世界工廠的開工率就會劇烈下降,造成產業鏈集中斷裂的結果就是全球供給猛烈地收縮,惡性通脹會飛速到來。

全球產業鏈在地緣政治甚至戰爭的影響下的加速斷裂,現在和未來都是推動通脹不斷發展的核心因素。

所以未來兩三年,推動全球通脹的燃點還有很多(特別提醒:還要考慮中東的亂局),這些因素在未來會持續發揮作用,推動通脹不斷深入。

這種通脹是會「吃人的通脹」。

以往我們熟悉的是經濟過熱導致通脹上升(最典型的是2005-2007年),經濟過熱就意味著人們的就業在上升,工薪收入在加速增長,人們抵禦通脹的能力在增強;同時,經濟過熱意味著產能在不斷投放到市場,讓這種通脹一般都是相對比較溫和通脹,可稱之為「微笑的通脹」,源於它是經濟高速增長的結果。

但滯漲時期的通脹則不同,經濟低迷導致失業率處於高水平上,甚至有時還會繼續上升,工薪上漲的速度緩慢甚至停滯,失業率高意味著人們的收入沒有保證,抵禦通脹的能力很弱。同時,滯漲時期的通脹並不是由經濟過熱所驅動,主要由貨幣因素和供給端因素所形成,必然是高通脹甚至是惡性通脹,這是「吃人的通脹」。

這會給我們帶來以下三點啟示:

其一,過去幾個月是大宗價格上漲,唯獨金銀不漲。原因在於經濟復甦時期人們眼中盯著消費的增長,而消費的增長就帶動大宗價格。

但從4月的數據來看,美國的失業率小幅上升了0.1個百分點,物價同比卻高速上升了4.2%,意味著物價開始壓制經濟復甦,失業率的改善將越來越難。當復甦的動力減弱、需求受限時,大宗尤其是工業類大宗商品的需求在短期就會受到壓制,價格漲勢就會開始受到抑制;經濟復甦的進程趨緩而通脹卻進一步深入,意味著滯漲局勢越來越明朗,貴金屬的漲勢在未來就很容易超過大宗商品。

如果未來一兩個月失業率的數字繼續得不到明顯改善,而通脹繼續在高位發展,意味著滯漲在加速深入,貴金屬價格會大幅跑贏大宗價格。

其二,過去一年切身感受到了房價的上漲,這種趨勢可能還會延續,可當通脹上升到10%以上的時候,房貸利率也應該會達到10%以上(否則銀行就是實際虧損的),到那時,加槓桿買房同時財務又比較脆弱的人群將如何面對失業率和房貸利率同步上升的局面?這應該就是新的次貸危機。槓桿斷裂的人群將再次回歸赤貧——這就是滯漲的根本含義——滯漲就是讓社會整體性返貧的絞肉機。

鎖定房貸利率、珍惜工作或許是唯一的應對之策。

其三,股市將受到兩個趨勢所拉動。經濟復甦進程受限將導致消費股低迷,通脹上升推動資金利率上漲又會打壓高市盈率的科技股,而大宗價格上漲又提振週期股,在未來的數月內,納斯達克和道瓊斯指數很可能依舊是繼續分化的局面(一季度就曾經提示過這一點)。

不一而足……