川普(特朗普)【看中國2021年1月25日訊】2017年6月28日,倫敦,一位掌管全球金融貨幣核心扳機的大人物,在與英國科學院主席尼克拉斯-斯特恩(Nicholas Stern)勛爵進行交流,當討論到金融危機話題,這位大人物信誓旦旦地說:「我希望,並且堅信,在我們有生之年不會再有金融危機。」

2020年3月份,當美股不斷暴跌和熔斷、比2008年更嚴重的金融危機襲來的時候,我想這位大人物的「有生之年」,應該終結了吧?可惜,這個人的有生之年,不僅沒有被「終結」,反而被美國的現任拜登政府,任命為美國財政部長。

這位大人物,就是2014-2018年曾擔任美聯儲主席、即將就任美國財政部長的珍妮特-耶倫(Janet L. Yellen)。

前美聯儲主席、美國現任財政部長珍妮特-耶倫(圖片來源:Getty Images)

要知道,在當今的信用貨幣時代,在美元充當世界貨幣的時代,除了美國政府,美聯儲大概是這個世界上最有權力的機構。當其掌門人在公開場合說出「我希望,並且堅信,我們有生之年不會再有金融危機」的時候,他們對金融體系的掌控感可謂是欲蓋彌彰。

在2017年,儘管耶倫連續在貨幣政策中投機和討好時任總統川普,但當她那一屆任期終結的時候,川普卻沒有任何讓她連任的意思。為了避免被免職,所以她選擇了主動辭職,從而為吉姆-鮑威爾(Jerome Powell)騰出來位子。由此,除曾臨時擔任美聯儲主席的威廉-米勒之外,她成為最近70年來唯一一位僅任職一屆的美聯儲主席。

早在格林斯潘(Alan Greenspan)主政美聯儲的年代,耶倫就曾經嶄露頭角。在1996年7月的美聯儲會議上,格林斯潘提出,應該設立通脹目標制,其目的是為了穩定物價,因此應該把通脹目標設在0%-1%。然而,時任美聯儲委員的耶倫表示反對。因為,通脹目標區間如果定在0%-1%,距離0太近了,從央行制定政策的角度來講,很難把利率變為負數。在這種情況下,如果發生經濟衰退,央行就沒有多少空間降低實際利率(實際利率=名義利率-通脹率)以刺激經濟發展。舉例來說,如果經濟通脹率為2%,那麼當央行把名義利率降到0%時,實際利率為-2%。這個負的實際利率,對於經濟來說是有刺激作用的。但是如果通脹為0,那麼即使央行把名義利率降到0%,其實際利率也還是0%,達不到刺激經濟的作用。

根據美聯儲公布的1996年7月會議紀要,耶倫女士說到:「在我看來,把通脹目標定得稍微高一些的最有力的理由,就是在車子跑不動時,你需要在其車子里加點油。」言下之意就是,央行在自己的政策工具箱裡,需要留一手以備不時之需。當經濟衰退發生時,央行需要有足夠的能力去給經濟打強心針。在內部辯論中,耶倫的意見佔據了上風。最後格林斯潘宣布:「我們一致同意,將通脹目標設為2%。」

這個2%,就是使用至今的美聯儲通貨膨脹目標值。

一開始,就想著通過實際負利率來刺激經濟。並且,在當上主席後,她信心滿滿地認為,有了美聯儲的管理,在她的有生之年都不會再爆發金融危機——通過這兩件事情,我們大概就能明白,現任的美國財政部長耶倫,到底是個什麼樣的思維模式。

當被拜登政府提名為財政部長之後,2021年1月19日,耶倫出席其擔任美國財長的參議院提名聽證會。在聽證會上,耶倫宣讀了事先準備好的講話稿,而且又一次信誓旦旦地聲稱:「世界已經變了。在我們所處這種非常低的利率環境,我們看到的是,即便債務規模相對於經濟總量在上升,但是利息負擔卻並未上升。」

「不論是當選總統(拜登)還是我本人,在提出新的救助方案時,都不是沒有考慮到國家的債務負擔。但是在當前時點,在利率處於歷史低位之際,我們能做的最明智的事情就是搞一場大的(act big)。我相信這樣做的好處會遠遠超過弊端,尤其是如果我們真正希望幫助那些已經面臨很長時間艱難生活的人們。」

市場聽到了最想聽的話:「搞一場大的!」於是,美國及全球股市聞聲大漲,連中國的大A股也跟著聞風起舞,低迷了一年多的港股,更是接連大漲,回應這種「大手筆」。

我們都知道,10萬億美元的債務:10%的年利率,一年的利息負擔是1萬億美元;1%的年利率,那一年的利息負擔就變成了1千億美元,相當於原來的1/10。

最近這10多年,美國政府的債務飛速上漲,但利息負擔並不上升,恰恰是因為有了像耶倫、鮑威爾這樣的混蛋,強行實施零利率,瘋狂購買國債,強行壓低國債收益率,幫助美國政府以很低的發行利率融資,所以美國政府的利息負擔才這麼低!

1991年以來美國政府債務及利息成本變化情況一覽(數據來源為美國財政部,2020年利息成本為預估)

就這,你還能腆著老臉說什麼「利息負擔並未上升」,可真是夠不要臉的!

更不要臉的是,你居然以利息負擔沒有增加為由,要加大美國政府負債力度,還自導自演地聲稱,在現在這種低利率的情況下,應該「搞一場大的」……

你這不是充傻裝愣麼?

你這不是掩耳盜鈴麼?

一個人負債纍纍,然後壓迫著所有借債給他的人降低利率,然後又聲稱「債務負擔沒有上升」,所以要借更多的債務,有比這更荒唐和無恥的邏輯麼?

更重要的是,在美國聯邦政府債務已經明顯不可持續的情況下,面對著參議院最精英的美國領導階層,耶倫公然地、毫不忌諱地說出「來一場大的」這樣的宣言,其更深層次的含義,我認為,這是美國吹響了徹底實施買買提(MMT,現代貨幣理論)的號角!

在一年半之前,MMT尚未在世界上大行其道的時候,筆者之前曾專門寫文章,以最通俗的方式告訴大家什麼是MMT,MMT的理論淵源,其整體邏輯以及實施的可能後果:「MMT,一個足以毀滅當代金融市場的理論!」

文中曾特意提到:如同所有經濟理論一樣,MMT從邏輯推演上並沒有什麼問題,正因為如此,我必須很清醒地告訴各位,世界主要經濟體在遇到政府債務危機的時候,一定會對MMT在現實中的應用躍躍欲試,MMT必將登上世界舞臺。

自佈雷頓森林體系垮臺以來,人類就進入到了信用貨幣時代,美元貨幣的發行,再也不依賴於黃金,而是依賴於美國國債。具體來說,就是美國政府發行國債,市場上的金融機構來認購,需要放鬆貨幣的話,美聯儲就從這些金融機構的手中購買國債,這樣就給市場上額外釋放了美元,美國的金融機構,則可以用這些美元給企業放貸,或者購買企業債券,或者給居民放貸(房屋貸款),然後這些錢再流入到民眾手中……當然,若需要收緊貨幣政策,那美聯儲就會反過來賣出國債,回收美元,市場上的錢自然會減少。

以債為錨的美元發行要順利運行下去,需要1個基礎共識:不管政府、美聯儲還是金融機構乃至每個人,所有人都要相信,借債是要還的!

美國政府是這場「信心遊戲」的核心,政府可以發行國債,但必須以未來稅收作為擔保,如果供給過多,金融機構們不會認賬(美國的金融機構都是私營的),沒有人購買的話,國債收益率會飆升,政府融資會急劇減少,美元信用也會受影響,金融市場會隨之動盪。

與大家想像的不同的是,在以債為錨的時代,美國政府並不是先借錢,後花錢,而是先花錢,後借錢。

美國政府直接在美聯儲有一個賬戶,需要花錢的時候,直接支取就行,想花多少花多少,等花完了,最後與財政收入進行收支相抵,如果不夠,那就發行國債……

本來,這套體系維持下去也是沒有問題的,只要美國政府認為,自己的借債是要還的就行,不會胡搞亂搞就行。

但是,2008年的全球金融危機改變了這一切。

金融危機爆發之後,美聯儲宣布實施QE政策,直接衝到二級市場上,以極高價格去大量購買國債,壓低國債收益率,釋放大量美元,這相當於在二級市場上為政府融資——因為,大家都知道了,美聯儲會以更高的價格來購買國債,那麼,政府只要發行國債,大家一定會搶著去買,轉手就可以賣給美聯儲賺錢。

這樣一來,政府發行債券的約束機制就沒有了。

到了2020年3月份,美聯儲更是荒唐地宣布,實施「無限制QE」——既然有了美聯儲的無限印鈔,美國政府立即開啟其天量的救助計畫,直接就花了3萬億美元來實施疫情救助法案,因為他們很明白:政府借錢,其實是根本不用還的,無非就是美聯儲電腦上敲下數字而已!

注意,整個金融世界的基礎邏輯發生變化了:政府-借錢-不用還!

這是什麼?這不就是買買提(MMT)麼!

「買買提」的核心就是認為,國家稅收沒有徵收上來的貨幣,就是民眾手中所擁有的現金,而這個現金,又完成了對所有財富的計價,所以,政府不必擔心什麼財政赤字和債務限制,不用擔心償還問題,根據需要印印印就行了。印鈔越多,人民的財富越多。

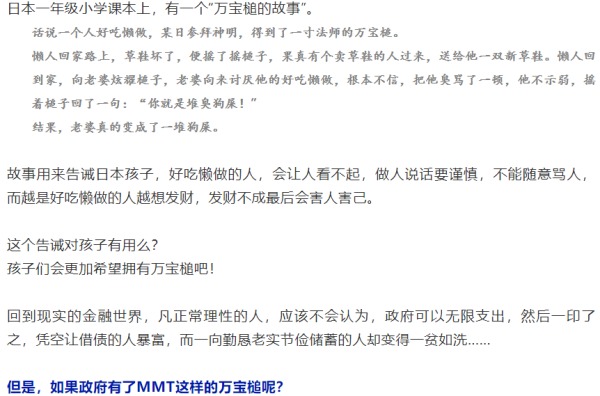

下面是日本小學課本上的一個有關「萬寶槌」的故事。

日本小學課本上「萬寶槌」的故事(作者博客)

現在,萬寶槌被耶倫拿在了手中,你該明白,那一句「搞一場大的」是什麼意思了?

——耶倫其實就是在告訴大家,美國要正式實施MMT理論了!

想想看,一個三年前還認為,有生之年再也不會有金融危機的人,現在說,搞一場大的印鈔,就能解決問題,你信不信?

在寫辛巴威通貨膨脹的時候,筆者曾經總結穆加貝的經濟理論:印鈔,可以解決一切問題;如果還有問題,那一定是印的鈔票還不夠多,加大馬力、十倍百倍千倍萬億倍地印鈔就好了!

一個黑人,一個白人;一個男人,一個女人,耶倫與穆加貝,當代金融體系最好的CP(couple)。