投資者因中國銀行掛鉤原油的投資品「原油寶」而遭巨額損失。(圖片來源:Adobe stock)

【看中國2020年8月4日訊】(看中國記者文龍綜合報導)中國投資者因中國銀行掛鉤原油的投資品「原油寶」而遭巨額損失,而時隔三個月,中國銀行的補償方式不能令投資者滿意。截至目前,27個省的高級法院發布公告,審理投資者發起的訴訟。

8月3日,中國央行旗下的《金融時報》發布「原油寶」事件新進展,未與中國銀行達成和解協議的「原油寶」投資者可通過各地法院進行訴訟。

自7月21日起至今,已有包括北京、上海、重慶、 廣東等共計27個省(直轄市、自治區)的高級法院發布了相關公告,對分散在各地的「原油寶」事件民事訴訟案件實行集中管轄。還有天津、江西、海南、西藏4省(自治區)未發布相關公告。

公告顯示,投資者可根據開戶行地點、訴訟標的額大小在不同法院提起訴訟。已經立案受理的,根據訴訟標的額移送到相應法院管轄。

據北京觀韜中茂律師事務所合夥人楊帆介紹,案件起訴是遵循訴訟時效的要求,審理時限是按照民事訴訟法的審判期限要求。根據中國《民事訴訟法》的相關規定,法院適用普通程序審理一審民事案件的審理期限一般為6個月,二審審理期限一般是3個月。法院受理案件後,應該按照審判時限要求,安排開庭審理裁判。

「原油寶」事件的影響不僅對於投資者及中國銀行自身,對整個中國銀行業從事個人賬戶商品交易業務的風險管控也敲響了警鐘。

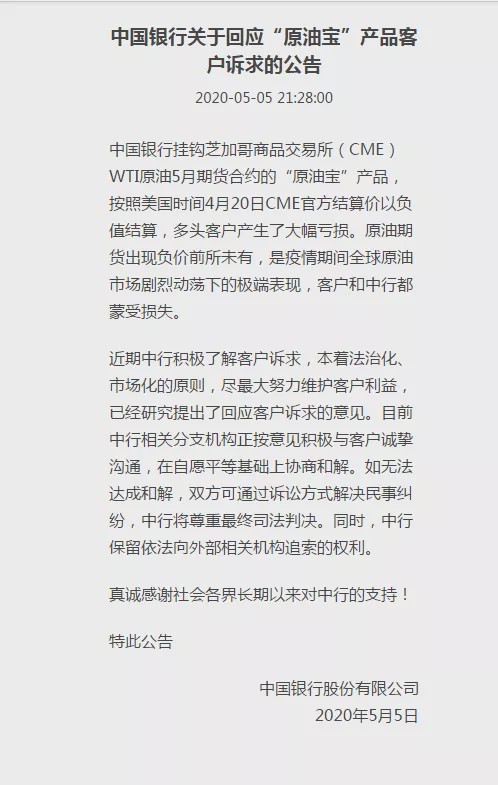

在5月5日深夜,中國銀行發布公告回應原油寶產品客戶訴求:已經研究提出了回應客戶訴求的意見。目前中國銀行相關分支機構正按意見積極與客戶誠摯溝通,在自願平等基礎上協商和解。如無法達成和解,雙方可通過訴訟方式解決民事糾紛,中國銀行將尊重最終司法判決。同時,中國銀行保留依法向外部相關機構追索的權利。

中國銀行給出的解決方案是:穿倉部分的損失由中國銀行來承擔;至於投資者保證金部分,中國銀行以客戶4月20日22:00持倉金額的20%給予補償。

「原油寶」事件起因是在4月20日22:00,WTI(紐約西德州中級原油)的5月價格約為每桶11.68美元;就在「原油寶」停止交易後,美國原油期貨價格急跌,最後以每桶-37.63美元作收,但中國投資者對此無能為力,中國銀行也未強制平倉。

當時已有眾多投資人表示要進行集體訴訟,提告中國銀行。按協議結算價統計,客戶約有6萬人,總虧損規模不少於90億元(人民幣,下同)。其中,逾6萬名客戶42億元保證金不但全部賠光,還倒欠中國銀行逾58億元。

這次事件有許多爭議點,也暴露出「原油寶」的產品設計有漏洞。

第一個漏洞是,掛鉤美國WTI的「原油寶」選在最後結算日的晚上10時後就停止交易,按照當天芝加哥商品交易所(CME)公布的結算價結算,等於晚上夜盤剛開始,就不讓投資人交易。但之後市場還在交易,後果卻要投資人承擔。

投資人收到手機上的帳戶通知,只能眼看著所有的投資本金都被中國銀行收去,還因為要補保證金而倒欠銀行。

第二個漏洞是,移倉日放在合約到期日前一天。美國原油期貨交割日大多在每個月的20日左右,中國銀行選擇在前一天移倉(投資人若不願了結現有投資,可賣掉本期合約,換成下個月合約),但中國工商銀行的同類產品卻是將移倉日定在15日前後,提前一週移倉。

業內人士指出,金融是特許經營,中國銀行「原油寶」產品本質上是國際期貨的差價合約,屬於期貨衍生品,中國銀行是做市商,俗稱對賭平臺。問題的核心是,銀行沒有期貨牌照,更沒有期貨衍生品和做市商的金融牌照。