【看中國2020年7月20日訊】讓我們先從兩組價格數據開始本文的論述。

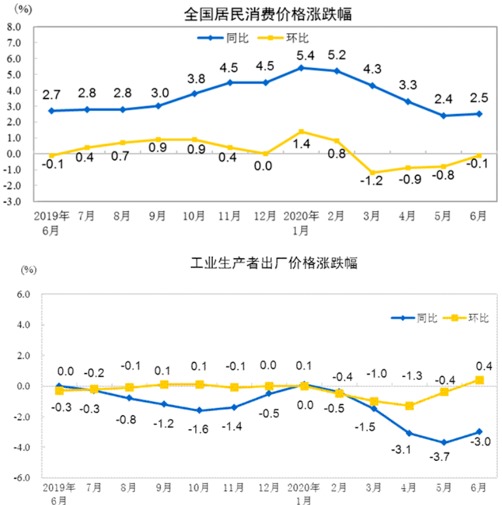

居民消費價格一直維持著上漲趨勢,6月份的消費物價同比漲幅2.5%;而工業生產者出廠價格一直維持下跌趨勢,6月份的工業出廠價格跌幅3%。如下圖所示,近一年來,這兩者之間的差值從2個百分點,逐漸放大到了5個百分點,表現出清晰的兩極分化趨勢,這種分化其實是非常嚴重的警告信號:消費端出現通脹跡象,而生產端則出現萎縮跡象。這兩個現象合在一起,就是經濟學上最大的麻煩:滯漲。

過去一年來全國居民消費價格指數與工業生產出廠價格漲跌幅情況對比(作者製表)

滯漲現象最早出現在1970年代的美國。當時的美國喪失了技術上的革新能力,在生產過剩的同時國民的消費能力又嚴重不足,依靠印錢來推動經濟的話,時不時就誘發惡性通脹。而當時的美國政府面對滯漲毫無辦法,想在越南打打仗轉移國內矛盾,結果誘發了前所未有的反戰運動,「白左」思潮在反戰運動中興起,後來逐漸發展成歐美世界的毒瘤。在這一輪經濟下行週期裡,白左團體打起精神奮發圖強的把世界經濟往深淵裡帶,這事我們且不去說它,就說人類在經濟學領域,自從1930年代的凱恩斯主義之後,就不再有任何新的學術進步。對於1970年代爆發的經濟滯漲,到底應該動用什麼樣的經濟手段來進行遏制或者緩解,人類根本一點思路都沒有。好在美國熬到了1980年代之後,信息技術革命爆發,人類一步步的走進信息網際網路時代,技術革新帶來了新的投資,提升了老百姓的消費力,美國這才從經濟滯漲的深坑裡爬了出來。

到了今時今日,換成中國站在了經濟滯漲的深坑邊上,目前這種消費與生產價格分化的趨勢繼續演化下去的話,再持續半年,中國就徹底掉進坑裡了。麻煩的是,中國最擅長的經濟發展手段——投資,也已經走到了極限,喪失了增長性。

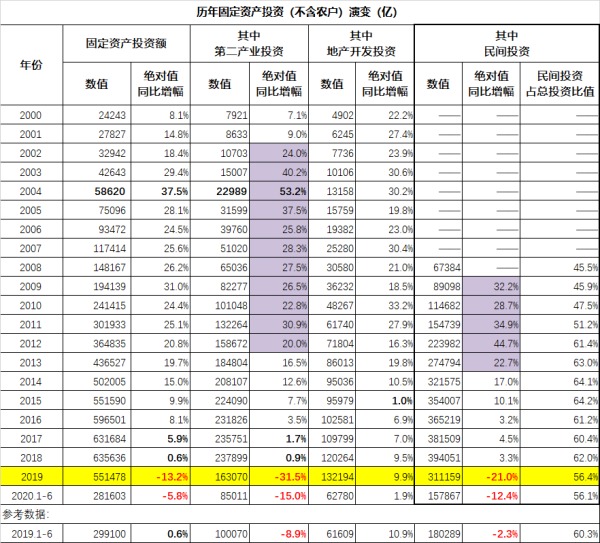

2000年以來中國歷年固定資產(不含農戶)投資情況一覽(億元人民幣。作者製表)

固定資產投資增幅,呈現出清晰的逐年下降趨勢,2019年全年的投資降幅為13.2%,今年上半年的降幅為5.8%。注意,對於固定資產投資而言,增幅只能發生在上半年。無論是大企業增加生產線,還是小老闆擴充門面,大多數都會在上半年完成投資,以便在下半年獲得收益。如果上半年的投資都是萎縮狀態的話,那下半年會萎縮得更厲害。所以2019年上半年的投資增幅僅0.6%,到了年底就變成了萎縮13.2%。今年上半年的投資已經直接萎縮5.8%,下半年的萎縮週期一到,還不知道會萎縮到什麼程度去。

各位,現在已經不是2008年。2008年的時候全社會的固投規模只有10萬億出頭,所以政府出臺一個4萬億投資計畫,很容易的就能拉動經濟。現在的全社會固投規模已經超過了50萬億,再來一個4萬億,就好像是毛毛雨一樣,根本就沒有刺激作用。想要刺激經濟恢復增長,財政投資規模必須達到15萬億以上的等級。而2019年我國的財政總收入規模也就是27萬億,想要支撐15萬億的財政投資,是絕無可能的。

更麻煩的是,民間投資的熱情已經消失了,2013年後民間投資的增幅就劇烈下降,到2019年下降到負值,-21.0%,今年上半年為-12.4%。民營企業家不願意投資了,要實現投資增長,只能指望國家財政,這意味著財政投資的壓力還要再翻倍。這種情況簡直就是無解。當然了,好玩的地方在於,房地產開發投資還是正值,不過增幅也只有1.9%。這個數據,乃是開啟住房市場化改革以來的第二差值,僅比2015年的1.0%稍微好一點。

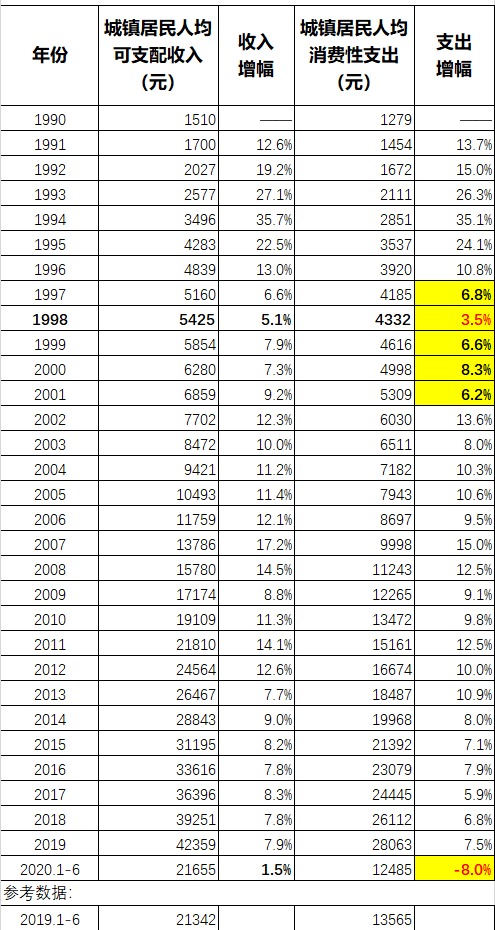

投資手段指望不來,那就只能指望居民的消費能力了。這裡最合適使用的數據,就是城鎮居民的收支數據。我這裡給出的是1990年至今年上半年的城鎮居民人均可支配收入和消費性支出數據。這一數據的演變情況,可以清晰的看出老百姓的消費能力變化情況。

1990年以來中國城鎮居民收支演變情況一覽(作者製表)

城鎮居民的可支配收入(稅後收入)增幅放緩,始於2012年;而支出水平放緩,則始於2013年。到今年上半年,收入絕對值增幅只剩下1.5%,低於同期消費物價漲幅2.5%,這意味著城鎮居民收入在事實上的萎縮。而今年上半年的消費支出則萎縮了8.0%。這是改革開放以來的第一次半年度級別的消費支出萎縮,當然,這也意味著我們一直期待的「報復性消費」,根本就沒有出現。

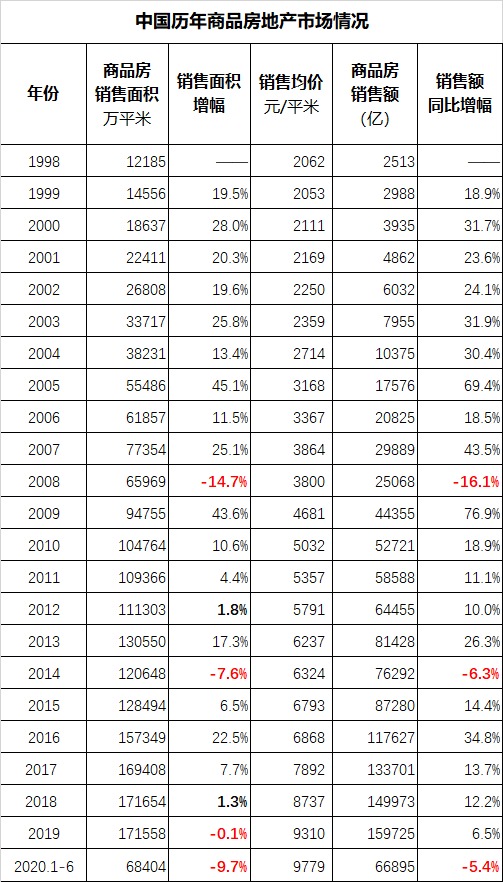

中國經濟的另一個重要支撐,就是房地產。房地產對國人來說,是信仰一般的存在。

1998年以來中國歷年來商品房市場變化情況(作者製表)

房地產市場,今年同樣喪失了增長性。今年上半年的商品房銷量同比萎縮9.7%。結合近年來的數據來看,今年的市場萎縮延續了持續萎縮的趨勢,這已經是無從抵抗的大勢了。畢竟老百姓手裡的錢也不是無限的,近年來老百姓手裡的每一分閑錢都拿去買房了,今年連收入都喪失了增長性,再指望整個房地產市場持續增長,也是不現實的。

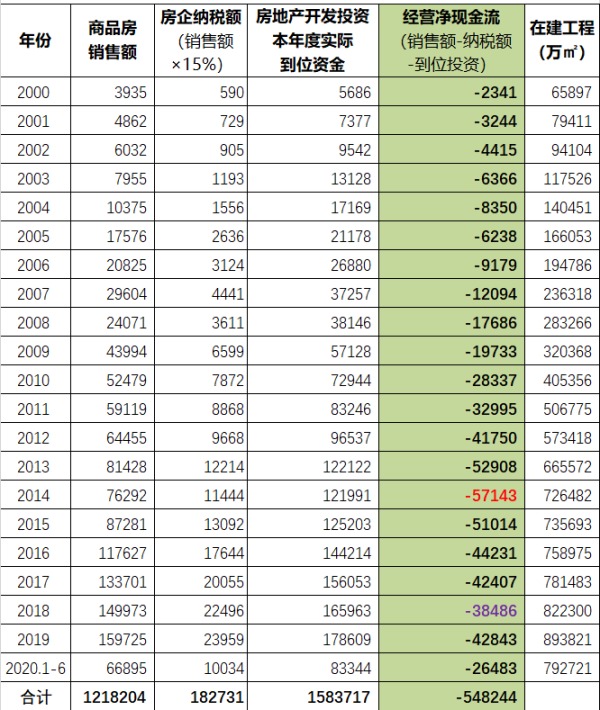

然而,在房地產市場萎縮的背後,其實隱藏著一個巨大的炸彈:地產企業的巨額負債。下表是地產企業的整體現金流情況,我們可以驚訝的看到,其實地產企業從來沒有拿走過利潤。恰恰相反,每個地產老闆都將自己掙到的每一分錢都重新投入到了買地開發之中,並且為了擴大開發規模,還大肆借債。下表中的經營淨現金流,每一年都是負值。這個負值窟窿當然就是靠借債來填的,也就是地產公司的整體實際負債。

中國的房地產企業宏觀現金流情況(億元人民幣。作者製表)

2014年的時候,地產企業的債務窟窿達到了峰值的5.71萬億,此後為了幫地產企業走出財務陷阱,中國開始了地產漲價去庫存運動,地產企業的年度債務窟窿到2018年下降到3.85萬億,不過2019年,由於市場喪失了增長性,於是這個債務窟窿重新增長,達到4.28萬億。今年上半年的債務窟窿2.65萬億,按這個數據翻倍算的話,今年的窟窿又會超過5萬億,重新回到2014年的水平。整體來說就是,地產企業通過多年的借債增長,累計積累了54.82萬億的債務,手上還拿著79.27億平米的在建項目。各位,如果伴隨著地產市場的逐漸萎縮,地產企業的現金流整體斷裂的話,這個50多萬億的債務炸彈爆發出來,這是中國經濟根本承受不起的。地產市場,是萬萬不能持續萎縮的,是中國脆弱的金融體系,必須要維持的。

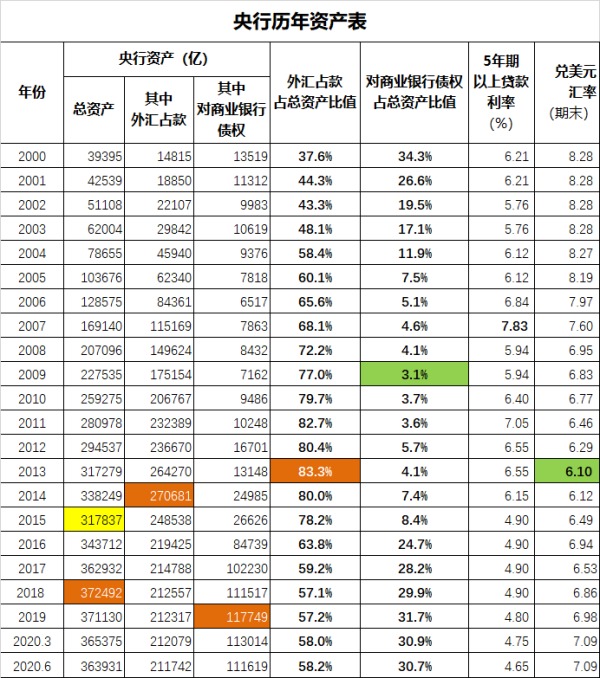

然而,在金融體系那邊則尷尬的要命。在經濟嗷嗷待哺期待貨幣大放水的時候,央行居然陷入了被動縮表的尷尬狀態之中。

中國央行歷年資產表變動情況(作者製表)

中國的央行資產主要由兩項組成,第一項是外匯佔款,也就是兌換外匯而印出來的基礎人民幣;第二項是對商業銀行的債權,也就是央行通過各種粉借給商業銀行的錢。這兩個手段,是我國擴張基礎貨幣的主要手段。2013年以後,我國印錢的模式變了,從此前的兌換外匯,變成了第二項,借錢給商業銀行。這種模式的問題在於,商業銀行自己是花不了錢的,它們必須找到最終的借款人。2014年的下半年到2015年上半年,商業銀行把股民當成最終借款人,數以萬億計的銀行資金作為炒股的配資,借給了股民。然而這種依靠股民借債吹起來的股市泡沫根本就沒有可持續性,到2015年6月份之後股市泡沫破滅,留下一地雞毛。所以2015年,央行資產劇烈萎縮了一次。

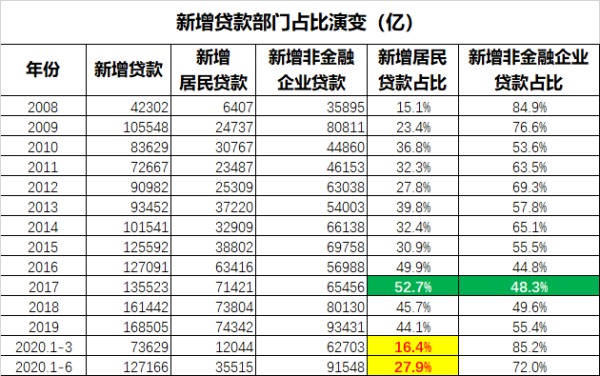

2008年來新增貸款部門佔比演變情況(億元人民幣。作者製表)

此後,商業銀行找到了新的借款人——購房者!老百姓借錢買房,成為了銀行資金的主要流向,這就是地產去庫存政策出臺背後的經濟必然性。體現在數據上,就是新增居民貸款佔總貸款的比值,越來越高,2015年的佔比還只有30.9%,2016年就暴增到49.9%,2017年甚至達到了歷史峰值52.7%。2018年和2019年的地產市場其實已經喪失整體上的增長性,不過居民貸款佔還是維持在45%左右。到了今年上半年,由於地產市場的繼續萎縮,居民貸款佔比下降到了27.9%,全年佔比能不能上升到40%,是一個巨大的疑問。

沒有了購房者這個最終的借款人,央行借給商業銀行的錢,其實是花不出去的,商業銀行迫於無奈,只能把錢還給央行,於是央行居然被迫縮表。這就是最尷尬的情況:開不動的印鈔機。雖然每個人都想央行開動印鈔機印錢,但是央行居然印不出去。實在要印的話,就只能是憑空印,直升機撒錢。這種印法在中國近代史上有著非常深刻的教訓,在當下消費物價已經漲起來了的情況下,等閑絕對不敢走到這一步。

所以,現在看來看去,這個滯漲陰影,居然是擺脫不了了。如果再結合外部貿易環境的變化等情況來看的話,這簡直就是中國經濟不可承受之重。不過,中國歷史上每到這樣的重要關頭,總是會出現一次重大機遇,出現一個改變的窗口,出現一個充滿曙光的契機。希望這一次,我們能抓住這個機會……