一旦香港的特殊待遇被取消之後,誰能替代?(圖片來源:Fotolia)

【看中國2020年6月22日訊】香港的特殊經濟地位,本質上其實是歐美各國給予的一種特殊待遇,目前來看這種特殊待遇肯定是要被歐美各國給取消了。美國應該會第一個取消,英國以及歐盟各國大概率會排在第二和第三序列。在香港的特殊待遇被取消之後,必然會對大陸經濟帶來一系列的影響。而對於這件事,經濟界必須想在前面,走在前面,提出做出技術上的謀劃和應對。這件事現在就必須著手進行,不能再延誤下去了。

香港對於大陸的經濟意義,主要是三條。

第一,貿易轉口。每年轉口香港的貨物總值約為1萬億美元,其中大約有4成是大陸的轉口貿易額,這就是四千億美元。這個規模已經非常非常大了。目前歐美各國普遍將香港當成一個獨立的關稅區,與其之間執行與大陸完全不同的關稅安排,基本上就是零關稅。因此會有大量的企業選擇將香港作為整個東亞地區的貨物集散碼頭,尤其是一些體積較小的商品,比如晶元和電子零配件,這些商品會在香港大量彙集,然後深圳的中小微型電子企業會人肉去香港把這些貨搬運回來。現在是新冠疫情期間香港封關,深圳的這些小型電子企業損失慘重,為了維持生產必須走正式的進口通道,多交了不少稅,增加了不少成本。這些企業其實是深圳那些位於下游的大型電子企業(比如中興華為等)不可或缺的組成部分,是必須的上游配件提供商,這些企業的日子不好過,下游也是難受得要命。可想而知,香港的特殊關稅區待遇如果取消,起碼深圳的電子行業將會遭遇重創,而且是直接傷元氣的那種重創。

並且,每年總貨值高達一萬億美元的亞洲地區商品進出口需要重新尋找轉口港,選哪裡呢?被寄予厚望的海南到底行不行?這事不是我們一廂情願就能行的,關鍵是,老外願不願意接受海南的司法體系?打起外貿官司來能不能得到足夠的保護?如果老外不能信任海南的話,那必然是便宜了新加坡和東京。

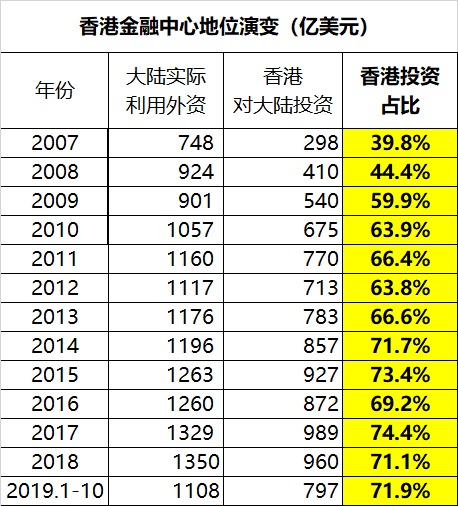

第二,資金通道。每年中國實際利用的外資,有七成左右會利用香港作為資金通道。下表的數據截至到去年10月份,是因為去年10月份之後中國商務部門不再發布細分外資來源國的分項數據。攤手。不過規律始終都擺在這裡,七成這個數據是不會有太大的疑問的。如果以後外資不再借道香港,它們可以借道哪裡?最關鍵的地方依然跟商貿轉口港的問題一樣,外資信不信這個替代點的法律體系,發生糾紛之後打官司,它們能不能理解法院的判決以及適用的法律條文。老實說,就這一點上來說,我認為新加坡大概率會接過這個資金通道業務。

香港金融中心地位的演變(億美元。作者博客)

第三,港幣的獨立地位。港幣擁有自由結算功能,歐美各國也普遍承認港幣的歷史獨立地位。到今時今日,港幣與我大中國的人民幣之間,是互為外匯儲備的。雖然大陸的外匯儲備裡到底有多少份額是港幣,這個沒有公布,不過我可以合理推算出來。大陸企業在香港借款算是常態,根據香港政府統計處發布的統計年報的數據,其中轉入國內的港幣貸款餘額約為1萬億港元,這筆錢基本上都要算作外匯由銀行體系兌換為人民幣的,這個過程就是創造外匯儲備並印出人民幣的過程。1萬億港幣折算約1300億美元,這麼看起來,中國現在3.1萬億美元的外匯儲備裡,其中就有1300億美元的份額,其實實質上是港幣。

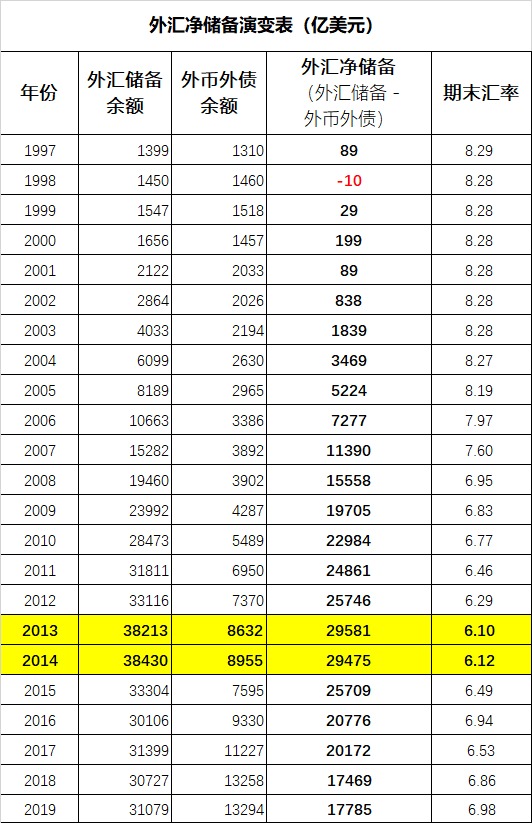

現在眼看著港幣也是即將喪失獨立地位了,這事的影響更加深刻。對大陸來說,價值1300億美元的港幣儲備,雖然表面上看起來不多,不過其實我大中國的外匯儲備的流動性並不是很強。在扣除外債之後,截至2019年底的外匯淨儲備其實也只有1.78萬億美元,到現在恐怕還會更少,其中還有很大一部分是對亞非拉等國的長期低息借款,也是缺乏流動性的。所以1300億美元,實在不算少了。

中國的外匯淨儲備演變情況一覽(億美元。作者博客)

現在我個人還沒把這事給完完全全的捋順。如果港幣喪失獨立性並不再被歐美各國承認的話,那理論上香港應該取消港幣,直接使用人民幣了。這是不是就意味著外匯儲備直接要削減1300億美元?如果依然堅持發行港幣,並依然與人民幣互為外匯儲備的話,那這在理論上算什麼?武當梯雲縱?跳在半空中左腳踩一下右腳就起飛?

這麼說吧,如果我大中國御用經濟學界不趁著現在這個難得的空閑時間,在這一兩個月內,把這種極其複雜深刻的問題,給徹底捋順的話,那麼,到三季度之後,估計會有巨大的金融混亂冒出來。到時候歐美各國成熟的金融企業,兵臨城下,向我們發起成體系的進攻,而我們就靠單槍匹馬一腔熱血去守衛我們的金融長城嗎?敵有狼牙棒,我有天靈蓋?那不是扯淡嗎?