【看中國2020年4月16日訊】我們經常說要樂觀地對待生活,這是基本的人生觀,但也要客觀地看待未來。

1947年是一個重要的時間點,因為世界貿易組織的前身——關貿總協定開始生效,這標誌著世界開始進入經濟全球化的時代。

在1947年以後漫長的時間內,雖然經歷了很多重大事件,包括:上世紀五六十年代的數次美元危機、七十年代的歐美滯脹、八九十年代拉美國家債務危機集中爆發、九十年代初期的蘇聯解體、1998年的亞洲金融危機、2000年的網際網路泡沫破裂以及2008年的次貸危機,但它們都只能算「危機」的層面,都無法動搖經濟全球化所奠定的全球經濟上行趨勢——這就是繁榮週期。

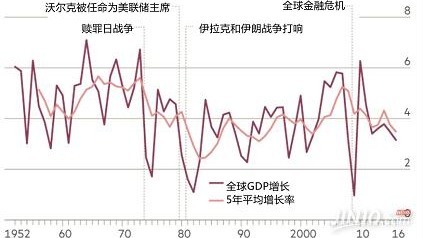

這一全球經濟景氣指數的上行週期,從全球經濟增長率上可以明顯地看出來(見下圖)。

全球經濟實際GDP的年度變化率(%。橫坐標為年代。網路圖片)

從圖中可見,雖然1947年以後的七十多年中世界上出現了很多重大歷史事件(即所謂的「危機」),但都沒有出現過全球經濟的年度負增長!

這是人們的自信心不斷上升的時期!

這是人們不斷憧憬未來的時期!

這是人們的思維慣性不斷被強化的時期!

當然,這也是人們的物慾不斷膨脹的時期!

但中共肺炎疫情的爆發正在改變過去七十多年形成的趨勢。本月上旬,世界貿易組織發布了一項報告,報告稱中共病毒的大流行將「史無前例」,並預測今年的全球貿易將大幅萎縮13%∼32%。該報告指出,受貿易緊張局勢及經濟增長放緩影響,去年全球貨物貿易量已下跌0.1%,今年基本上全球所有地區的貿易量,都會出現兩位數的下跌,其中北美及亞洲的出口貿易將受到最大打擊,而從行業來看,電子和汽車製造業的貿易萎縮將更為嚴重。

貿易的大幅收縮必然對經濟增長帶來重大衝擊,甚至會出現過去七十多年從未出現的現象,也就是真正的全球性蕭條——全球經濟年度負增長:

(1)經濟學人智庫本月發表的報告稱,預期新型冠狀病毒疫情爆發將令今年全球經濟收縮2.5%,更有可能出現主權債務危機。

(2)聯合國經濟和社會事務部稍早發布的研究稱,受中共病毒(又稱新冠狀病毒,COVID-19)疫情的影響,今年全球經濟收縮幅度可能接近1%。

(3)國際金融協會在3月23日發布報告,預計今年全球經濟將負增長1.5%。其中發達經濟體將萎縮3.3%,新興經濟體將僅增長1.1%。此外,報告還預計阿根廷、巴西、墨西哥、俄羅斯、南非等新興經濟體今年也將陷入經濟衰退。

(4)國際貨幣基金組織(IMF)總裁格奧爾基耶娃3月23日也發表聲明說,中共肺炎疫情給全球經濟造成嚴重損失,2020年全球經濟將陷入負增長。該組織預計2020年全球經濟將萎縮3%。

(5)國際評級機構惠譽預計2020年全球經濟的實際GDP將萎縮0.5%。

世界各機構都預計,今年全球經濟增長幅度在-0.5%∼-3%之間,這是七十多年來第一次出現的現象。從嚴格的意義來說,以全球來考察,過去七十多年來從沒有出現過真正的蕭條,無論是石油危機、金融危機等都只是全球化進程中的「次級」事件、算是繁榮週期中的「浪花」,一旦2020年出現全球經濟的負增長,那就是真正的蕭條。如果2021年再次出現全球經濟的負增長,那就是徹頭徹尾的全球性大蕭條,這是今天健在的絕大多數人從未經歷過的事情。

事實上,經濟的持續增長僅僅是關貿總協定得到執行之後所出現的現象,在1947年以前的1900年至1947年間,全球經濟負增長的年份佔五分之一,甚至可以說是一種司空見慣的現象,尤其是在兩次世界大戰和1929年大蕭條期間。

過去(1947年至今)已去,未來已來!

如今,歐美國家正在以行政和法律手段(注意:不是市場手段)推動產業回流,這必然導致以往形成的全球產業鏈集中斷裂,而疫情導致全球需求下台階再加上產業鏈集中斷裂必然導致金融業的問題集中爆發,在這一過渡期,明年全球經濟出現負增長並不稀奇。這說明,這是過去七十多年形成的經濟趨勢緊急掉頭的時刻,任何人如果不注意這一重大趨勢,就會遭到重大的財富損失,甚至被時代所淘汰。

過去,由於全球經濟持續增長,世界各國政府的財政收入就可以持續增長,政府的支出就相對有所保證,抽取鑄幣稅的慾望並不是那麼強烈,形成了紙幣價值相對有保證的時期。這就讓社會形成一個巨大的浪潮——投資!當貨幣的價值相對穩定的時候,就為投資金融資產奠定了基礎,因為通脹率比較低,時間成本比較低,金融價格上漲可以很容易彌補貨幣貶值帶來的損失。

在這一時期,無數人在債券、股市、樓市等金融資產上實現了自己的致富夢!

然而,當全球經濟出現負增長之後,馬上就面臨一個嚴峻的問題,政府財政收支怎麼辦?自從次貸危機以來,主要經濟體的政府債務都在飛速增長,而疫情爆發更讓各主要經濟體的債務率出現了跳升,當經濟出現負增長之後,政府的財政收入就會減少,政府不僅無法還本,甚至付息都困難。

政府破產?那是不可能的,今天的世界秩序還離不開政府。

貶值貨幣加大抽取鑄幣稅的力度是政府的不二選擇,主權貨幣就需要加速貶值。可如此一來就會帶來投資邏輯的腦回路。

在貨幣貶值比較慢的時期(即貨幣購買力下降比較緩慢),如果我買了一隻股票,即便暫時不上漲就可以拿著,時間成本很低,當價格上漲的時候就可以挽回損失甚至獲利。比如:如果年通脹率是2%,持有一年的時間成本就是2%,即便買入股票一時被套,也可以耐心等待。

如果年實際通脹率是10%,股票持有一年且沒有分紅,時間成本就是10%,通脹率越高,時間成本越高。這就是說即便股票價格沒漲跌,自己持有的股票的購買力也會受到重大損失,再抱著耐心等待的想法,最後就只能破產。不要以為這種情形不會發生,在上世紀九十年代前期,巴西、阿根廷的通脹率曾經超過1000%,這意味著一年的時間成本就是90%。如果大量持有股票兩三年,破產是必然的!這僅僅是以股票舉例,所有金融資產都將面對這樣的問題。

或許有朋友會說,那就買房子吧。如果通脹率達到10%∼30%,即便不考慮老齡化或供需平衡等各種因素,一般商品房的年均漲幅也很難保持10%∼30%,即便價格無漲跌,以購買力來衡量也是破產之路。

紙幣貶值,本幣所有資產都貶值,為什麼會出現這種無路可逃的情形?緣於只有讓紙幣和所有資產都貶值,貨幣發行者才能如願抽取到鑄幣稅,才能挽救自己的債務危機!如果有一種資產可以讓本幣持有者實現保值增值,鑄幣稅從何而來?這是最基礎的邏輯關係。

以往紙幣的價值有保證,是積極進取的時代,通過投資獲取更大的利益。當貨幣加速貶值的時候,就是要加速抽取鑄幣稅的時候,持有任何金融資產都會受到損失。通脹率越高,損失的速度越快。這就是歐美很多國家的金銀幣出現了短缺的原因,這是過去幾十年從未出現的現象,因為它是世界貨幣(區別於主權貨幣),是唯一的「避難所」。

這是有形資產(尤其是金融資產)越來越廉價的時代,只能進入「避難所」,相反,卻是無形資產(個人的「勢」)越來越寶貴的時刻,這是所有人改變命運的千載良機,誰都沒資格浪費這七十年未有之大機遇!

過去,人們用結余投資的是身外的有形資產,未來,需要投資的是自己。

過去已去,未來已來,浩浩蕩蕩!