2018年中國宏觀經濟概況:折戟沉沙!(圖片來源:Adobe Stock/Peshkov)

【看中國2019年3月21日訊】(接前文)

四、折戟沉沙

人類世界在二戰之後逐步推行凱恩斯式的資本主義經濟模式,到1970年代美國解除與黃金的綁定,「以債為錨」,自此就成為了人類世界的貨幣發行基本模式,這個模式有三個步驟。貨幣創造的第一步,就是由美聯儲購買國債或優質企業債,並印出相應的美元,全球的基礎貨幣美元就此誕生。然後美國向全世界進行各種投資或購買各種商品,產業與資金由此流向全世界。各國央行以各種方式兌換美國投資或外貿順差掙回來的美元,並印出各自相應的本國的基礎貨幣,這就是貨幣創造的第二步。然而,這樣創造出來的貨幣不能直接流入市場,它必須指望最關鍵的第三步:各種適格主體來銀行借債,才能將這筆基礎貨幣發放出去。在這個過程中,貨幣被銀行反覆的收回又放貸出去,也形成了貨幣乘數。

在這整個的貨幣創造鏈條中,要跳過第二步已經不容易了,本國貨幣缺乏美元的信用背書,貨幣就缺乏對外的信用,匯率就不太經不起考驗。當然今時今日歐元和日元都算是本身有信用,不太需要錨定美元,但是對中國來說,與美元解除綁定真是一件不太敢嘗試的事。而最關鍵的第三步要跳過去,全世界稍微負點責任的國家連想都不敢想。以各類適格主體借債的形式發放貨幣,也就是用各種經濟主體的信用來給貨幣背書,這是貨幣對內具備購買力的根基,也是老百姓承認並接受本國貨幣的根基。如果本國政府採取直升機式的撒錢法,政府印出錢來直接就強行使用,那就是1945年之後的國民政府,或者2017年後的委內瑞拉政權。

就現在這個「以債為錨」的貨幣創造模式,我們一步步的看。首先是第一步,在美國那邊,已經不願意再承擔全球基礎貨幣提供者的責任了,自從美聯儲在2015年12月底開啟本輪加息縮表模式以來,已經連續加了九次息了,美聯儲的資產規模也從峰值的4.4萬億美元下降到了4萬億美元左右。雖然,2019年以來川普(特朗普)總統跟美聯儲「吵了幾架」,現在美聯儲的態度相當曖昧,加息縮表的步伐預計都會放緩,但是無論怎麼看,短期內美聯儲都不會再次寬鬆了。川普總統這邊,更是對美國企業對外投資深惡痛絕,並且下定決心要扭轉美國的巨額貿易逆差,為此不惜一手挑起了與中國的貿易衝突。在這樣的背景下,貨幣創造的第二步,也就是中國掙外匯的能力,如下表所示,當然也是日益減弱。注意,下表中的服務貿易數據來源於國家外匯管理局,貨物貿易數據來源於海關,投資數據來源於商務部。各位不需要細看每一列的數據,只需要看最右側的紅框內數據即可。

2000年以來中國吸納外資全口徑數據一覽表(億美元。作者製表)

2018年中國全口徑吸納外資規模為655億美元,不足2017年的1798億美元的零頭,往前追溯的話,要一直追溯到2001年的633億美元,也就是中國剛剛加入世貿的那一年。這意味著中國通過艱苦談判加入世貿才幸運獲得的吸納外資能力,到2018年已經消耗殆盡。回歸到貨幣創造問題上,第二步,通過兌換外幣創造出人民幣的基礎貨幣,居然就不太能走得通了。

然後是第三步,中國的政府、企業和居民個人,還能有多少借債空間?我們先來看看宏觀層面的貨幣乘數的極限問題。銀行拿到1塊錢存款,它留下一部分作為準備金,剩下的都拿去放貸,貸款存進銀行,又留下一部分作為準備金,又拿去放貸,如此循環。由於每一次循環都會沉澱一部分的準備金,貨幣乘數理論上的最大值=(1+現金存款率)÷(存款準備金率+銀行超額備付金率+現金存款率)。按這個公式來算的話,中國截至2018年底的貨幣乘數理論最大值=(1+4.0%)÷(13.5%存准+2.6%超額備付金率+4%現金存款率)=5.16。

然而,截至2018年底,中國的實際貨幣乘數已經高度接近這個上限值了。2018年底的實際貨幣乘數=M2/央行總資產(在這裡將央行總資產直接視為全社會的基礎貨幣),也就是1826744億÷372492億=4.90。實際貨幣乘數與理論極限值之間的比值高達95%,這意味著中國全社會加槓桿的空間已經基本加到頭了。在這裡順帶講一下中國達到貨幣乘數極限的速度:2008年,也就是中國剛剛計畫啟動4萬億投資的那一年,中國的貨幣乘數理論極限為4.34,實際貨幣乘數為2.29,兩者之間的比值為53%,無疑這是一個非常健康的數據。再到2013年,中國貨幣乘數理論極限值3.92(連續提升存款準備金率的結果),而實際貨幣乘數為3.49,兩者之間的比值為89%。在2008年四萬億的刺激之下,中國銀行系統辛勤的發掘所有適格借款人,政府、企業和個人一步步的借債借到極限,短短10年的時間,就耗盡了中國整個金融體系的餘力。

中國的實際貨幣乘數與理論極限追蹤(億元人民幣。作者製表)

上面這一組數據,就是中國現在金融領域面臨的最大風險之所在:物極必反。2011年-2017年的中國還有降准空間,從而提高理論乘數極限,給實際乘數留下增長空間,但是2018年中國的存款準備金率和備付金率都已經降得比2008年還低,再降下去就要喪失存款準備金預防金融風險的作用了。這意味著中國的實際貨幣乘數接下來就只能調頭往下,陷入到全社會集體去槓桿的慘烈狀態。

要理解這一點,我們必須對全社會的債務狀態有更加清晰的認知。首先是關鍵的政府負債。關於中國政府的家底到底是多少,整個經濟學界原本一直處於懵逼狀態,不過2018年10月,中國國務院根據中國全國人大的要求,提供了一份《2017年度國有資產管理情況的綜合報告》,首次給出了龐大的國有資產總家底,情況見下表。注意,由於今時今日稍微有點經濟價值的資產都已經被注入了各種國有企業或單位名下,剩下的荒山荒地之類的資產基本上都是開發成本太高無法使用,不具有經濟價值,因此下表大致上就是中國政府的全部家底,沒啥遺漏了。

2017年中國國有資產整體負債情況(萬億元人民幣。作者製表)

這樣看起來,截至2017年底,在不考慮國債、地方債和城投債的情況下,中國政府的整體資產負債率約為76.0%。2018年中國國有資產的經營情況並沒有得到多強有力的改善,筆者就樂觀的假設各項數據維持不變好了。截至2018年底中國的國債餘額14.9萬億,地方債餘額18.4萬億,城投債餘額6.9萬億,這樣算起來,截至2018年底中國政府的全口徑負債率約為(345.3+14.9+18.4+6.9)÷454.5=84.8%。如果將政府視為一個企業,這種負債率就已經很慘烈了。開玩笑來說的話,國家發改委在2018年底發布的地產企業債發行標準中就有一條:企業負債率要低於85%。要按這個標準的話,中國政府整體上恐怕已經喪失發債資格了。

2010年以來中國政府財政收支狀況一覽表(億元人民幣。作者製表)

更關鍵的是,中國政府的財政開支壓力大得要命,財政赤字每年都在劇烈放大,指望通過各項稅費收入來還債,根本就不現實。2013年中國的財政總赤字9235億,到2018年已經上升到42711億,5年時間,赤字增幅達到3.6倍。各位必須理解,所有的財政支出項目都是剛性的,公務員的工資福利、市政設施的維修養護、醫療教育,每一項都只能增長不能削減,單單財政補貼社保缺口這一塊,每年都要以萬億計。你要敢削減任何一項財政支出項目,都會有人當場死給你看。

至於企業債務和居民債務這一塊,就不用多說了,企業的債務包袱問題已經是路人皆知了。在數據上,2018年非金融企業存款58.9萬億,貸款則高達89.0萬億,這存貸比高達151.1%,已經是高得嚇人了,再搞下去,企業的現金流就要整體斷流了。至於居民債務問題,本文第二章和第三章都在講述這個問題,扣掉佔比僅2%左右的極少數富人的80%的存款,負債54萬億的13億平民百姓,手裡的存款只剩下10萬億左右,如果在就業上再出點問題,居民收入現金流不足以還債,那就是中國版的次貸危機。

這麼總結起來一看,無論是政府、企業還是居民,統統都是負債纍纍。這就導致了一個非常尷尬的局面,也就是筆者反覆講述的事實:開不動的印鈔機(這也是筆者我2017年中的名篇,有興趣的同學可以去搜來閱讀。嗯,其實我的意思是,我提前一年半就預料到了今天的局面)。即便是中國央行極盡寬鬆之能事,向商業銀行提供極其優厚的低息借款,但是各商業銀行拿著盆滿缽滿的錢,居然硬是花不出去。商業銀行當然也不願意就這麼繼續空耗著向央行付利息,哪怕利率再低那也是平白支付的利息,於是只能無奈把央行的借款還掉,這就會導致了一個更加尷尬的局面:明明央行在執行極度寬鬆政策,但是央行的總資產居然會被動縮表。

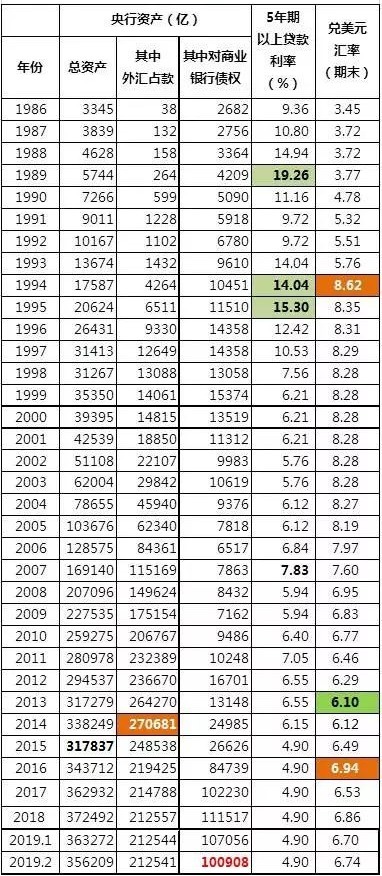

在數據上,2018年底央行總資產37.25萬億,到2019年2月底下降到35.62萬億,降幅達到4.4%。其中降幅最大的資產當然就是對商業銀行的債權,從10.11萬億下降到10.01萬億,降幅高達9.5%。這已經不是簡單的季度波動可以解釋得過去了,這就是「開不動的印鈔機」(2017年)的真實表現了。

1986年以來中國央行年度資產負債表一覽(來源:中國央行。作者製表)

要知道上一次央行如此顯著的被動縮表,那還是2015年股災期間的事。那一年外資競相出逃,導致外匯佔款劇烈下降,央行以向商業銀行大規模提供「MLF」、「SLF」等字母借款的方式來替代這部分資產,依然補充不及。當然了,對於MLF或SLF各自代表了什麼含義,各位讀者完全沒有必要去瞭解,你們只需要知道這就是央行變著法子借錢給商業銀行,供商業銀行拿去借給各種適格借款人的一種印鈔方式就行了。

2016年後,中國在金融領域的核心動作,就是通過增加央行向商業銀行的借款,來對沖外匯佔款的減少。在數據上,2014年底央行對商業銀行的借款規模1.31萬億,到2015年增加到2.50萬億,2016年8.47萬億,2017年10.22萬億,2018年11.15萬億。看明白了嗎?每年的遞增額度都在減少,2018年全年也就是增加了9千來億。注意,央行借給商業銀行的錢,乃是基礎貨幣,再乘以實際貨幣乘數4.90,相當於2018年中國通過商業銀行借款這個手段,新增了約4.55萬億的貨幣。到了現在,商業銀行手裡的錢居然已經完全花不出去了,只能還給央行,這就讓中國經濟,陷入到了極其尷尬的境地。

要知道2018年年中的時候,商業銀行花不出錢的尷尬境況,就曾經爆發過一次。央行被逼得沒法子,於是公開要求財政部放開對地方政府借債的限制。財政部為大局所迫,只能放開限制,轉身開始鼓勵各地繼續借債,原本被叫停的地鐵城軌等項目紛紛再次上馬。央行這邊也一步步取消了嚴苛的資管新規,放鬆銀行對「適格借款人」的審查標準,並為各種低級別的政府債提供信用背書,將之納入前面說到的各種字母印錢方式的抵押品類別之中。如此雙管齊下,2018年中國國債餘額增加了1.47萬億(14.92-13.45),地方債餘額增加1.92萬億(18.39-16.47),城投債餘額增加0.65萬億(6.90-6.25),合計新增4.04萬億,這意味著2018年中國通過商業銀行借款增發出來的4.55萬億貨幣,有88.8%被政府花掉了,這簡直就是匪夷所思。政府成為了全社會新增貨幣的終極使用者,這種事無論怎麼看,都不可能持久。2018年中國依靠政府借債撐了一年,2019年,是無論如何都不可能再這麼撐下去的了。

所以,整個2019年,中國的金融去槓桿,將是一場被迫進行的冷酷戰役。雖然中國上上下下,從官方到民間,統統都對去槓桿一事不情不願,但是經濟規律如此,想要抗拒的話,除非中國立刻自我墮落為委內瑞拉模式,拋開「以債為錨」的印鈔三步驟,直升機式撒錢。不過,從目前的情況來看,中國官方還算有底線(希望如此!),應該也不會在短期內就墮落到這種地步。所以,對於2019年的經濟走勢,我們將能夠做出非常清晰的推演:

首先,對於房地產而言,從上游的地產商到下游的老百姓,統統都是加槓桿加到了極限,整體去槓桿將是勢在必行的事。根據中國國家統計局的最新月度數據,2019年1-2月全國商品房銷售面積同比萎縮3.6%(14105萬平米/14633-1),其中東部地區銷售面積同比萎縮9.7%。這種萎縮趨勢必將會貫穿2019年全年,中小型地產商將會因此普遍性的出現資金鏈斷裂的情況,並帶來銀行的壞賬風險。當然了,最大的金融風險來自於老百姓在地產市場萎縮時的普遍斷供,因此中國必然會強化個人徵信管理,嚴查斷供現象,並將會普遍使用行政乃至刑事手段予以阻止。

對於製造業而言,處於去槓桿狀態的老百姓將整體缺乏消費能力,因此2019年的消費市場不會好看。原材料價格將會由於權貴資本高度控盤而維持穩定,乃至還有上漲空間,但是終端零售價格,將會由於老百姓的消費能力有限,而缺乏物價上漲的動力。這兩者之間的矛盾將會長期持續,並壓榨終端消費品生產企業的利潤。中國對此給出的應對辦法是給製造業定向減稅,增值稅率從16%下降到13%。然而,由於原材料領域的資本控盤情況日益嚴重,這種定向減稅的效果,極可能被資本完全吞噬,也就是說,減稅幅度極可能趕不上成本增加的幅度。而要阻止這一點,唯有動用刑事手段嚴查資本控盤。估計2019年在原材料生產領域,將會出現一些大案要案,有些吃相太難看的權貴資本將要遭遇清算。也就是說,2018年中國主要是打擊高含匪量群體,2019年將會轉而重點打擊高含趙量群體了。

在外貿領域,對美國妥協將會是不得不為的選擇。國內的消費市場根本就沒有擴大的空間,生產企業要生存,老百姓要維持還債能力就必須保證就業,這些都指望著穩定的出口,所以我們的騰挪空間遠比美國那邊要小。妥協是必須的,現在唯一的疑問就是我們需要妥協到哪一步,才能讓川普滿意。

至於股市方面,倒是剩下的唯一一個有空間加槓桿的投資領域了。這個領域的門檻也不高,買一手便宜的股票也就是百把來塊錢的事,給股民配點錢炒股,也沒人可以說閒話。在數據上,截至2019年3月15日的兩市合法融資規模為8773億,較2018年底的7490億,增加了1283億。而2015年6月19日股災爆發前夜的兩市合法融資規模為22611億。照這麼算的話,中國股市在理論上還能消耗掉至少1.38萬億的資金。想想現在商業銀行都因為缺乏適格借款人被逼到只能還錢給央行的地步了,剩下股民這條菜,無論如何都不可能再放過。現在股市的問題就是要控制好節奏,嚴厲打擊場外的非法配資,打壓瘋牛,讓股市慢慢的漲,券商合法配資一點點的進。然而,中國的老百姓根本就沒有平靜溫和的氣質,要麼就是一哄而上,要麼就是一鬨而散,指望金融市場表現出慢牛特徵,那是根本不可能的。好在股市現在已經被國家隊高度控盤,但凡有點瘋牛跡象,國家隊要發起火來,當即就能把整個市場打得落花流水。所以2019年的股市走勢,應該就是一會兒大漲一會兒暴跌,沒個消停。

然而,上面所有這些動作,都不能解決中國目前在經濟上遇到的核心矛盾:財富歸邊,貧富懸虛,造成全社會消費力的極度缺乏。不是說歐美同樣存在財富歸邊的問題嗎?但是關鍵在於,人家還有成熟的社會福利制度體系,可以或多或少的向底層輸入購買力,好歹也能苟延殘喘,拖延危機的到來。而中國偏偏就是社會福利體系極度匱乏的國家,想要向底層輸入購買力,也沒有辦法。要知道在危機之狼的威逼之下,歐美日中這四個全球經濟體正在奪命狂奔,每一方都不需要跑得比狼快,只需要落在最後一名的那個倒霉蛋被危機之狼吞噬掉,產能被摧毀,讓危機之狼吃飽喝足,其它三方就能回過頭來,跟著一起享受這場屍體上的盛宴。中國想要在這場死亡競速中脫穎而出,唯一有效的辦法,就是立刻建立起一套向底層輸出購買力的福利機制。

舉例來說,可行的舉措包括:大規模的生育補貼;從幼兒園到高中(含中職)的全面免費義務教育;擴大醫保覆蓋範圍並提高報銷比例(同時降低公務人員的醫保待遇);向城鄉貧困人口發放購物券等等。反正現在政府拿了數以萬億計的銀行貸款,也是投入到毫無經濟效益的基建工程之上,並造成財富進一步歸邊的後果,反而是加速危機的到來。倒不如將這筆錢直接投入到向底層輸入購買力的領域,好歹還能延緩危機發作。這其中當然也會出一些腐敗案件,但是整體上的效果,一定會比政府借債搞基建,要好得多。

而如果我們嫌棄這些種種建立福利體系的操作太過麻煩,依然沉浸在「基建」的幻夢裡,那麼可以想見的是:中國老百姓所迷信的黃金,當然無從抵禦危機;至於已經成為愚民「終極信仰」的商品房地產,更是只有淪為渣土的命。2018年年中的時候,筆者我曾經在名篇《人心之戰》中建議過向製造業定向減稅,到現在已經算是有了效果。而現在,希望各位能夠再次站起來,為建立中國式的福利機制而大聲疾呼!

有一位我的關注者曾經在評論中說過這樣一句話:「勿以善小而不為,勿以言輕而不語!」——謹與各位共勉。(全文完)