「資產荒」是中國家庭「財富慌」面臨的主要挑戰(圖片來源:Adobe stock/DOC RABE Media)

【看中國2019年2月23日訊】《紐約觀察家》的最新調查顯示,美國富人的幸福成本是1億美元,只有達到這一門檻,美國人才不會感到焦慮和恐慌。那中國家庭的幸福成本是多少呢?相信每個人心目中的數字都不一樣。

2008年以來,伴隨著房地產等資產的泡沫化發展,中國家庭財富積累經歷了所謂的「黃金十年」。2018年,「拐點」悄然來臨,房地產黃金時代結束,股市則「跌跌不休」,這次可能真的不一樣。如何打贏新時期的財富保衛戰,走出2018年國民普遍面臨的「財富慌」,是2019年每個中國家庭必須面對的挑戰。

中國戶均財富規模已達161萬元

首先,我們來看中國居民到底有多富?西南財經大學中國家庭金融調查與研究中心(CHFS)發布的《中國城市家庭財富健康報告(2018)》裡,有幾個關鍵數據值得關註:

基於預估的數據,2018年全國城市家庭總資產規模達到428.5萬億元;淨資產規模為408.6萬億元,可投資資產為147.6萬億元;其中,戶均總資產預計為161.7萬元,淨資產為152.2萬元,可投資產55.7萬元。

從實際增長情況看,2011-2017年,中國家庭戶均資產總額從97萬元增長到150.3萬元,年均複合增長率為7.6%;家庭戶均淨資產從90.7萬元增加到142.9萬元,年均複合增長率為7.9%;家庭戶均可投資產從28.9萬元增至50.7萬元,年均複合增速為9.8%。由此可見,中國居民的總資產、淨資產、可投資資產始終以高於GDP的增速快速增長,普通家庭也分享到了房地產等資產泡沫化發展帶來的「財富效應」。其實,這是一個外強中乾式的空中樓閣效應,因為全部權重都壓在了房地產這一個單一品種上(數據在下面的內容裡)。

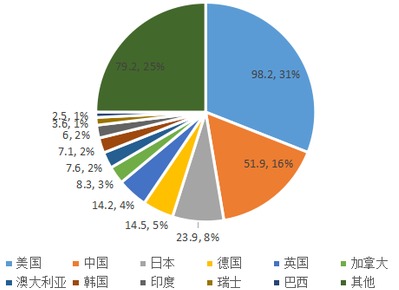

從橫向對比來看,瑞士信貸銀行發布的《2018年全球財富報告》顯示,2018年中國進一步鞏固了「家庭財富總規模全球第二」的地位,中國家庭財富總規模達51.9萬億美元,與美國家庭財富總規模(98.2萬億美元)的差距進一步縮小,同時擴大了對日本、德國、英國等發達國家的領先優勢(參見下圖)。

全球家庭財富的各國分布情況(萬億美元。來源:2018全球財富報告)

中國富裕家庭的財富水平已接近美國

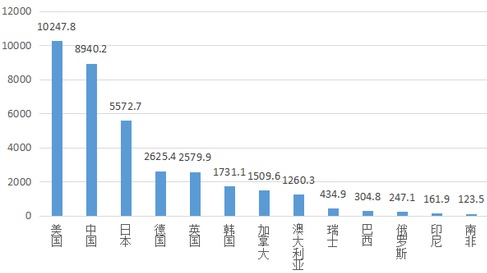

在此,值得重點關注的是,中國富裕家庭的財富水平已與美國富裕家庭的財富水平不相上下。瑞士信貸的數據顯示,2018年美國有1.025億人進入全球最富裕的10%人群,中國有8940.2萬人,中美兩國富裕人群的總規模差距不大,並遠在其他國家之上(參見下圖)。

全球主要國家進入全球最富裕10%人群的規模(萬人。來源:2018全球財富報告)

從富裕家庭的財富規模看,西南財大的CHFS的調查數據同樣驗證了這一現象。中國最富裕的20%城市家庭的戶均總資產為454.5萬元,與最富裕20%的美國家庭的戶均總資產差距(530萬元)不大,兩國最富裕20%家庭的平均淨資產分別435.6萬元和467.2萬元。由此可見,中美兩國在全球富裕家庭的總規模、戶均總資產、戶均淨資產水平都相當接近。

中國家庭「財富慌」的三大原因

當前,中國城市,特別是富裕家庭的財富規模已十分龐大,如何進一步實現財富保值增值、合理配置資產結構,卻面臨越來越大的挑戰。這種挑戰在近年來表現得尤為明顯,具體來看有以下三方面原因:

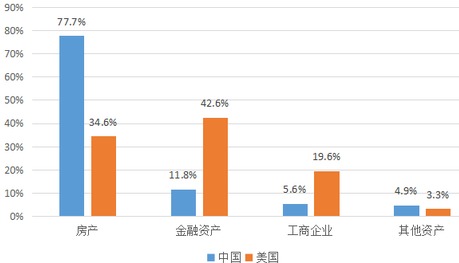

首先,中國家庭財富結構嚴重不合理。近年來,中國房地產景氣繁榮和房價的快速上漲,使得居民財富配置中房產的比例高企,2017年中國家庭總資產中住房資產佔比高達77.7%,遠高於房地產市場同樣十分發達的美國家庭的比重(34.6%)。高房價形成的住房資產佔比高企,擠壓了中國家庭金融資產的配置比例。2017年,中國家庭金融資產在家庭財富中的比重僅為11.8%,而美國的這一比例為42.6%。

中美家庭財富結構對比(來源:中國城市家庭財富健康投資2018)

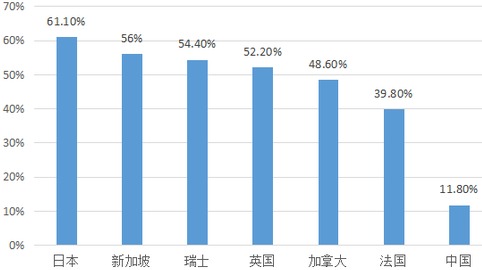

中國家庭財富中金融資產的比重,與其他國家的差距更大。例如,2017年日本家庭財富中金融資產比例高達61.1%,新加坡、瑞士、英國相對較低,但都超過50%以上,加拿大和法國分別為48.6%和39.8%,都遠在中國家庭金融資產的水平之上(參見下圖)。

各國金融資產佔家庭總資產的比重(來源:瑞士信貸2017全球財富報告)

從新增財富的結構也能印證這一點。2008年以來,美國2/3的增量財富來自於金融資產,特別是美股經過長達10年的超級大牛市,給普通家庭帶來的財富效應十分顯著,而中國的家庭財富增長,主要來自於非金融資產,其中房地產市場和房價上漲貢獻了75%的新增財富。

其次,一般家庭金融知識和財富管理較為匱乏。儘管國人已經形成了「你不理財、財不理你」的觀念,但是具體如何理財、如何實現不同職業發展階段的財富有效管理,中國居民的金融知識儲備仍然較為匱乏,在各種金融詐騙、非法集資等案件中,一方面有監管不到位的原因,另一方面也與國人金融知識匱乏形成的貪婪、賭性和冒險等特性不無關係。

具體來看,以下幾方面因素,對於居民的金融知識和財富健康水平的影響甚大:從教育水平看,學歷或教育水平越高,金融知識和財富健康水平越高;從行業差異看,科研、金融、教育三大行業的金融知識和財富健康水平在所有行業中遙遙領先;從不同城市看,一、二線城市居民差距不大,金融知識較為豐富,財富健康水平較高,且遠高於三四五線城市家庭;從不同年齡段群體看,25-40歲群體金融知識最豐富,年輕人和老年人金融知識最匱乏,老人養老錢被P2P和各種金融騙局收割的不在少數。而16-25歲年輕群體財富管理能力和自我約束能力最低,這一群體成為現金貸等金融產品的主要借款人,財富健康水平低、負資產現象較為普遍。

最後,新一輪的「資產荒」是居民「財富慌」面臨的主要挑戰。農曆新年前,一張2018年各類資產收益圖被朋友圈頻繁轉發刷屏(參見下圖),許多媒體人士調侃「2018年本是可以‘躺贏’的一年,只要不買股、不買基、不買幣、不買P2P……躺著不動就是贏家」。各類資產的普遍性下跌,是普通家庭新時期能否打贏財富保衛戰的主要挑戰。

2018年投資各類資產的收益圖(來源:天風證券研究所)

特別值得注意的是,房地產市場作為中國家庭創富的發動機,在2018年迎來了二十年「蒙眼狂奔」的終點,一二線城市房價連續兩年陰跌,三四線城市房價在棚改退潮之後也迎來了拐點。

更讓房地產投資者焦慮不安的是,二手房價格持續回落,市場交易低迷,嚴重影響了住房投資的流動性,前期高槓桿的房地產投資客正在面臨資金鏈斷裂的風險。

普通家庭如何走出「財富慌」?

在房地產投資「黃金十年」漸逝、股權投資時代即將來臨的背景下,普通居民如何走出財富保衛戰的恐慌和焦慮情緒,標準普爾提供了一個相對合理、穩健的家庭資產像限圖。

具體來看,家庭資產中的短期消費支出、醫療保險支出、股票基金房產等高風險投資和固收、信託等保本增值投資的比例分別為10%、20%、30%和40%(參見下圖)。當然,這一比例結構也不是一成不變的,每個家庭的風險偏好不同、年齡存在差異,賦予不同資產的消費支出的比例也會存在差異。

中國家庭資產中各種資產的投資比例情況(來源:蘇寧金融研究院)

具體到2019年,以下趨勢,或許值得普通家庭和投資者在資產配置過程中加以注意(僅供參考):

房地產市場將重現分化走勢。就目前而言,一線城市和部分二線熱點城市經過兩年的調控,房價似乎已出現企穩的跡象。鑒於一二線城市住房的金融屬性,貨幣寬鬆將助推一二線城市房價的企穩甚至回升。相反,在中央層面房地產調控不可能實質性放鬆的背景下,三四線城市將進入下行通道。

【免責聲明】看中國登載此文出於傳遞更多信息之目的。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證,亦不構成投資建議。讀者請僅作參考,並自行承擔據此進行相關投資操作而產生的全部責任。