樓市拐點既然要來,就讓它來;樓市泡沫要爆,就讓它爆!(圖片來源:Getty Images)

【看中國2018年10月28日訊】(接前文)

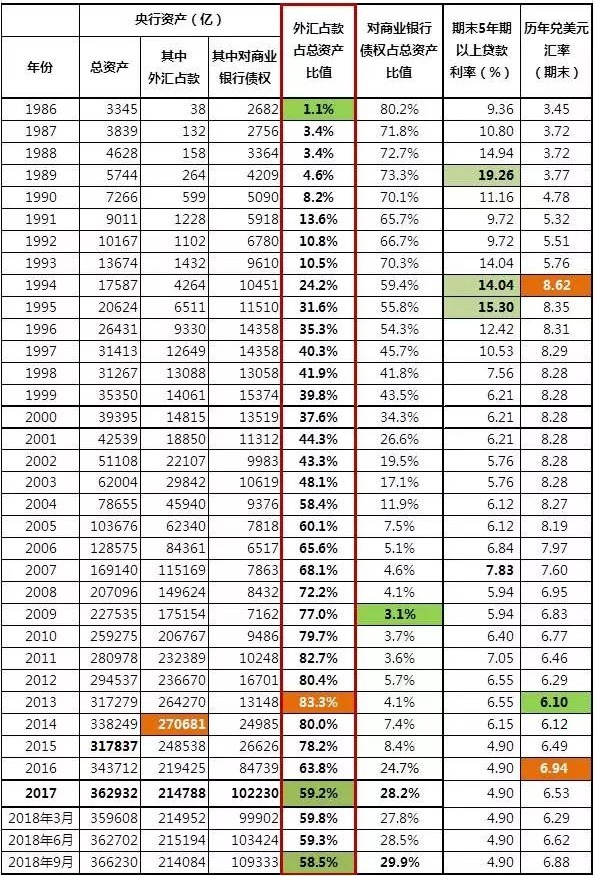

話說支撐中國貨幣信用最關鍵的因素,就是強制兌換美元,以形成外匯佔款。外匯佔款就是中國的基礎貨幣,乃是中國央行最重要的資產,沒有之一。下表給出的是中國從1986年至今的央行資產構成數據演變表,我同時還給出了歷年末的長期貸款利率以及兌美元匯率,供各位查閱。下面這張表非常非常的重要,尤其是外匯佔款佔央行總資產比值的演變列,我在下表中給予了重點強調,希望各位能夠認真閱讀。

中國央行1986年以來的資產負債表(來源:中國央行)

注意,外匯佔款佔央行總資產的比值,從1986年的1.1%,一直提升到2013年的83.3%。這意味著在2013年,中國的基礎貨幣構成超過8成都是由美元,貨幣信用極高。因此2013年也是中國人民幣匯率最堅挺的一年,兌美元匯率高達6.1。注意,1986-93年的官方兌換匯率雖然是在3-5之間,但這種匯率其實是兌換不到美元的,真正的價格是黑市價格,一般都在9左右。然而2013年之後美國取消了貨幣擴張政策,開啟了加息縮表之路,鼓勵美元回流。到了2018年,美國甚至開始以減稅政策鼓勵產業回流。在這樣的背景下,中國的外匯佔款在2014年達到27.1萬億的峰值之後就掉頭往下,到2018年9月底,已經下降到了21.4萬億,降幅達到了21%。而外匯佔款佔央行總資產的比值,也從2013年峰值的83.3%,降到了2018年9月底的58.5%,減少了24.8個百分點。中國的基礎貨幣受美元信用支撐的力度減弱,而轉由對商業銀行的債權作為中國的貨幣信用支撐。這裡順帶說一下,2013年後央行印鈔借給商業銀行的方式,是兩組極其知名的英文,MLF和SLF,也就是我們俗稱的麻辣粉和酸辣粉。商業銀行的信用當然無法替代美元信用,所以我人民幣匯率開始呈現下跌趨勢,從2013年的6.10到2018年9月底的6.88,跌幅12.8%。中間雖然反覆掙紮了一下,但是整體的下跌邏輯已經形成,根本就無從抵抗。

要知道央行印鈔借給商業銀行,這種印鈔方式的風險是非常大的,分分鐘就可以變成無錨印鈔憑空印錢。1980年代至90年代初期,央行印鈔借給商業銀行,乃是中國的主要貨幣發行方式,這個時期中國的貨幣信用慘淡無比,美元黑市盛行,中國經濟不堪重負,終於在1994年一次性貶值到位。現在眼看著中國掙美元越來越艱難,從下表最右側的數據看來,今年幾乎就是白干,貿易與外資投資數據匯總的結果,截止9月底中國吸納外資的淨額,只有48億美元。不要說與2015年峰值的3957億吸納美元淨值規模相比了,與2017年前三季度的1114億美元相比,也是連個零頭都沒有了。而且現在還完全沒考慮中美貿易衝突背景下外資企業結算利潤離境以及萬億美元外債需要償還的情況,如果綜合考慮進去的話,中國今年吸納外資一定是個負值,而且恨不得5千億美元都打不住。就現在的國際經濟形勢,實在是掙不到美元了,那接下來中國的印鈔模式,就只剩下最開始的那條路了:印鈔借錢給商業銀行。

中國吸納外資數據演變情況一覽表(作者製表)

然而,中國的商業銀行實在就是一幫坑貨。這幫坑貨拿著央行印給它們的錢,也是無處放貸。指望它們能夠找到一條合理的花錢路徑,根本就找不到。在消費萎靡企業經營利潤萎縮的當口,借錢給實體企業是需要巨大的勇氣的。於是找來找去,居然又回到了房地產上。下面我將要給出一個讓各位目瞪口呆的數據表:2012至2018年9月新增貸款的用途演變。

新增貸款部門佔比演變情況(單位:億元人民幣。作者製表)

OK,我們前面已經知道了,2013年外匯佔款比例達到峰值之後就掉頭向下,轉由央行向商業銀行的借款,作為中國貨幣信用的支撐。MLF和SLF因此橫行天下,無可抵抗。結果,商業銀行拿著這兩碗粉,轉頭就投給了居民個人,用於居民買房。2013年新增貸款的39.8%給了居民部門,2014和15年房地產市場低迷,商業銀行稍微收斂了一下,結果2016年又干到49.9%;2017年變本加厲,竟然干到了52.7%。2018年房地產市場開始呈現萎靡跡象,於是上半年只干到了39.3%。不過,銀行方面很不甘心,在三季度總算是衝到了42.9%,但依然大幅落後於2016和2017年。按現在的趨勢,今年也就是40%左右了。這就形成了一個邏輯上的死循環:如果不繼續放貸給房地產,那麼本來已經呈現萎縮趨勢的房地產市場,將要加速萎縮。商業銀行拿著央行印出來的鈔票,居然只能是無所事事,眼睜睜的看著地產泡沫爆滅。而如果選擇繼續放貸給房地產,首先居民部門的負債已經到了極致,擅長拿地王的地產公司手裡也沒乾淨資產可言,都是負債纍纍,即便是它們想借錢,你商業銀行敢借嗎?你敢借出去那就是次級貸款劣質貸款,隨時都可以跟08年美國金融海嘯一樣,炸得全國人民粉身碎骨。

所以,總結起來看,這第二條路,指望商業銀行挺身而出,以優質借款支撐人民幣信用,居然還是走不通。有關於這個道理,其實就是我曾經講述過很多次的道理:開不動的印鈔機。在現在這個「以債為錨」信用時代,即便是印鈔,也必須有信用作為支撐。央行印鈔給商業銀行可以,但是商業銀行必須找到適格的借款人,才能把這筆錢花出去(感興趣的朋友,可以去再看看《2017之開不動的印鈔機》一文,來加深對上述道理的理解)。現在業務能力低下的商業銀行,只能找到買房人作為唯一適格的借款人,而城鎮居民為了買房,早已負債纍纍,棺材本都消耗了8成,根本就借不起錢買不起房,以至於今年的房地產市場都喪失增長性,老業主都開始圍攻降價樓盤了。這就是悖論:你不可能強迫已經借不起錢的借款人繼續借錢。如果中國銀行系統真的打算這麼幹,那麼,「恭喜」,下一場次貸危機,一定會發生在中國!

好吧,到了這個份上,中國也是束手無策,於是從7月份開始重啟在去年下半年就被拋棄了的老路:地方政府借債搞基建,把早已負債纍纍的地方政府,當成適格借款人。根據財政部發布的數據,今年上半年的地方政府新增債券只有3329億,正處於嚴厲的控制之下。國家發改委沒事就叫停地方上的違規基建項目,生怕地方債的炸彈突然爆開。但是7月份之後,地方政府居然成了中國唯一可能的借款人,於是央行跟財政部吵了一架,逼著整個財政系統轉向,開始啟動借錢搞基建流程。到9月份,地方政府新增債券達到了20113億,一個季度下來增加了足足1.68萬億。關於中國的地方政府到底負債負到了什麼份上,是否可以作為適格借款人,我這裡就不再做更多分析了,我相信能一直無障礙的閱讀到這裡的同學,對宏觀經濟都有一定的瞭解,無須我再多說。

情況就是現在這樣的情況,中國央行為了能夠把錢印出來,已經是黔驢技窮,連逼著地方政府借債的招術都使了出來。但是這種印法也沒印出來多少錢,廣義貨幣供應量M2的同比增幅持續萎縮,今年9月底已經只剩8.3%,恨不得算是史上最低值。就這樣的局面,指望中國央行能夠大規模印錢救地產?我跟你們講,它根本就印不出來!印!不!出!來!央行也不是萬能的,它印錢也是要有方式和路徑的。現在所有印錢的路已經走不通了:一方面是外匯喪失了增長性,無法再兌換外匯佔款,另一方面則是找不到適格的借款人。如此一來,除非中國央行拋開面皮,赤裸裸的無錨印鈔,憑空印錢,印出來了就滿大街撒,直升機式撒錢。只不過這麼玩的後果,沒人可以承受就是了。要知道今年以來已經有七個國家這麼玩了一把,把自己給玩進地獄裡了。關鍵是,根據這七個地獄國家的經驗,就算是直升機撒錢法,也沒有挽救樓市,在貨幣瘋狂貶值之際房價居然普遍呈現劇烈下跌之勢,連首都的房價都敢跌3成。道理很簡單:老百姓連飯都吃不起了,當然不會去買房。買回來幹啥?啃磚頭嗎?

所以,在本文的最後,我的建議是:樓市拐點既然要來,就讓它來;樓市泡沫要爆,就讓它爆。這顆泡沫核彈如果不引爆,那就是深藏在中國血脈裡的毒瘤,是會擴散到全身的。這麼清洗一輪,該覆滅的覆滅,該破亡的破亡,該清醒的清醒,該倖存的倖存。那些借信用卡炒房的,借高利貸買地王的,要跳樓就讓他們去跳,不要覺得可憐。金融機構受了牽連,壞賬爆表,要破產就讓它們破產。由此引發金融秩序動盪,沒關係,設粥棚保證老百姓有口飯吃餓不死就行。餓不死人就是底線,其它的衝擊都由得它去。唯有如此,剩下的國人,才能輕裝上陣,砥礪奮進,走出黑暗叢林,去迎接一個光明的未來!(全文完)