【看中國2017年1月20日訊】達沃斯論壇無疑是這段時間世界輿論的中心,各國領導人、商界和金融領袖再度齊聚於此,共同探討2017年的世界經濟大勢。對於世界經濟和國際金融市場而言,「7」似乎不是吉利的數字。近半個世紀來,每逢末位數字為「7」的年份,都會爆發一次全球性的金融危機,在這次論壇上,也有這樣的聲音出現。2017年,這一魔咒是否會再次應驗,需要警惕引爆全球金融危機的風險點又集中在哪些方面?中國經濟和金融的風險又有哪些?且看以下的分析。

最近三次逢「7」大魔咒

半個世紀來,世界經濟曾經歷了1977年國際貨幣危機、1987年華爾街「黑色星期一」、1997年亞洲金融危機和2007年啟動的美國次貸危機,中國投資者和學者印象較為深刻的是後三次危機,特別是最近的兩次金融危機,對於中國經濟和金融市場的影響是直接而巨大的。

1987年華爾街股市噩夢。迄今為止,1987年10月19日仍然是華爾街的最大噩夢,當日道瓊斯指數暴跌22.6%,投資者損失5000億美元(為當年美國GDP的1/8),直接引發了全球股災的連鎖反應。華爾街股市暴跌的根源在於:投資者過度看好「里根經濟學」的正面效果,而忽視了其帶來的財政赤字、貿易赤字和債務水平大幅攀升的負面影響,使得股市的漲幅遠遠超出了實體經濟的繁榮程度。最後,股災在剛上任的美聯儲前主席格林斯潘的無限流動性支持下得到逐漸平復。

1997年亞洲金融危機。亞洲金融危機始於1997年7月泰國放棄固定匯率制,在索羅斯等投機資本的衝擊下,這場風暴蔓延到馬來西亞、新加坡、印尼、日本、韓國、中國臺灣等經濟體,也打破了亞洲「雁型模式」和「四小龍」經濟快速發展的幻覺,並引起了印尼等國家的政治危機。危機根源在於:隨著生產成本上升,亞洲國家出口導向型模式受阻,加上固定匯率制的弊端和金融體系的缺陷,使得索羅斯等投機資本有機可乘,釀成了金融危機。此次危機也是中國在改革開放以來受到的首次嚴重外部經濟衝擊,出口大幅下挫,人民幣匯率面臨巨大貶值壓力。

2007年啟動的美國次貸危機。2007年4月,美國第二大次級抵押貸款公司——新世紀金融申請破產保護,開啟了美國次貸危機,此後貝爾斯登、雷曼、花旗銀行等大量持有次級貸款證券化產品的金融機構股價大幅下挫,壞賬率和虧損大幅攀升,次貸危機持續了一年後,最終以2008年雷曼兄弟破產為標誌,引爆了全球性的金融危機。美國次貸危機的根源在於:美國前期過度寬鬆貨幣政策、金融創新氾濫導致全美範圍內房地產泡沫化,隨著美聯儲收緊貨幣政策,房地產泡沫最終破滅,並引發了「大蕭條」以來最為嚴重的全球性金融危機。

2017年引爆全球金融危機的風險點在哪?

逢「7」魔咒看似是「魔咒」,實際上是世界經濟和國際金融體系的內在規律。對於發達經濟體和新興經濟體而言,美聯儲利率變化導致國際資本的週期性波動、發達國家對金融創新和資產泡沫的容忍、國際重大政治格局和思潮的週期性變化,都會以經濟或金融危機的形式來演進。2017年能否打破逢「7」魔咒,前景似乎並不樂觀,具體來看,引爆2017年全球性金融危機的「暴風眼」可能有以下三個方面。

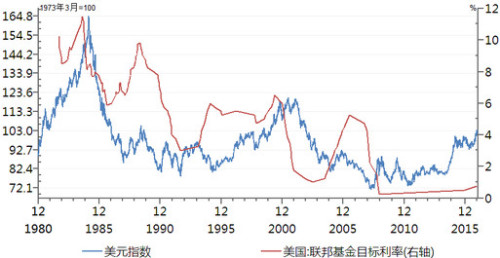

第一,美聯儲持續加息將可能再度引爆新興市場貨幣危機。2017年美聯儲加息已經成為確定性事件。歷史經驗表明,美聯儲加息通常伴隨著美元的大幅升值,大量國際資本流入美國,那些國際收支失衡嚴重、美元債務負擔較重、金融市場和匯率制度缺陷明顯的新興經濟體都會面臨嚴峻的資本外逃和貨幣貶值壓力,並最終爆發債務或貨幣危機。1982年拉美債務危機、1995年墨西哥金融危機、1999年巴西貨幣危機儘管爆發的原因各異,但無不都與美聯儲的加息有著密切的關係(參考下圖)。

美元指數與美美聯儲加息利率比較圖(來源:Wind資訊)

2017年,美聯儲收緊貨幣政策有加快的趨勢,過去幾個月內,土耳其、墨西哥、巴西、馬來西亞、阿根廷等新興市場國家貨幣幾乎都出現了暴跌,匯率水平屢創新低,資本外逃加劇,這些新興市場國家金融市場和經濟基本面能否抵抗住美聯儲的連續加息,前景並不十分樂觀。

第二,「川普(特朗普)衝擊」將可能引發全球貨幣戰和貿易戰。與美國歷史經驗不同,川普在競選階段的激烈言論,正在逐漸成為美國政府的現實政策。特別是川普團隊反全球化和貿易保護主義思維似乎根深蒂固,已經到了「一往無前」的境地。

至少在2017年,市場已經普遍預期,川普政府大打貨幣戰、貿易戰的可能性大增,特別是中美兩國作為全球第一、第二大經濟體和貿易國,雖然不會發生全面的經濟對抗,但由美國財政部認定中國為「匯率操縱國」的可能性並不低,較大範圍的貿易摩擦的風險仍然較大。同時,川普與墨西哥、TPP成員國的經貿關係也將面臨激烈動盪,尤其是川普本人口無遮攔的個性和其團隊執政經驗方面的缺陷,將成為全球金融市場持續的干擾因素。

第三,警惕2017年成為歐元解體元年。近年來,歐盟經濟低迷、失業率高企,民眾對經濟復甦的預期悲觀,加上幾近無解的難民潮,把各國選民對歐盟的不滿情緒推向了頂峰。2017年歐洲地區可能面臨以下一系列風險與挑戰:

首先是英國將啟動脫歐程序,近期英國首相表示將啟動硬脫歐計畫,即英國與歐盟將只是在WTO的框架下發展雙邊經貿關係,而不簽署一攬子更為緊密的貿易協議,這就意味著英國脫歐談判的啟動及其過程,將持續擾動全球金融市場的脆弱神經。

其次是憲法公投失敗使得義大利提前進行大選的可能性較大。一旦民粹主義政黨「五星運動」獲勝並執政,將可能啟動「脫歐公投」,加上義大利已陷入困境的商業銀行業、義大利政治與金融動盪的相互交織,將使得全球金融市場神經緊繃。

最後是,勒龐也許會成為法國的「川普」——最新的民調顯示,2017年法國總統大選將變天,左派下臺、右派或極右派執政的可能性大增,儘管前總理、右翼領導人菲永勝算較大,但極右翼領導人勒龐也將成為有力競爭者,她主張盡快退出歐元區,重新恢復本國貨幣,選民會不會選出法國的「川普」,在這個「活見久」的時代還真不好說。

中國經濟面臨的三大系統性金融風險

以上分析表明,美國經濟和政治局勢以及歐洲的分裂主義仍然是國際金融市場動盪的最大不確定性因素。中國作為全球第二大高度開放的經濟體,其經濟金融形勢既受外部形勢的影響,同時也是全球經濟和金融市場的關鍵變數。目前,中國政府已經未雨綢繆,把防控金融風險和確保不發生系統性金融危機作為2017年經濟工作的首要任務。

就當前而言,我們以為,中國經濟有三個金融風險點值得高度關註:一是房地產天量庫存、價格高企的「堰塞湖現象」並未解除,熱點城市房價泡沫風險巨大,這是2017年決策者關注的重點風險,也是防控資產泡沫的主要領域;二是企業部門在艱難去槓桿過程中,必然伴隨著債務違約、影子風險和不良資產的不斷上升,大量的短期陷入困境的優質企業債轉股、殭屍企業破產清算現象將難以避免;三是2017年美聯儲持續不斷的緊縮性貨幣政策,也會加劇人民幣貶值和資本外流的壓力,貨幣當局將不得不面臨「保匯率或保外儲」的兩難選擇。

最後,需要強調的是,全球性金融風險是各國投資者都必須警惕和高度關注的,但這些風險並不必然導致全球性金融危機,特別是新興市場國傢具備匯率機制更具彈性、外匯儲備更為充足等條件。川普的貨幣戰、貿易戰是否會受到美國國會和美國其他理性決策者的掣肘,德國是否仍將扮演歐洲分裂主義的最大對抗力量和歐元穩定的核心,中國政府應對系統性金融風險的決策能力、經驗和彈藥是否充足,所有這些外部條件,都將是全球金融市場能否打破逢「7」魔咒的實際影響因素。