城镇居民的收支结余(俗称的六个钱包),有多大的比例会拿来购房。(STR/AFP/Getty Images)

【看中国2019年8月18日讯】各位老读者都知道,老蛮我有个习惯,每半年计算一下我大中国城镇居民的购房负担率,也就是城镇居民的收支结余(俗称的六个钱包),有多大的比例会拿来购房。今年的数据出来,老实说,把我给吓到了。

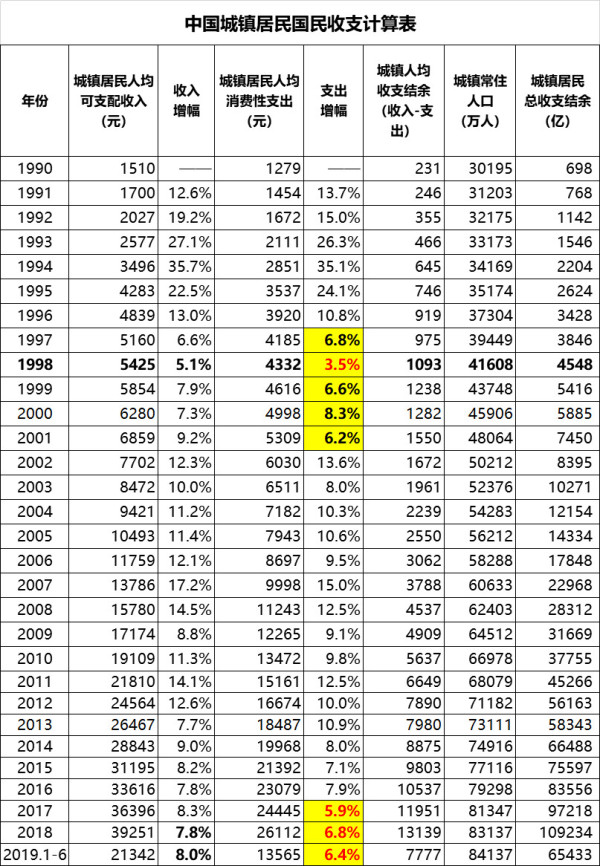

这里首先给出的是1990年至今年上半年的居民收支数据。城镇居民可支配收入-居民消费性支出,就是关键的城镇居民收支结余了。这笔收支结余是城镇居民用于购房以及其它奢侈性消费的基础。在这里我必须先明确强调一下:居民消费性支出不含购房支出。再强调一次:居民消费性支出不含购房支出。

城镇居民的收支结余(俗称的六个钱包),有多大的比例会拿来购房。(来源:作者公众号,下同)

在这组数据里,我们可以清晰的看到,在城镇居民收入增速在8%左右挣扎的时候,居民的消费支出增速水平下降的幅度更大,现在已经下降到了非常危险6%左右的程度,乃是近30年来的最低增速水平,与1997-2001年间非常接近。要知道2000年左右的时候,正是我大中国陷入下岗潮的时候,5千多万工人下岗,并严重影响到消费增长。而我大中国现在“国泰民安”,消费增速剧烈下降的原因,当然是由于房地产吞噬了居民的消费能力。

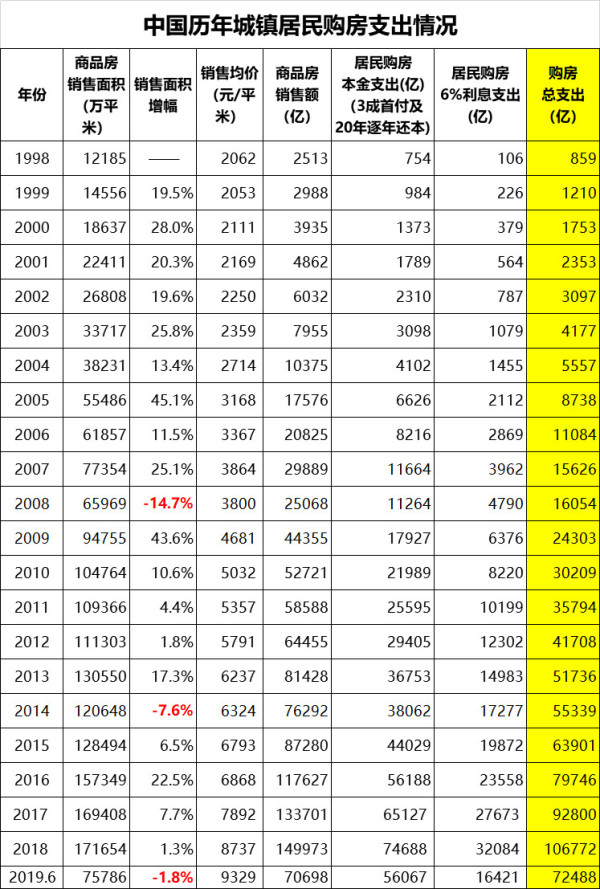

接下来,按惯例来计算1998年启动商品房地产改革之后,我大中国国民的购房支出情况。注意,下表的表格中埋了一个很简单的模型。居民历年购房本金支出,首付按3成计算,20年等额还本法,年利率则统一按6%计算。考虑到这20年来中国大部分时间的利率远超过6%,这个计算已经算是保守了。同时,由于杠精的存在,我每次都必须要按惯例说明的是:这里的商品房包含住宅、商业和办公三种类型。其中住宅销售面积占商品房总销售面积的比值常年维持在85%以上,剩下的商业和办公的销售面积,绝大部分也是以切割零售的方式卖给了私人。商场、酒店或写字楼整栋销售的情况一般是采取股权变更的模式,不被视为销售,更不被纳入销售面积统计。因此在数据上,我直接采用了“商品房销售”数据。

在上表中我们可以看到,中国从1998年以来,商品房销售面积同比萎缩的年份只有三次,分别是2008年的金融海啸期间萎缩14.7%,为此中国启动了4万亿投资计划;2014年萎缩7.6%,为此中国启动了地产去库存;最后,就是今年上半年萎缩1.8%,对此,中国终于庄严宣布:不以房地产作为短期经济刺激手段。这算是我大中国整个经济发展模式的大转折,对这一点,各位必须要有非常清晰的认识。

对上面的购房支出数据进行简单验算:从1998-2019上半年,中国商品房总销售额106.91万亿,居民的本金总支出51.80万亿,由此算出居民的本金负债为106.91-51.80=55.11万亿。根据央行的数据,2019年6月底,住户贷款(基本上都是城镇居民购房贷款)51.66万亿,再加上建设部发布公积金贷款贷款余额数据4.99万亿,合计56.65万亿。两者之间的差距仅2.7%,算是构成了相互印证。

这里需要进一步解释的是,截至今年6月底中国住户存款79.25万亿,这其中有大致17万亿是农村居民存款,城镇居民总存款规模为52万亿,此外,城镇居民还有约15万亿的银行理财,4万亿的自然人股票,6万亿的基金(含信托),以及1万亿左右的网贷和小额贷投资,合计城镇居民的资金总量约78万亿。不过老蛮我已经反复论证过了,中国的住户存款分布规律,大致上是2%的顶层富豪拥有80%的财富(更精细的分法是:千分之一的顶级富豪,占有50%的财富)。这么算起来,普通城镇居民的资金总量仅约为78✖0.2=15.6万亿。记住这个数据,我们后面会做终极验算。

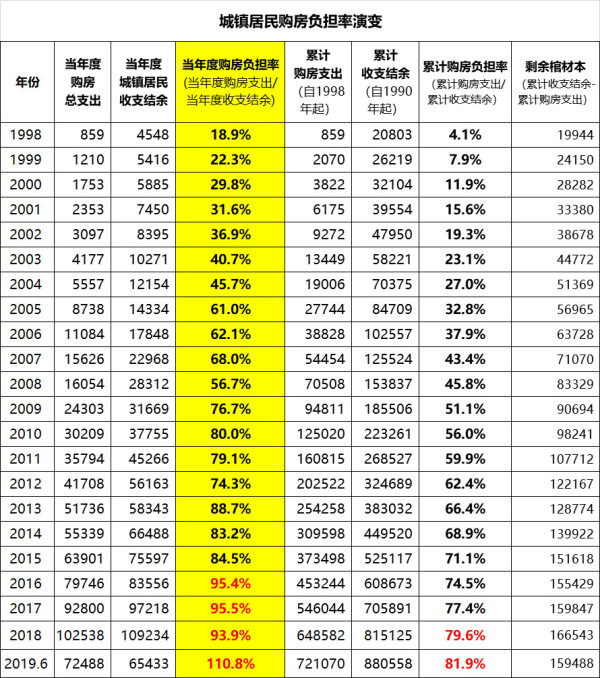

有了居民收支结余数据,以及购房支出数据,我们就可以来看从1998-2019上半年的城镇居民的购房负担率情况演变了。

从2016年开始,我大中国城镇居民9成以上的收支结余就要拿去买房了。到今年上半年,城镇居民购房支出72488亿,收支结余则只有65433亿,购房负担率终于超过了百分百,达到了惊人的110.8%的程度,也就是到了倒吃老本的程度了。在这样的情况下,今年上半年城镇居民累计购房负担率终于超过了8成,达到了81.9%。而城镇居民的剩余棺材本的绝对值,也终于开始丧失增长性,从2018年的16.65万亿,下降到了今年6月份的15.95万亿。基于这样的情况,我大中国国民当然也就没有了消费能力。

注意,在这里,我们要进行一次终极验算了:今年上半年,城镇居民的累计购房支出72.11万亿,累计收支结余88.06万亿,如此扣减,普通城镇居民的剩余棺材本规模为:88.06-72.11=15.95万亿。这就是城镇居民真实的资金实力!好吧,现在我们来看回顾前文,我们通过存款+理财+股票+基金数据,以及280定律计算出来的结果,普通国民的真实资金数据为15.6万亿,两者之间几乎没有差异,这就构成了完整的数据链条,根本无从辩驳。不到16万亿的城镇居民棺材本规模,对应超过56万亿的购房负债,居民负债率高达3.5倍。这样看来,六个钱包都已经算是花光了。本来这笔棺材本,是要用来教育医疗养老以及防备各种意外的,现在全部拿来填房地产的债务窟窿都还不够。而一旦城镇居民的收入跟不上,那场面就会变得极其酸爽。

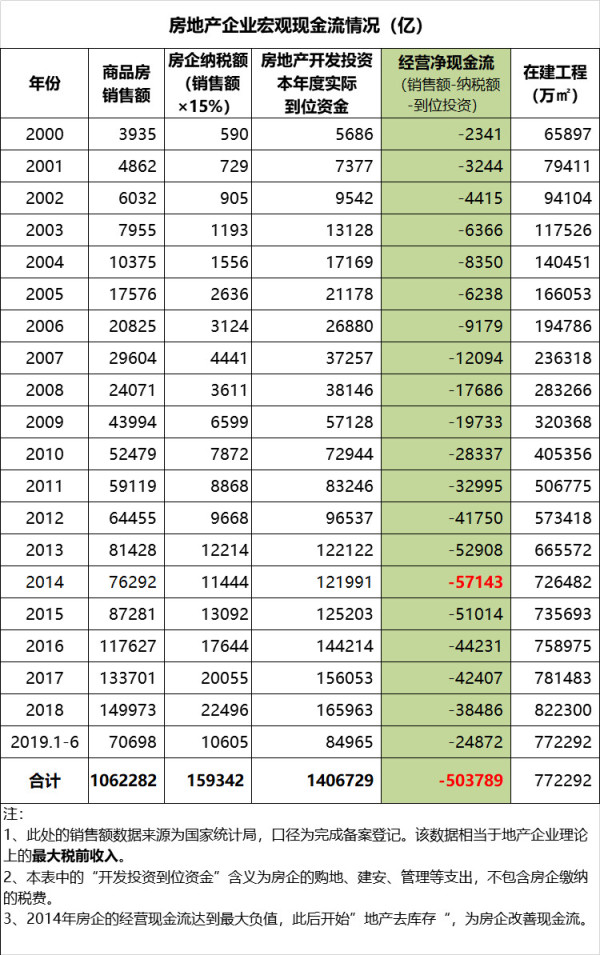

在本文的最后,我们要来看第七个钱包,房地产企业的现金流情况。

上表中的两项关键数据,第一项是销售额,第二项地产企业的开发投资实际到位资金。在这里,各位必须了解的是:我大中国房地产企业从来就没挪走过利润。在整体上,地产老板们基本上就没有享受过生活,为了业绩增长需要,他们累死累活的持续的将所有销售额都拿来重新买地,并且还要疯狂借债买地。因此在整体上,地产企业的现金流始终都是负值。2014年伴随着房地产销售面积萎缩,地产企业的经营净现金流达到史上最大的负值:-5.71万亿。此后地产去库存政策开始实施,房地产企业的现金流开始有所改善,到2018年全年的经营净现金流为-3.85万亿,负值水平每年都在减少。

然而,到今年上半年,一方面地产销售面积第三次进入萎缩状态,而搞不清楚状况的房地产企业们,依然热衷于拿地王,在各种拍地场合疯狂举牌。地产企业的经营净现金流-2.49万亿,预计全年能达到-5万亿的规模,也就是恢复到2014年前后的水平,这就是自己作死了。2015年城镇居民的当年度购房负担率还是85%,现在已经到了110%,指望国民继续加杠杆买房,连空间都没有了,所以中央的态度非常明确,绝不再拿房地产作为经济刺激手段,这背后的原因也是很实在:居民再榨也榨不出二两油了,还要造成消费极端萎缩的后果,实在是得不偿失了。

然而现在的问题是:居民端购房负债56万亿,六个钱包被掏空;而另一方面,地产企业端负债50万亿,企业的钱包也是空的,真的坚持不再刺激房地产的话,企业的现金流断裂,也是分分钟就要扑街的。想要同时填满这七个窟窿,根本就不可能。所以,我大中国接下来面临的选择就是:是居民端的六个钱包重要,还是地产商的一个钱包重要呢?