回首2018年的中國經濟預測與驗證,並展望2019(圖片來源:Adobe stock/THATREE)

【看中國2019年1月5日訊】2018年3月,以憑欄欲言筆名開始發文,2018年諸多不順,個人也頗受影響。發文既是為了轉移注意力,也是想系統性的訓練提高個人投資眼界,更是想對社會輸出一絲善意。至少我認為是善意,並著重於分析提醒風險。

你多賺了一倍的錢,生活可能略微變好;你背了一倍的債,你可能連明天都不敢想了。事實上,現在也很難發現還具有價值的投資,反而處處都是風險,這是一個求穩的階段。

教你六個錢包買房的專家們絕對不是在教你投資,而是「磨刀霍霍向牛羊」。或者是出於對冥冥中好人有好報的相信,可能的範疇內,人還是希望對社會輸出那麼一絲善意,哪怕只有一絲。

憑欄欲言之名,源於每每想說點什麼,卻因圍欄存在無法暢言,遂取此名。

2018年筆者主要觀點

1、年初判斷年尾房價開始掉向。

依據為2017年M2-GDP-CPI為負,上一次出現為2007年,2008年房價大跌。在三四線房產如火如荼之時,筆者判斷2018年年尾房價或會掉頭,「掉頭」一詞源於2017年負值較2007年小,或下跌較為輕微。

2、判斷會降准。

3、2018年3月寫《危機十年輪迴,新一輪危機悄悄來臨》判斷危機將至。

4、看跌國內股市,2018年A股熊冠全球。

5、看跌香港股市和房市。

6、在香港聯繫匯率受到衝擊時,寫《香港,夾在世界最大兩經濟巨輪之間的小船》推斷香港會死守聯繫匯率。

7、文《逆週期因子還是加息?》判斷央行動向二選一。最終重出逆週期因子。

8、央行重出逆週期因子後判斷中美利率不能倒掛,或會加息。但至年尾,中美利率未倒掛(短暫倒掛央行予以及時修正),也並未加息。

9、判斷經濟發展將是滯脹(尚在發展階段,未充分驗證。2018年,海通姜超等較多專業人士認為是經濟走向是通縮,筆者認為是滯脹)。

除央行加息一項判斷失誤外,基本上尚算正確。

前幾日,海通證券姜超在他的文章《管窺2019年經濟 即將發生的五大逆轉》做出部分預言。姜超認為在貨幣低增以後,高通脹將被低通脹所取代,金融資產將成為資產配置的首選。

在此,筆者也仿照提出一些2019年預言,留待年尾對比。

1、通脹上行,超3%以上,視資產價格下滑程度或會超5%。

2、房股續跌,絕大部分金融資產失去配置價值。政府會力圖控制房產價格跌幅,但資金會流出,房市交易清淡,炒房成為過去式。

3、會加息。無論加息減息經濟都會沿著同樣的路徑前進,但加息問題出清快,反彈早,同時降低外部壓力。

4、經濟增速低於6%。

5、M2下行,債務剛性而資產彈性,債務/資產 會因為資產價格的下滑而上升,私人部門對加槓桿徹底失去動力。

6、加大開放力度。

7、匯率破七。

8、減稅(包含被動型減稅);政府節支(土地及稅源雙下行,不節也不行)。

正文;

貨幣寬鬆型通縮和貨幣低增型滯脹的形成,是自主貨幣政策下的必然結果。

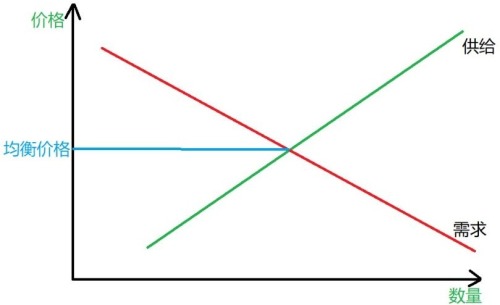

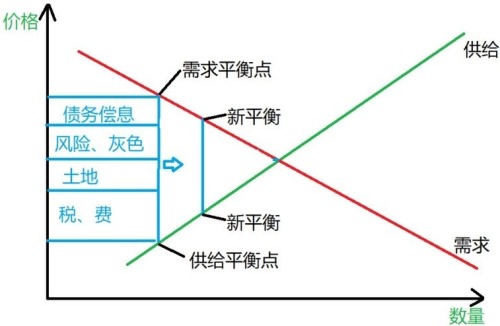

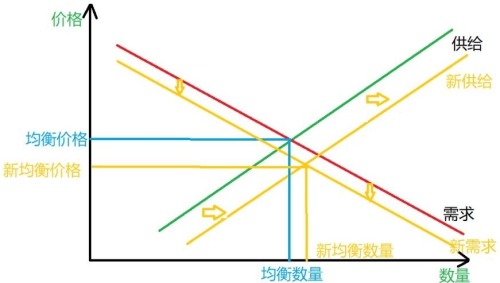

無干擾狀態下的供求曲線(作者博客)

上圖,均衡價格也是供給數量最大點,供給數量可以代指GDP。供需曲線皆為實體供需,不包含金融資產。

債務驅動經濟增長,與債務拖累經濟增長,是界定經濟繁榮與衰退的節點。

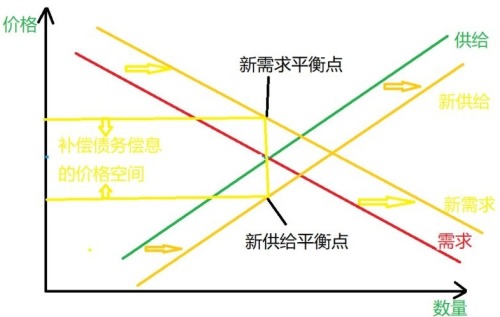

負債發展、新供需及債務償息對供求曲線的影響(作者博客)

上圖,當債務償息恰使新供給數量平衡點與無干擾供需曲線下的數量平衡點相同時,是界定繁榮週期和衰退週期的分界線。

當債務償息更少時,新平衡點右移,相較於無負債平衡點,數量(GDP)增加,價格(CPI)上升,推動數量(GDP)增長,是健康的負債過程,如2008年之前債務推動中國經濟增長的過程相似;

當債務償息更多時,新平衡點左移,相較於無負債平衡點,數量減少,價格卻更高,債務驅使GDP下降,是債務拖累經濟增長的過程,此時已有經濟負增長潛力。

要維持經濟增長必然是以大量債務推動少量經濟增長,槓桿率越來越高,債務已具有旁氏債務特徵,與08年後中國經濟更為相似。

但干擾因素遠不止債務償息一項,單以債務償息分析僅僅是更為直觀。

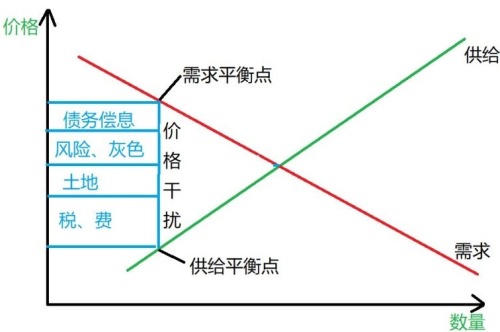

正常狀態下的供需平衡(作者博客)

上圖,藍色區域為正常狀態下對價格的干擾因素。企業的驅動力是盈利,其產品售價中需要預留出足夠的價格空間以彌補其額外成本。

當債務開始反向拖累經濟時,喻示經濟開始進入衰退期;

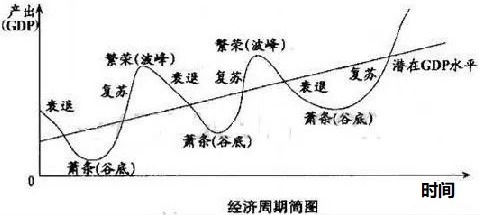

正常的經濟週期簡圖(作者博客)

當進入衰退期時,GDP有負增長的可能性,但每個國家都會刺激供給(GDP)繼續增長,因為沒有領導人會喜歡在自己的任期內經濟出現問題。

於是降低價格干擾因素的影響成為選擇,而主要是著力於積極的財政政策和寬鬆貨幣政策。

一、積極的貨幣政策則有兩種模式;

1)降低稅費

降低稅費著力於降低干擾,是一種弊端更少的可持續的刺激經濟增長方式。

減少干擾,會刺激經濟增長(作者博客)

2)基建投資

需求=投資+消費,增大投資可以增加需求,大基建由債務支撐,隨之債務規模迅速增長,債務償息迅猛增加。

基建投資在拉動需求端擴大的同時,債務償息卻又增加了對價格的干擾因素,壓縮經濟增長潛能,與降低稅費相比,是一種弊端更大的刺激經濟方式,是不可持續的。但相比於降低稅費需時間較長才顯現效果,大投資拉動經濟更加立竿見影。

2008年之後,中國以投資拉動經濟增長,2017年末,承擔中國投資主力重任的國企負債超100萬億,遠超當年GDP總量。

而實體投資又分為固定資產折舊(維護)和新增投資,以中國統計局數據估算固定資產折舊約在GDP的20%左右。

實體投資是為了提供未來的產能,卻只有新增投資才能拉動GDP增量,大量投資的邊際作用使得回報越來越少,維護固定資產所需資金卻迅猛增加,從而產生大白象工程,不提供收益卻需不斷投入資金維護。

投資規模雖然看起來越來越大,但拉動GDP增長的新增投資量越來越少。

二、寬鬆的貨幣政策;

寬鬆貨幣多著力於降低債務償息部分對價格的干擾,拉動經濟增長,但結果卻必然會偏差極大。

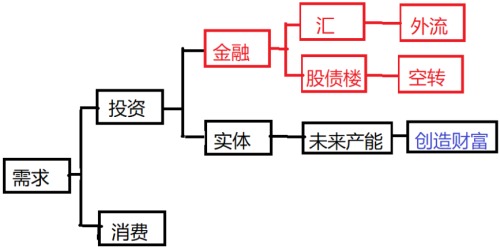

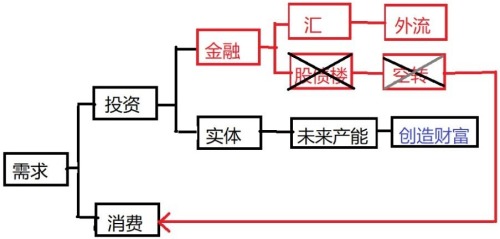

需求與投資和消費簡單關係(作者博客)

原因在於有金融投資的存在,金融投資具有更強的順週期性,一旦確認寬鬆預期,金融投資必然超速增長,製造資產價格泡沫,從而刺激資金追漲大量流入,反而抑制了消費。

金融投資也並不創造財富,僅是對賭,是一場誰能逃頂的遊戲。

在衰退期後期,由於大量資金都進入金融投資,消費必然越來越低迷,實體通縮特徵越來越明顯。

例如日本,自1990年之後,長期執行低利率環境,然而CPI持續低迷,日本央行行長黑田東彥上臺後,執行激進寬鬆,然後卻從未完成通脹2%的目標,相反,日本債市異常繁榮。

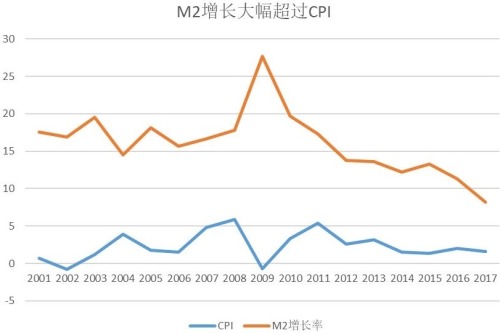

中國CPI自2002-2008呈上升趨勢, 而自2008年之後,CPI呈現下滑趨勢,顯示實體消費需求低迷,與貨幣寬鬆走向完全不符合,金融資產泡沫形成壓制了實體消費。

且M2增速越高,寬鬆對金融資產順週期行為的激勵越大,CPI越低,最為顯著的就是2009年,近30%的M2增速反而導致CPI為-0.7%。

中國過去18年間的CPI和M2變化情況比較(作者博客)

越放水,實體越通縮,各國貨幣寬鬆下的通縮特徵如出一轍。

由於多數企業投資皆具有金融與實體雙重屬性,任何方面得利都會使企業具有繼續經營的動力。

金融資產上賺錢會遏制實體過剩產能出清,甚至激勵無回報的實體投資(例如共享單車),供給並未下降甚至還有增加,GDP仍會增長。

衰退期經濟負增長的可能性多會因為寬鬆貨幣政策刺激而得以繼續增長,但GDP質量嚴重下滑,實體低(無)回報企業大量存在,利潤回報嚴重依賴金融賺錢、圈錢,上市套現大熱。

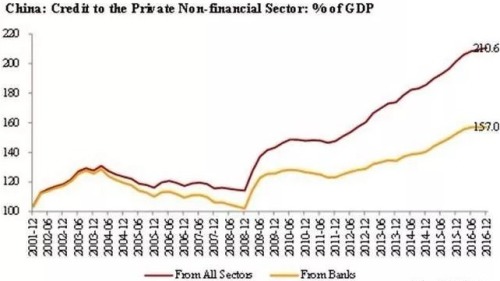

中國私人部門債務槓桿率的快速提升與金融槓桿率擴張有密切關係(資料來源:Wind)

自上圖可看出,2003-2008年,私人部門債務/GDP在下降,顯示負債推動GDP更快增長,處於繁榮期;

而2008年之後,債務迅速增加卻並沒有推動GDP同步增長,實體企業進入低回報階段,偏向於依賴金融賺錢。

但實體需求潛能卻因大部分資金趨向於投入金融資產,需求趨向下降。

衰退期的大放水、經濟增長和價格通縮示意圖(作者博客)

形成如上圖所示,實體供給增加,實體需求減少,新平衡點數量(GDP)增加,價格(CPI)下降,趨向通縮。

金融資產的價格上升形成追漲效應,並激發供應,背後需要入場資金指數級擴張來維持數量及價格的雙重上漲,需要全社會負債量指數級增長提供動力。

最終私人部門的債務更為剛性,發覺債務難以為繼,停止增加負債,資產價格失去上漲動力,開始轉入殺跌過程,進入蕭條期。

而資產價格上行無力的特徵不只出現在中國,也出現在美日等眾多國家,全球經濟已進入蕭條初期,惟等黑天鵝推動量變到質變的轉變。

企業在資產價格上的虧損會導致兩類企業加速出清產能,供給減少。

1)實體企業無盈利能力,前期依賴炒作資產價格盈利來彌補實體虧損的企業,也包含殭屍國企。

2017年瘋漲的房價協助許多實體企業續命,與2018年漸趨冷淡的房產市場和熊冠全球的A股市場形成鮮明對比。

2)實體企業有盈利能力,但資產價格上的虧損已超過企業承擔能力,進而破產出清。

2018年12月,製造業PMI49.4,跌破枯榮線。而需求卻並不會下滑,大量自金融資產中逃離的資金進入消費領域,激發需求大幅增長。

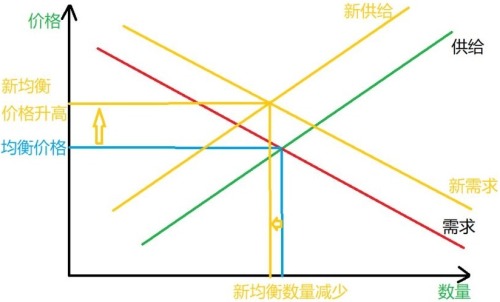

資產價格爆破後,資金流入消費(作者博客)

資金在實體經營和金融資產中皆缺少盈利點,資金開始轉入炒作消費品或外流。尤其是剛需消費品(例如醫療基礎藥品漲價潮),而漲價潮又會吸引囤貨,繼續推高消費品價格,CPI攀升。最為明顯的案例為1993年,朱鎔基總理加息引爆海南房產泡沫,隨即CPI高速攀升:

資產價格爆破後,供求曲線顯示出「滯漲」的形成(作者博客)

形成如上圖所示,實體供給減少,實體需求增加,新平衡點價格(CPI)攀升,數量(GDP)減少,形成滯脹。

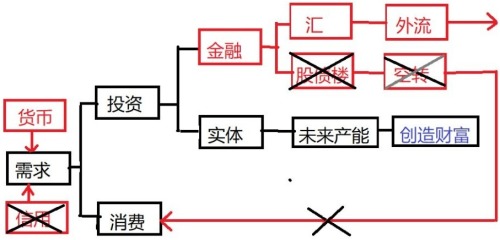

需求由貨幣和信用組成,從源頭處消滅信用和放任資金外流則可抑制資金流入消費,形成通縮:

資產價格爆破後,消滅信用和放任資金外流,則會導致「通縮」(作者博客)

當CPI顯著攀升後,貨幣政策再無選擇餘地,只能以加息緊縮應對,以控制通脹。

如繼續寬鬆,則貨幣信譽變差,部分交易或會選擇其他交易媒介,甚至以物易物,從而貨幣量所對應的商品與服務急速減少,加劇成為惡性通脹,摧毀貨幣信譽,形成貨幣危機。

1989、1993年中國均發生高通脹,中國均以加息應對,一年期存款利率均至10%以上;2007-2008年,美國次貸危機之前,中國CPI攀升至5%左右,一年期存款利率也曾上調至4%。

CPI是否會持續攀高,與資產價格是否能持續息息相關。CPI攀高必然導致流入金融資產的資金量下降,當上行至臨界點時,量變引髮質變,引發資產價格危機,從而資金大量流出,又引發CPI急速攀升。

金融危機爆發前,多有一段CPI爬升的過程。

中國的CPI自2018年4月分開始穩步爬升直至10月份,11月中國CPI又趨向於下降。CPI的下降來源於國際油價的大幅下滑,是輸入性通縮的表現,是川普(特朗普)打壓油價與中國維穩匯率的聯合表現。

放至稍長時間來看,由於中國的貨幣政策與美背向,匯率存有嚴重的貶值壓力、資產價格持續下滑與逐步加強的遏制資金外流措施共振,CPI仍有嚴重的上升壓力,而金融資產中的存量資金是否流出,又是重中之重的影響因素。

川普打壓油價或有多重因素的考慮,卻必然會主要集中於考慮美國本土問題因素。

一輪危機中,先爆發危機的國家總是受創更深,後爆發的國家則會得益於先發國家的資金流出減輕甚至完全對沖受創力度,川普在力圖維護美國資產價格泡沫不爆破,或有以下原因;

1)打壓油價可降低石油對美元流動性的需求,促進美元回流。流入股市則支撐股市價格泡沫,流入債市則降低國債收益率,減少政府債務償息。

2)降低美國本土CPI上行壓力,從而使得更多資金可以流入美元金融資產,原因同上。

3)CPI下降有利於減少美聯儲加息動力,穩定資產價格。

4)對世界輸出通縮,很明顯,通脹有利於減輕債務壓力,而通縮則增加債務壓力。對於高負債國家,油價下降絕對是一則壞消息,極大增加還債壓力。

由於資產價格僅僅是一項逃頂遊戲,所有的債務償息都需要實體償還,輸出通縮會加劇高負債國債務壓力,從而引發資產價格失去實體支撐。

降息救不了經濟,加息也救不了,有債務就有經濟週期,規律始終是規律,該來的必然會來。

能控制的,僅僅是負債量,這與後果是成正比的,對國如此,對個人也是如此。

責任編輯:宇真

短网址: 版權所有,任何形式轉載需本站授權許可。 嚴禁建立鏡像網站。

【誠徵榮譽會員】溪流能夠匯成大海,小善可以成就大愛。我們向全球華人誠意徵集萬名榮譽會員:每位榮譽會員每年只需支付一份訂閱費用,成為《看中國》網站的榮譽會員,就可以助力我們突破審查與封鎖,向至少10000位中國大陸同胞奉上獨立真實的關鍵資訊, 在危難時刻向他們發出預警,救他們於大瘟疫與其它社會危難之中。