【看中國2018年12月15日訊】在央行公布的今年10月份中國金融數據中,金融數據大幅不及預期其中社融被腰斬還慘,這讓市場大為驚詫:

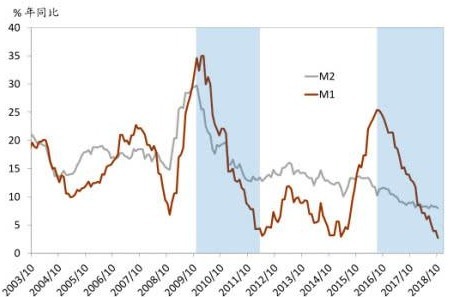

「10月M2同比8%,預期8.4%,前值8.3%。10月M1同比2.7%,預期4.2%,前值4%。10月M0同比2.8%,預期2.8%,前值2.2%。其中,M1(狹義貨幣)54.01萬億元,同比增長2.7%,增速分別比上月末和上年同期低1.3個和10.3個百分點。——2018年10月份中國金融數據」

至此,狹義貨幣M1跌入了2014年以來的底部區域。

今年10月份的M1已跌至2014年年初的低點(數據來源:中金公司)

M1是什麼?狹義貨幣( M1 )=流通中的現金(M0)+企業(單位)活期存款。M1是重要的流動性和經濟活躍度指標——反映著經濟中的現實購買力。廣義貨幣(M2)=M1+城鄉居民儲蓄存款+企業存款中具有定期性質的存款+信託類存款+其他存款。其中,M2減M1是准貨幣。

中國M1小史——從「上天」到「入地」

2015年7月後,M1開始急升,對此市場有多種分析解讀。而我的解讀是,這是金融脫媒(存款脫離銀行)長期趨勢變化的「異常」。所謂金融脫媒即投資人和融資者通過資本市場直接對接,從銀行存款轉為直接投資的行為。金融脫媒的結果會大大提高整個經濟的資源配置效率。從而推高整個經濟系統的經濟效益。存款活期化現象加速上升所表明存款者對未來的預期發生變化。也就是存款者遭受到「某種」刺激:存款活期化後隨時逃離銀行。

存款活期化急升是對人民幣未來價值的不信任。也就是存款者對人民幣的未來價值投下了反對票。其趨勢就是之前(2005年人民幣升值以來)人民幣資產化的一個逆轉。後來的事實是,大公司尤其集團公司的人民幣內債化(內貸)與資產外幣化。典型的如萬達和海航等,而結果卻是這些大公司的激進行為都以失敗而告終。可以對比之前的李嘉誠先生。

2015年7月存款活期化急升後,存款逃離銀行的另一指向是購買住房。這同樣是對人民幣未來價值的不信任。購房者基於之前的經驗和「教訓」,購買住房即人民幣資產來避免未來通貨膨脹(預期)的損失。由於外幣資產化即購匯受到嚴格管制,使得存款活期化後加速湧向房地產市場,乃至後面兩年裡出現了一二線城市普遍性搶房的瘋狂現象。

在我看來,資產外幣化包括對應的人民幣債務化,是90年代起出現的人民幣資產化趨勢的一個逆轉。90年代主要是日韓美出現了「買進一切人民幣資產,包括垃圾」的口號與實際投資行為。這波投資者都是最大的贏家,他們不僅獲得了人民幣升值30%的收益,而且獲得了資產、尤其是房地產增值數倍乃至十幾倍甚或幾十倍的收益。這種趨勢本應在2008年終結了,卻被2008年美國金融危機後財政和信貸雙飛刺激政策人為延遲了。

事實上,早在2014年2月份(1月的M1急跌)杭州房價大跌並引發南方部分城市房價下行,這明確了2008年以來刺激政策已經失效了。路徑依賴使得本屆政府依然採取了刺激房市政策:第一步,2014年9月30日下午,央行出臺了後被稱為「9.30」的房市(貸)新政;第二步加碼,2015年3月30日下午,央行、住建部和銀監會聯合發布後被稱為「3.30」房市新政。這應該是2015年7月M1快速掉頭向上飆升即存款活期化的原因。

繼2016年「兩會」、時任央行行長周小川說:「個人住房加槓桿邏輯上是對的」之後,一二線城市又開始了控制房價過快上漲的行政政策:限貸→限購→限價→限售→能用的行政政策都用盡了。2017年在「四限」扭曲下多城市出現萬人搶購幾百套住房的瘋狂景象,這不得不讓人想起咱們先人的警示:天若令其亡,必先令其狂!

「買到即賺到」的房市

搶房熱潮至2018年下半年悄悄出現了逆轉,同樣的時點,是在「十一」長假前部分二線城市的房價在廈門和杭州房價下跌引領下出現跳水……查看M2和M1運行圖示:2018年開年後數月M1增速就下穿了M2增速(上圖)。

3年時間裏,中國國內的個人房貸規模暴漲12.5萬億(原始數據來源:中國央行)

而3年時間內,中國的個人房貸規模已經超過了美、日房價泡沫前的規模了。

研究發現,2015年7月,M1飆升約半年後PPI(生產價格指數)出現飆升。找不出兩者之間的邏輯關係。但M2和CPI(居民消費價格指數)都未出現跟隨M1和PPI的現象。中國PPI指數飆升但CPI指數並未跟隨,原理很清楚:PPI由政府「供給側結構性改革」即「倒掉民企的奶讓國企的奶漲價」。而終端市場的消費者並不買賬而表現出CPI上漲現象。

中國式供給側結構性改革的實際結果是,上游壟斷資源國企利潤大幅增加,而擠壓了下游主要是民企的利潤。2015年後民企大面積的倒閉和跑路潮出現。據國內的網易新聞報導,截至2018年10月,2018年中國共有504萬家企業倒閉。中國企業總量為3000多萬家,倒閉量佔全部企業的1/6。我們知道,504萬倒閉企業中幾乎都是民企……

M1下跌遠超市場預期:原因是什麼,又預示了什麼?

提供兩家專業機構人士對M1大幅下跌的解讀:

一、在存款增長明顯放緩的情況下,10月M2同比再度降至8%,M1增速進一步下滑至2.7%。M1增速走低與房地產銷售降溫關聯較大(M1與房地產銷售面積增速高度相關),同時也折射出經濟活躍程度的下降。——莫尼塔研究,鐘正生、張璐

二、10月M1增速為2.7%,較上月回落1.3個百分點,是2014年2月以來的最低水平。M1增速疲弱是結構性融資缺口與需求放緩共同影響的結果。一方面,社融增速與M1增速有一定的相關性。2018年以來社融增速的放緩對企業現金流形成負面影響,進而帶動M1增速回落。另一方面,M1增速是微觀主體活躍程度的映射,因此M1同比增速與新出口訂單PMI同比變化之間有一定的聯繫。——興業研究,郭於瑋、魯政委

另據專業人士研究,M1歷史上與A股有極高的關聯性。

不論是什麼原因導致十月份M1大跌並已經跌入歷史底部區域,肯定預示了未來經濟會出現更大事件。十月份除了M1「異常」大跌外,M2已跌至8%且創出新低。而十月人民幣貸款僅增加6970億元,較上月1.4萬億元的規模近乎「腰斬」。十月份社會融資規模增量為7288億元,比上年同期少4716億元,而較上月驟降1.44萬億,創2016年8月以來新低。這近乎在驗證我之前經濟分析中的一個預言:十月將是中國的一個大月。

十月份全球金融市場最大的事件,無疑是10月初美國十年期收益率向上突破3.2%,這是引發美股10月份出現大調整的主要原因。美股似乎已經浮現長達十年牛市見頂的跡象。同時,這也是10月長假後A股開盤後再度暴跌的主要誘因。

10月份中國經濟最大的事件,就是全面性的拯救民營企業。除銀保監會和央行出臺的「異常」信貸支持政策外,公安部、最高檢、最高法以及司法部四大司法部門均紛紛發布直接政策,近乎是「無條件」支持民營企業和企業家發展經濟。央行信貸政策寬鬆到讓市場「驚恐」的地步,銀行股以普遍性大跌回應。

何以如此「事出常態」的拯救民營企業?答案只有一個——經濟下滑超出想像。而國企和地方政府因債務滔天而無法再擴大債務拯救經濟。筆者以為,這是繼個人家庭加槓桿買房為房地產去庫存超額完成後,又引導民營企業加槓桿拯救經濟和增加就業,意欲穩定越來越難以穩定的中國經濟。

如果美聯儲12月再加息,就是美國加息進程的第9次加息,而中美兩年期國債收益率已經出現倒掛。

10月金融數據中,M1的「異常」大跌,其實並不異常,它昭示了中國經濟硬著陸的概率大幅上升。而正在下行的房價也預示中國超級房價泡沫破裂也近在眼前了。

2019年,還會有更大的事件發生。大家,好自為之吧!

責任編輯:宇真

短网址: 版權所有,任何形式轉載需本站授權許可。 嚴禁建立鏡像網站。

【誠徵榮譽會員】溪流能夠匯成大海,小善可以成就大愛。我們向全球華人誠意徵集萬名榮譽會員:每位榮譽會員每年只需支付一份訂閱費用,成為《看中國》網站的榮譽會員,就可以助力我們突破審查與封鎖,向至少10000位中國大陸同胞奉上獨立真實的關鍵資訊, 在危難時刻向他們發出預警,救他們於大瘟疫與其它社會危難之中。